作者:Frank,PANews

經歷了前期的市場劇烈調整,4月份的加密貨幣市場似乎吹來一絲暖風。雖然比特幣等主流資産仍在區間内尋求方向,但山寨幣領域已顯現出一定的復蘇迹象,市場情緒較之前有所緩和。在這一個月(2025年4月1日至4月28日)的市場反彈中,各類代幣表現如何?哪些賽道和生態更具韌性?PANews通過對幣安上主流USDT現貨交易對的數據進行了分析,試圖揭示近期市場的真實圖景。

數據說明:本次研究基於幣安交易所USDT現貨交易對,結合CoinGecko提供的代幣分類、市值等基礎信息,共納入397個有效代幣進行分析。時間範圍為2025年4月1日至4月28日。漲跌幅以該時間段的起始價(4月1日開盤價)和結束價(4月28日收盤價)計算。

超七成代幣上漲,但整體漲勢溫和

從整體數據來看,4月份市場確實呈現出一定的普漲格局。在我們分析的397個代幣中:

平均漲幅為13.11%,中位數為7.73%。這表明雖然上漲是主旋律,但整體漲幅並不算強勁,多數代幣漲幅有限。

上漲代幣佔比達到74.1%,近四分之三的代幣在4月實現了向上反彈。下跌代幣佔比為25.7%。

不過從整體的漲幅情況來看,這波反彈行情當中,大漲的代幣還是在少數情況,多數的代幣反彈區間集中在50%以下。漲幅超過100%的代幣佔比僅為3.0%,只有12個,並且其中有6個是4月才上綫幣安因此漲跌幅是按照開盤計算,漲幅看起來比實際更高。漲幅在50%至100%之間的代幣佔比為3.3%。漲幅在0%至50%之間的代幣佔比最高,達到67.8%。

這組數據反映出市場情緒雖有回暖,但距離全面性的「山寨季」狂熱仍有距離。大部分代幣的上漲幅度相對克制,市場的結構性機會似乎大於普漲行情。

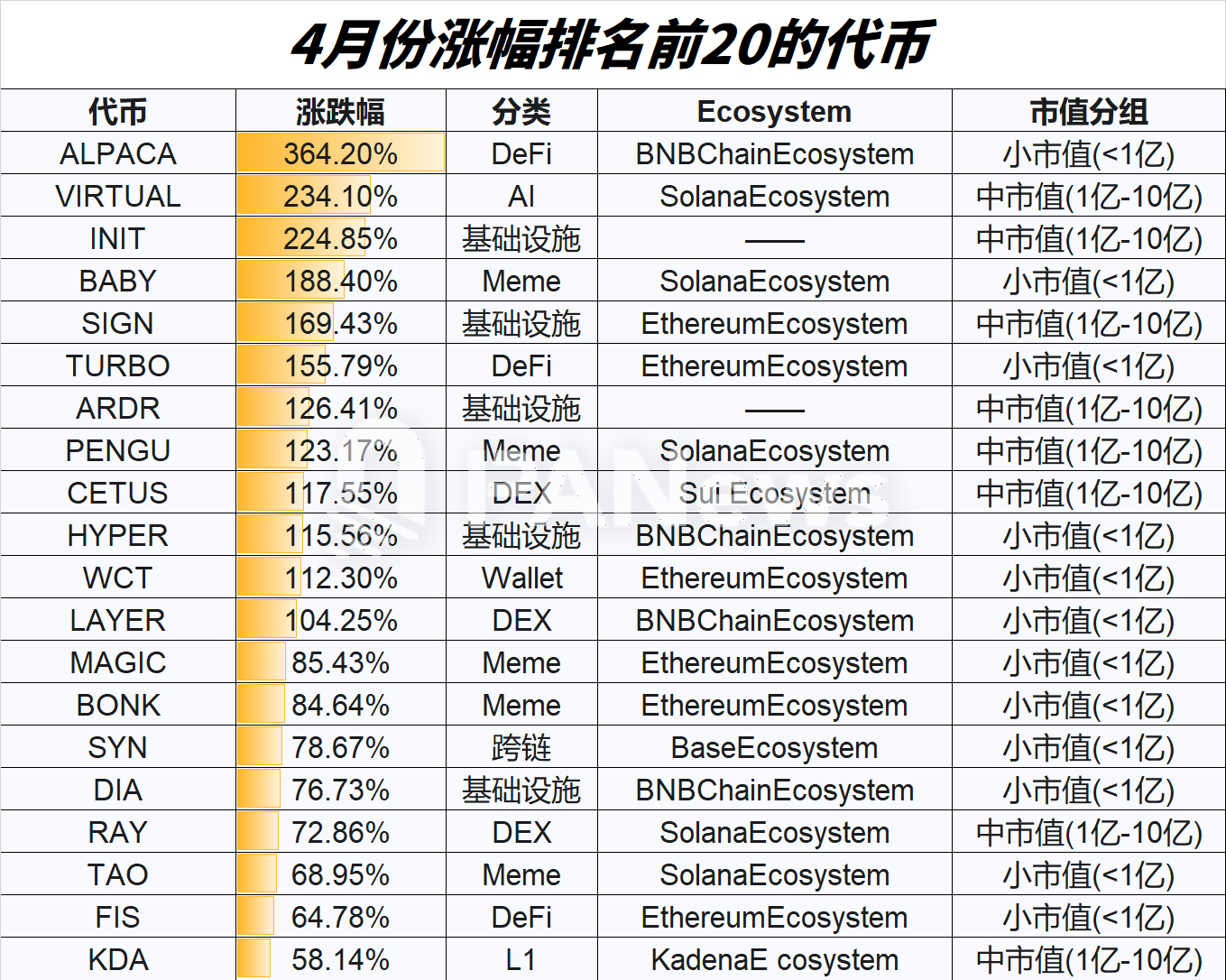

觀察漲幅榜單,可以發現幾個特點:

小市值代幣佔據主導:前20名中有大量代幣屬於小市值(<1億)或中市值(1億-10億)範疇,顯示出資金在尋求更高的彈性。

DeFi復蘇迹象:ALPACA、TURBO、FIS等DeFi項目出現在榜單前列。

AI與Meme熱度不減:VIRTUAL(AI)、BABYUSDT(Meme)、PENGUUSDT(Meme)等表現搶眼,延續了之前的市場熱度。

基礎設施與DEX:基礎設施和DEX賽道也有多個代幣上榜。

特定生態:Solana生態和BNBChain生態在本月貢獻了較多漲幅居前的代幣。

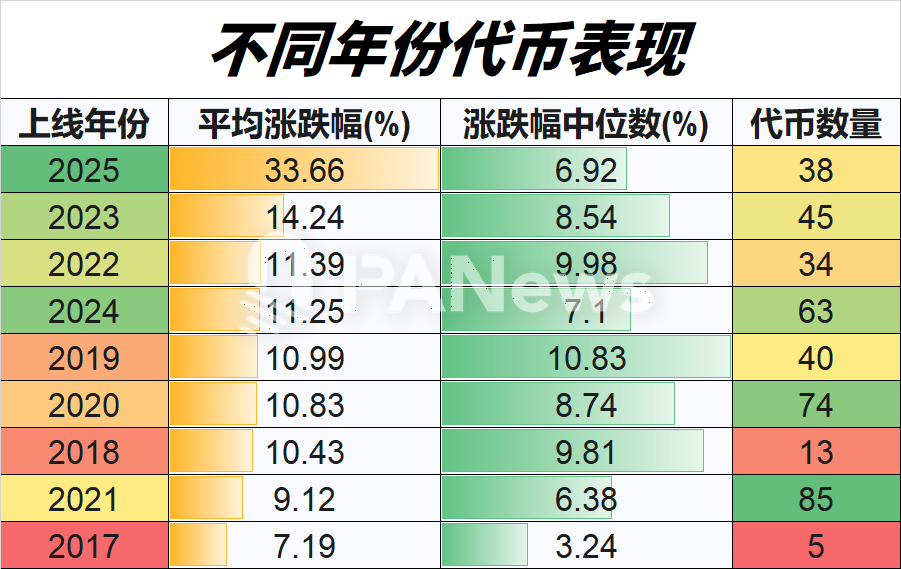

年份區別:新代幣漲幅更大,老項目表現最差

此外,本輪反彈當中,還呈現出一種趨勢,那就是市場依舊「買新不買舊」,數據顯示,2025年上綫的新幣平均表現依然最佳,平均漲幅達到33.66%,顯著高於其他年份。這表明市場對新資産的偏好依然存在。而2023年和2022年上綫的代幣表現次之。有趣的是,2024年上綫的代幣雖然在數量上最多,為63個,但平均漲幅只有11.25%,在本月表現平平,平均漲幅甚至略高於2019、2020年的老幣種。而更古早的項目,2017年的代幣平均漲幅最低,2021年作為上一輪牛市,不知是牛市代幣的泡沫更大的緣故還是其他原因,漲幅排在倒數第二。

從這個數據分佈來看,2022年~2023年這種熊市上綫的代幣反而更具有後勁,而牛市的代幣似乎缺乏長期的生命力。

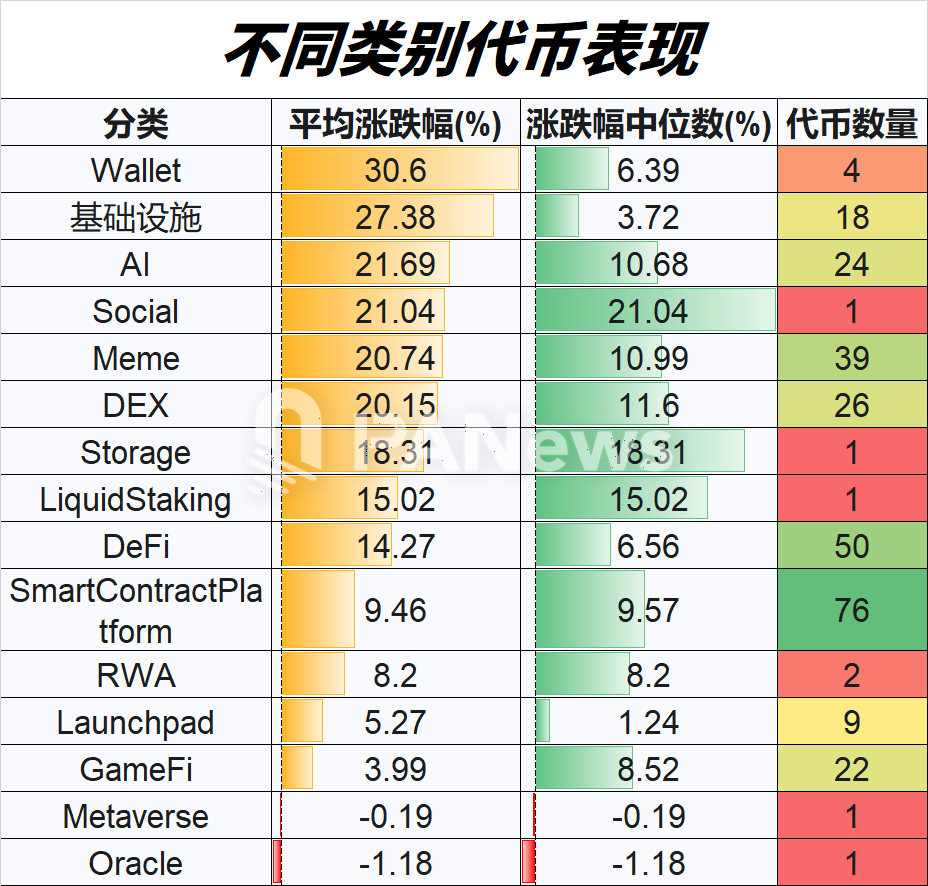

基建、AI表現搶眼

從賽道分類來看,錢包、基礎設施(平均漲幅27.38%)和AI(平均漲幅21%)成為本月平均漲幅最高的三個賽道。不過,錢包賽道因為代幣的樣本只有4個,且主要是因為WCT是新上綫項目拉高了整體水平,整體來看錢包賽道的真實漲幅可能只有5%左右。緊隨其後的是Meme和DEX。這與漲幅榜前列代幣的分佈有一定關聯。

DeFi作為最大的板塊之一,平均表現尚可。而Smart Contract Platform(公鏈平台)類別雖然代幣眾多,但整體漲幅相對落後。近期備受關注的RWA賽道在本月表現平平。表現最差的則是Metaverse(元宇宙)和Oracle(預言機),不過這兩個賽道在本次統計中有效樣本量較少。

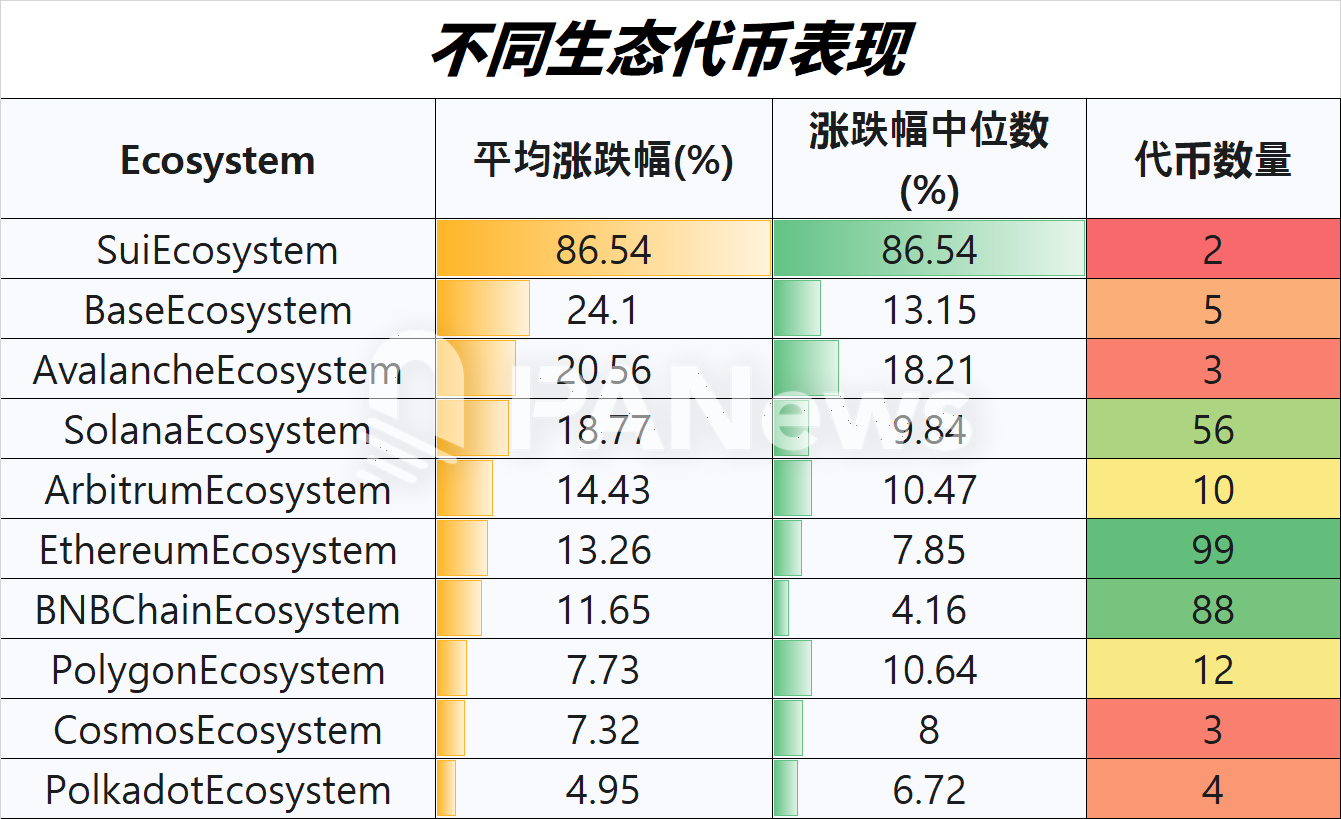

Sui、Base、Solana生態平均漲幅更大

不同的區塊鏈生態中,Sui生態的漲幅最大,雖然幣安上綫的Sui生態代幣數量較少,不過結合整體市場的數據來看,Sui確實也是這一輪反彈當中表現最好的生態。其次是Base生態、Avalanche生態和Solana生態在4月份展現出相對更強的平均漲幅數據,不過這裡由於Base和Avalanche的數據較少,結合實際的整體數據來看,Base生態確實迎來了較大的反彈,而Avalanche的真實表現可能遠低於這個數據。Arbitrum生態緊隨其後。而Ethereum和BNBChain這兩大生態係統,雖然擁有最多的代幣數量,但整體表現與市場平均水平接近或略低。Polygon、Cosmos和Polkadot生態在本月表現相對靠後。不過,這部分的數據因為只是上綫幣安的代幣,與各個生態代幣的整體數據還是有較大的差距。

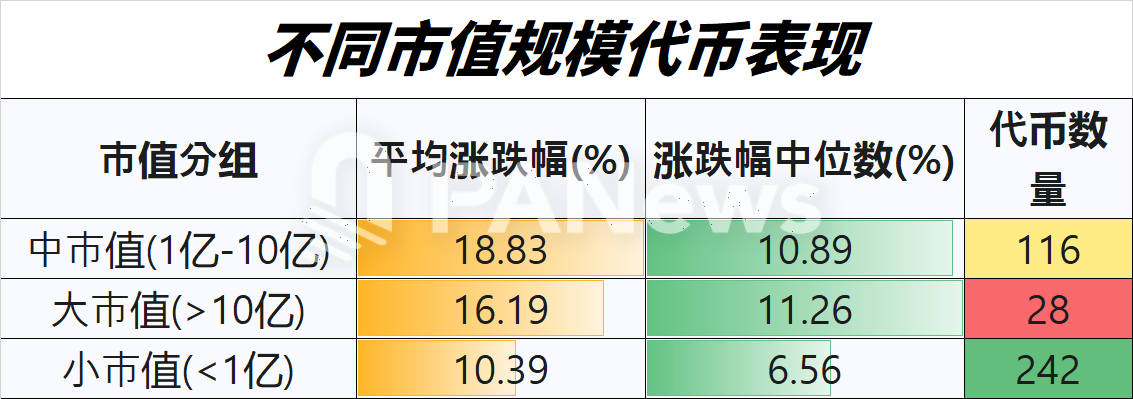

中大市值代幣平均表現更好

在這次分析中,PANews還加入了一個維度,就是不同市值規模的代幣在這一輪上漲中的表現。有趣的是,與通常認為的小市值彈性更大的印象不同,在4月份的數據中,中市值(1億-10億)和大市值(>10億)代幣的平均漲幅反而略高於小市值(<1億)代幣。這可能暗示在本輪反彈中,資金更傾向於流向已有一定基礎和共識的資産,而非純粹追求高風險高彈性的小幣種。而從數量上來看,目前幣安上佔比最多的還是市值1億以下的小市值代幣居多達到242個,佔比達到6成。中市值的代幣次之,為116個。市值超過10億美元的代幣僅為28個。從這點來看,整體代幣市場的規模還是較為分散。

總的來看,在4月份的這一輪反彈當中,至少在整體的漲幅和高漲幅的代幣數量上來看,可能並沒有迎來人們希望中的大反轉。而另外一些有趣的現象就是,新的代幣似乎更能獲得市場青睐,而上一輪牛市上綫的代幣反而不太有市場。再就是中大市值的代幣漲幅整體更大一些,但小市值的代幣似乎更容易制造高倍漲幅(在漲幅前20的代幣中,有12個代幣的市值低於1億)。對於投資者而言,當前市場可能更適合精選個幣和賽道,而非期待全面的「山寨季」普漲。

(本文内容基於歷史數據分析,不構成任何投資建議。加密市場波動劇烈,投資需謹慎。)

内容來源:PANews