$AppLovin(APP.US) 於美東時間 5 月 7 日美股盤後,發佈了 2025 年一季度財報。在頂著五份看空報告的壓力下,Applovin 用一份 「預期之中也是預期之外」 的漂亮業績,對空頭強勢回擊。

具體來看:

1. 指引不俗,電商逆勢推進:對於 Applovin,海豚君還是最關心指引。雖然空頭報告輪番轟炸,但對業績本身的影響可能並不大。對於客戶來說,是騾子是馬,自己的 ROAS 說了算。

年初以來,行業和宏觀環境都發生了一些變化。遊戲行業上,開發商仍然偏向於内購而非廣告變現;而宏觀則主要受制於關稅,這對於今年主要講電商故事的 Applovin 來說,並不是好事。

但實際情況是,公司對 Q2 的收入指引(自有 App 已賣,這裡只包含以前的 「軟件服務收入」,即廣告收入)隱含增速在 68-71% 區間,環比 Q1 幾乎沒有怎麼放緩。

結合市場和海豚君自己的預期,拆分來看(僅供參考):

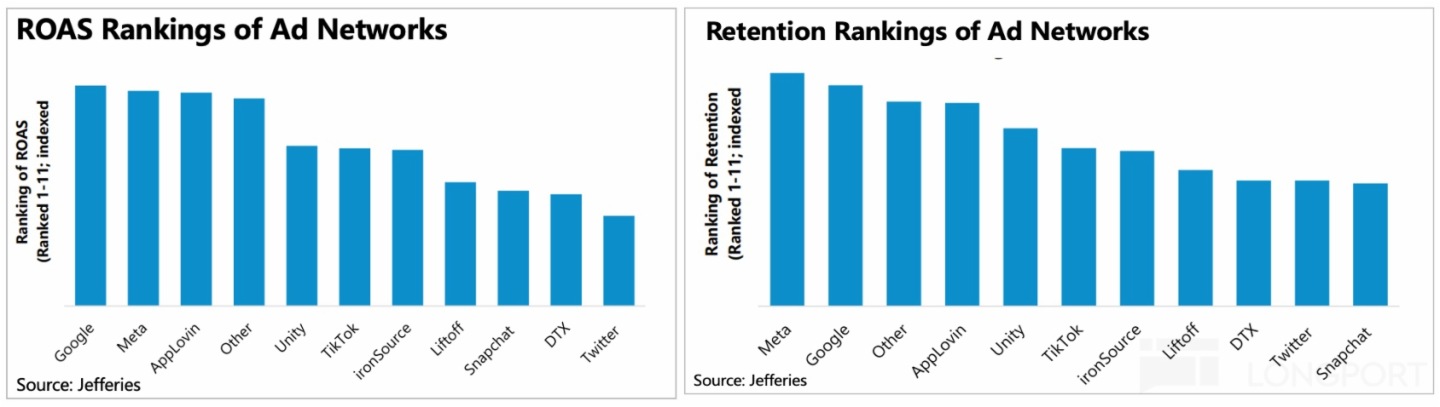

(1)預計 Q1 電商廣告收入超 2 億,環比近 200% 增長,進展相對順利。遊戲等其他廣告收入則同比增長 37%,相比行業個位數增長,同行均有承壓影響(Meta 提及 Q1 遊戲廣告收入明顯放緩;Unity Grow 在有 Vector 的增量貢獻下這部分收入還下滑 4%),Applovin 則繼續保持絕對優勢的地位。

(2)Q2 預計電商收入接近 3 億,又是一個環比 30-50% 的增長,遊戲等其他廣告增速接近 30%。不用說,依舊是領頭羊角色。

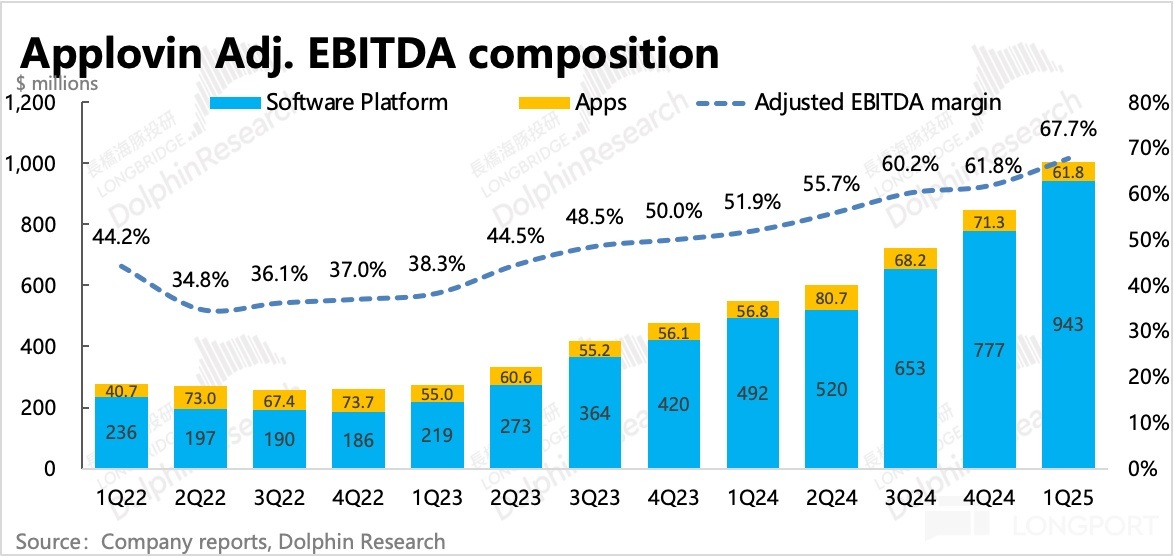

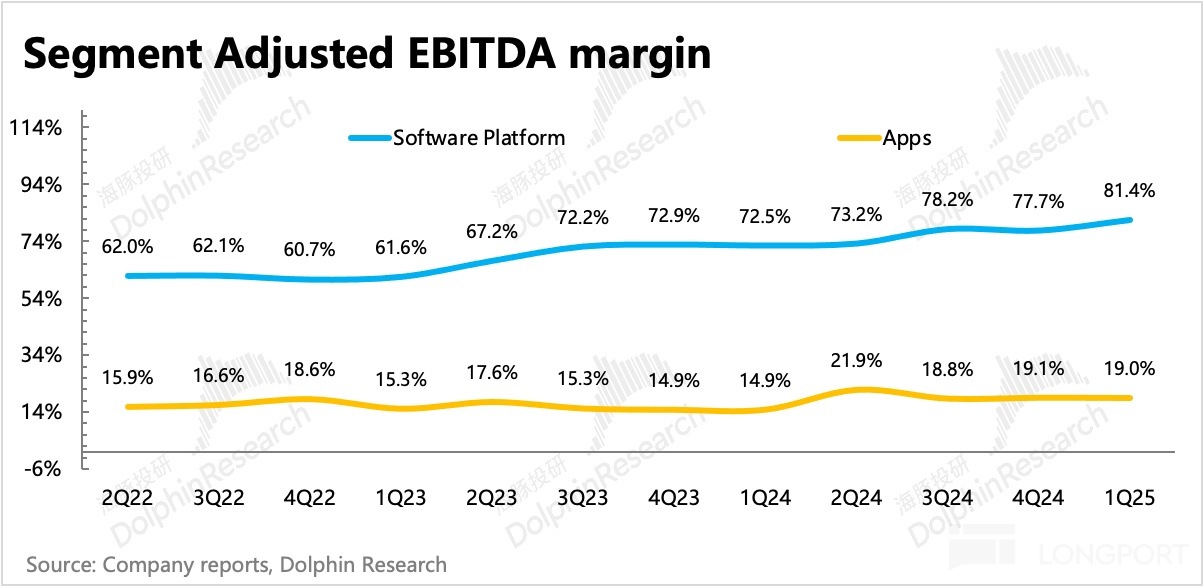

2. 盈利能力顯著超預期:再回到當期業績上,收入在廣告帶動下,超一致預期近 1 個億。EBITDA 利潤率則提升至 68%,環比提升了 7pct。

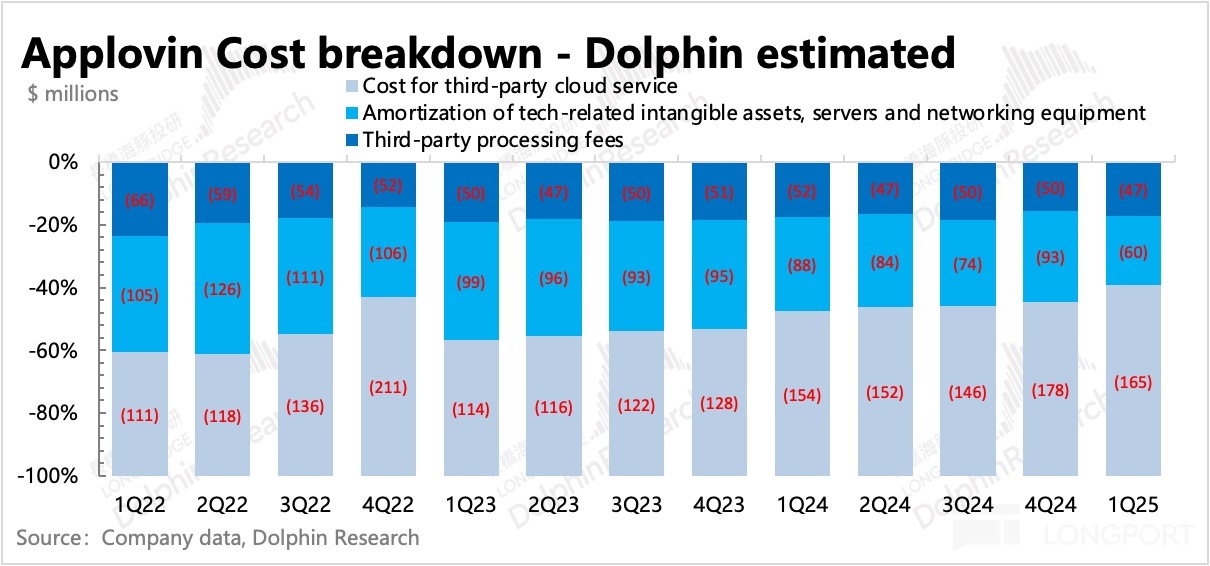

盈利提升主要源於業務結構導致毛利率更接近廣告,同時經營費用明顯收縮。費用優化,這裡面可能主要還是自有 APP 業務(1P 遊戲工作室)的人員優化(裁員補償等重組費用 660 萬)、服務器帶寬成本降低(環比下降近 40%)帶來。

5 月初,自有 App 業務(1P 遊戲)被出售給 Tripledot 工作室(一家主做卡牌、拼圖、三消等類別的休閑手遊公司),支付方式是 4 億現金 + 購買 20% 的 Tripledot 股權,據報道 Tripledot 估值約 14 億美金,因此意味著這筆交易對價接近 7 億美元,相比上季度給出的 9 億估值,有所折價。此次交易涉及近 1.9 億的商譽減值。

Q2 指引來看,在 5 月順利剝離自有 App 業務之後,整體盈利能力就只體現廣告業務情況了。環比 Q1,廣告業務 EBITDA 利潤率保持在 81% 的水平。這個利潤率已經很高,想要進一步改善難度就比較大了。

因此,這也就意味著,後續利潤的增長,基本依賴於業務擴張。

3. 加碼回購,力撐股價:被看空狙擊而股價大跌期間,公司也沒閑著,而是加大資金回購股票。一季度回購耗資 12 億(含手續費和預扣稅款),這個金額已經相當於去年全年的 40%,總計回購 340 萬股並完成注銷。截至 Q1 末,總股份 3.38 億,相比去年底略有減少。

從公司淨現金以及自由現金流來看,假設今年回購額與利潤增速同步,即接近 40 億回購,那麼對於當下市值具備 3.8% 的股東回報率,這對還在高速成長的公司來說,還是非常難得的。

海豚君認為,相比用來做股東回報,我們還是更希望 Applovin 能夠將資金用於業務的經營投入,來維持業務增長。畢竟當下的估值主要還是靠高成長故事來支撐。

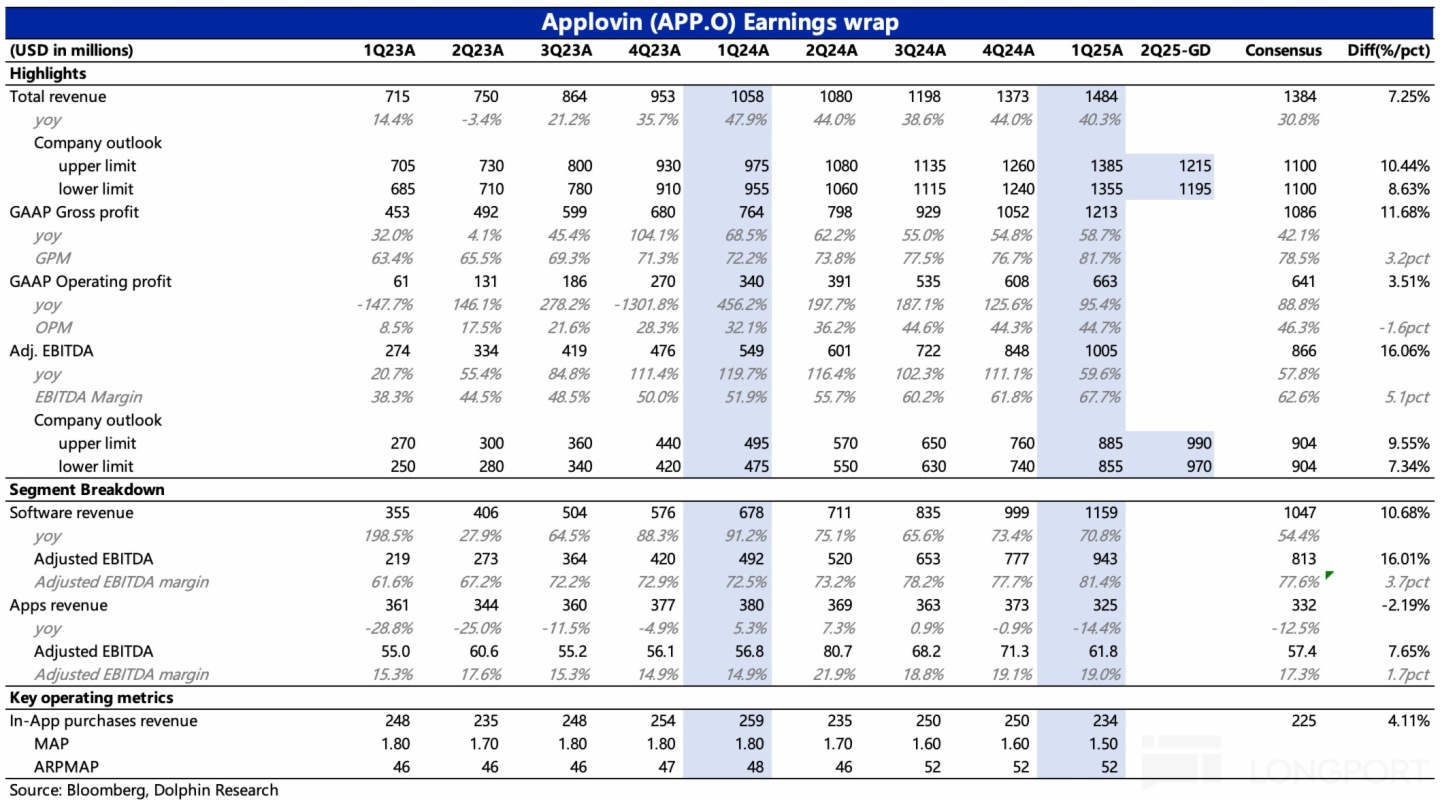

4. 重要財務指標一覽

海豚君觀點

這是一份預期之中,同時也是一份預期之外的成績單。

說 「預期之中」,是指因 「穩定的遊戲廣告地位 + 電商廣告的進擊」,海豚君並不懷疑 Applovin 在 Q1 會有個不俗的業績,基本不會受看空報告影響。

說 「預期之外」,則是指我們沒有意料到,實際業績表現這麼強勢,不僅僅在於廣告收入端,還在於盈利能力的大幅提升。除此之外,Q2 廣告收入的指引也超出我們預期,增速基本沒怎麼放緩。這在當下的宏觀環境,顯然非常強悍。再對比隔壁的 Unity,果然悲喜不能相通。

不過,被看空的 「陰影」 還是存在。雖然商業行為,只要不違法,無論是客戶是否認可、競對是否予以狙擊,都是市場化的選擇。但被空頭戳穿技術黑匣子之後,資金還是多少對 Applovin 的高 ROAS 有點祛魅了,尤其是 AI 屬性加成,這成了阻礙 Applovin 如 Palantir 一樣達到 「神話」 估值的關鍵絆腳石。

財報前,雖說 Applovin 已經修復 1000 億市值,但這麼強的業績發佈,盤後只漲了 14%,還是要明顯弱於前幾次業績 beat 後的市場反饋。由此說明,Applovin 還是被幾輪看空報告搞得有點元氣大傷,否則高的不說,在財報前估值(隱含 25 年 Non-GAAP EV/EBITDA=20x)上來個 20% 的漲幅也不算誇張。

對於 Q1 所反應出的增長趨勢,海豚君預計今年電商廣告收入有望沖擊 10 億,如果其他傳統廣告仍然按照 20-25% 内生增速,那麼預計全年廣告收入 48-51 億。以此類推,2026 年預計廣告收入 62 億,假設 Adj.EBITDA 利潤率保持在 80%,即約 50 億 EBITDA 利潤。盤後漲至的 1160 億,對應 26 年業績對應 23x EV/EBITDA。雖然橫向來看,Applovin 的估值高於大部分廣告同行,但如果匹配短期增速(三年 CAGR 25%~30%)來看依舊偏低。

不過這裡的關鍵還取決於如何看待 App 進擊電商廣告,是否能産生持續有效轉化,而非電商廣告主沖動測試,但效果不佳下的一次性增量。否則僅考慮遊戲廣告,按指引 20% 内生增長,在業務結構調整帶來的利潤高增長紅利期後,是否還能支撐當前 EV/Non-GAAP NOPAT(26 年約 29x)估值,也要打一個問號。

以下為詳細分析

一、無視空頭壓力,電商進展超預期

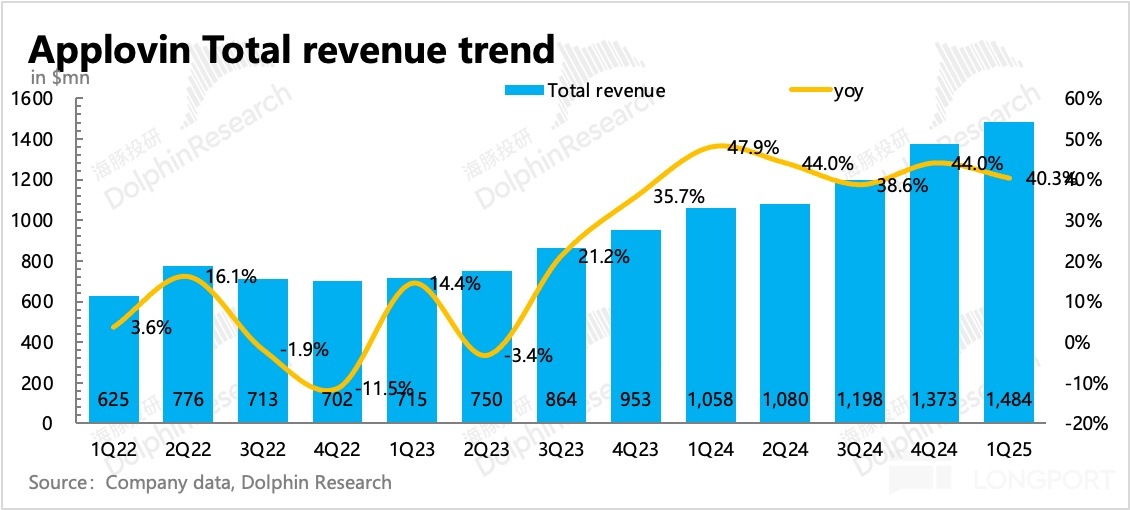

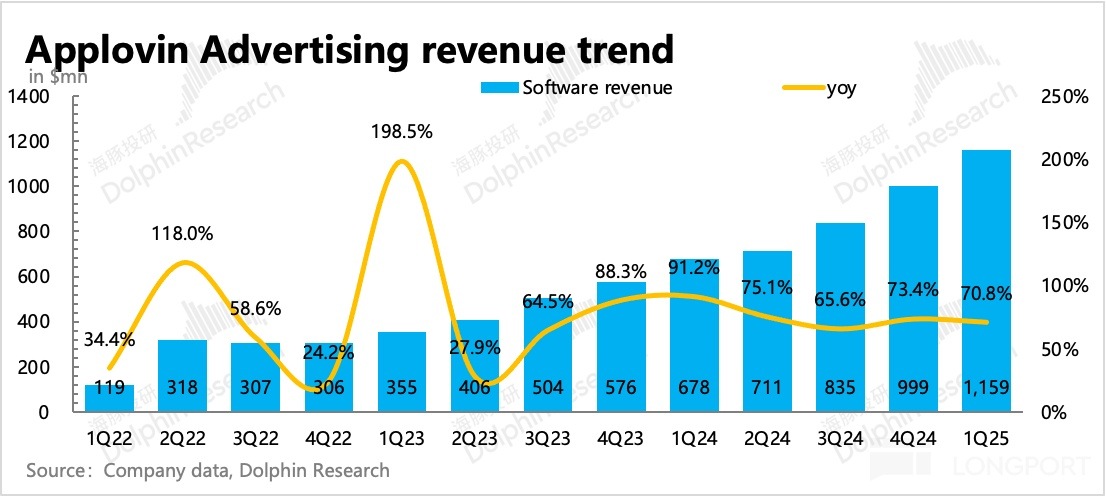

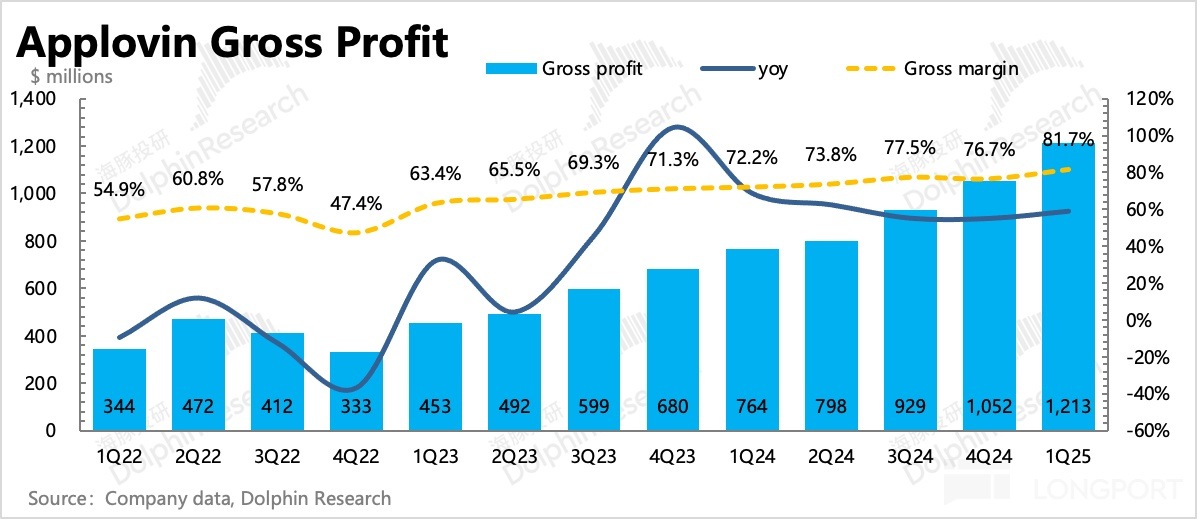

一季度 Applovin 實現總營收 14.8 億,同比增長 40%,高基數下增速相比上季度小幅放緩。市場預期貼合指引上限 13.85 億,因此實際表現無疑是 beat 預期了。

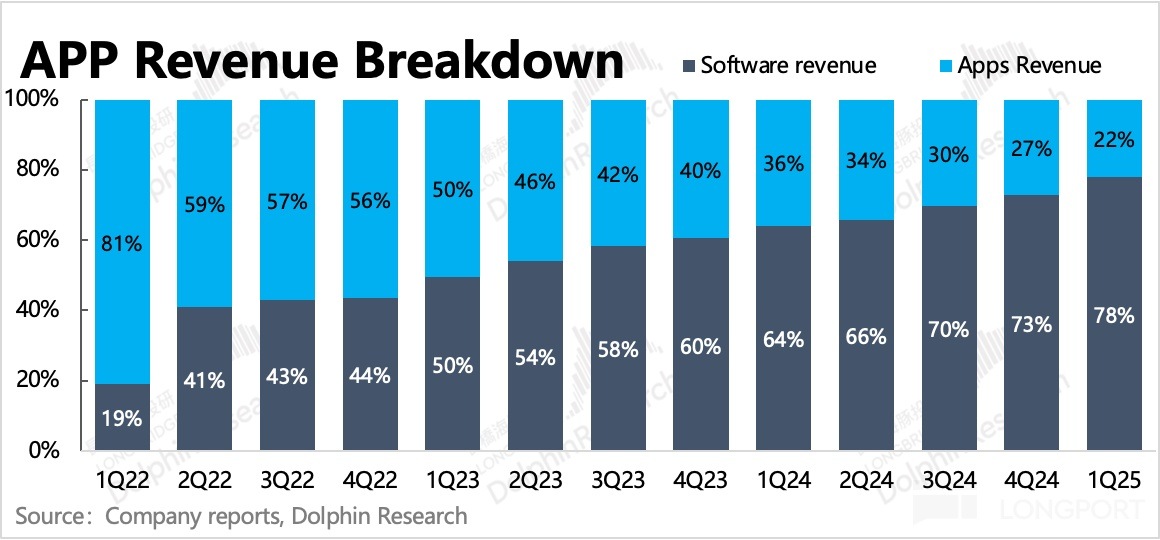

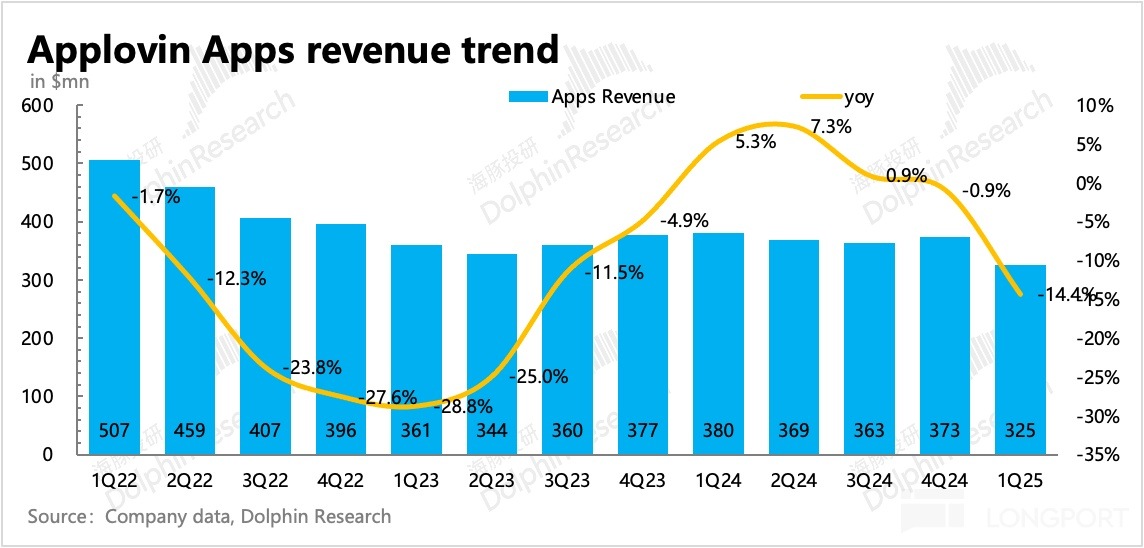

其中佔大頭的廣告收入(原軟件服務收入),依舊保持 71% 的增速,實現 11.6 億收入,也是主要超預期的地方。一季度自有 App 收入低於預期,不過 5 月已經剝離,因此當期還是主動收縮為主。

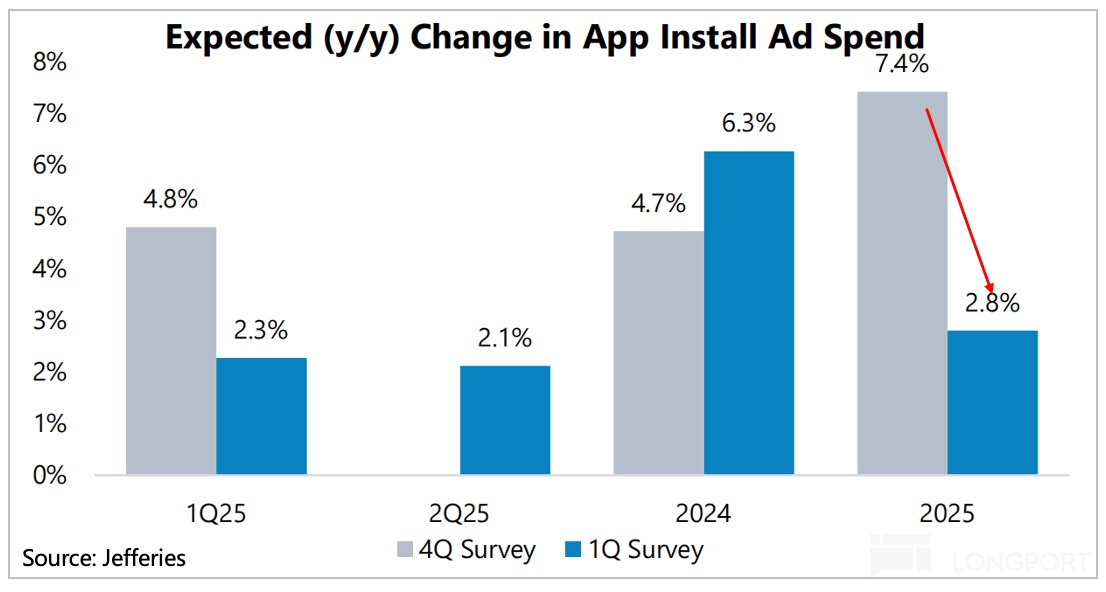

盡管有進軍電商領域的加成,但目前 90% 的廣告收入還是來自於遊戲、通用軟件等。但遊戲市場低增長已久,且去年下半年開始,隨著廣告 CPM 被電商等景氣行業擡高,影響了 ROI,因此遊戲公司也從廣告更加偏向付費内購。

一季度消費邊際疲軟,則加劇廣告主的預期調整。根據機構調研,相比去年底,一季度遊戲開發商對今年通過投放廣告獲客的預算增幅存在明顯下降,再次從高個位數增速轉化為低個位數。

同行表現似乎與行業趨勢更為貼合,比如 Unity 提到雖然 Vector 帶來了增量,但傳統部分還是下滑。Meta 也在 Q1 業績電話會上表明,遊戲廣告投放趨勢放緩比較明顯。而 4 月關稅對抗,除了讓宏觀環境日益不明朗,進一步影響遊戲廣告主的預期外,也直接影響 Applovin 今年開始講的電商故事兌現。

但 Applovin 似乎活在另一個世界,不僅電商推進目前看比較順利,傳統的遊戲等業務增速也是明顯高於同行。海豚君按照市場以及自己的預期,拆分估算:

(1)預計 Q1 電商廣告收入超 2 億,環比近 200% 增長,進展相對順利。遊戲等其他廣告收入則同比增長 37%,妥妥碾壓位。

(2)Q2 預計電商收入接近 3 億,又是一個環比 30-50% 的增長,遊戲等其他廣告增速接近 30%。不用說,依舊是領頭羊角色。

二、出售 1P 遊戲,正式轉型 「賺輕松錢」 的廣告平台

一季度整體公司實現 EBITDA 利潤率 67.7%,超市場預期,其中主要預期差還是來自於最終出售前,Applovin 對 1P 遊戲業務的調整力度上——實際公司採取了更激進的提效動作,從而使得公司整體利潤率水平越來越接近廣告。

比如,從財務數據中,可以看出,一季度存在自有 APP 業務(1P 遊戲工作室)的人員優化(裁員補償等重組費用 660 萬),以及關閉部分 1P 遊戲後,服務器帶寬成本降低(環比下降近 40%)帶來。

5 月初,自有 App 業務(1P 遊戲)被出售給 Tripledot 工作室(一家主做卡牌、拼圖、三消等類別的休閑手遊公司,),支付方式是 4 億現金 + 購買 20% 的 Tripledot 股權,據報道 Tripledot 估值約 14 億美金,因此意味著這筆交易對價接近 7 億美元,相比上季度給出的 9 億估值,有所折價。此次交易涉及近 1.9 億的商譽減值。

單看廣告分項業務的盈利水平,也還是環比提高狀態。不過從 Q2 指引看,廣告 EBITDA 利潤率維持在 Q1 水平,也就是 81%,這個盈利能力已經相對較高了,後續進一步提升空間已經不大。

<此處結束>

海豚君「Applovin」歷史研究

財報

2025 年 2 月 12 日電話會紀要《Applovin(紀要):靠技術真能通吃跨市場需求?》

2025 年 2 月 12 日財報點評《暴拉 30%!Applovin 如何暴打空頭?》

熱評

2025 年 3 月 30 日看空報告點評《渾水也來錘了!Applovin 真是 「有縫的蛋」?》

2025 年 2 月 28 日看空報告點評《六折血洗,Applovin 罪至於此嗎?》

深度

2025 年 1 月 10 日首次覆蓋下篇《依葫蘆畫瓢,Unity 能抄出 Applovin 的 「鈔能力」 嗎?》

2025 年 1 月 3 日首次覆蓋上篇《「爽文」 Applovin 大揭秘:一場籌謀五年的必勝局》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研