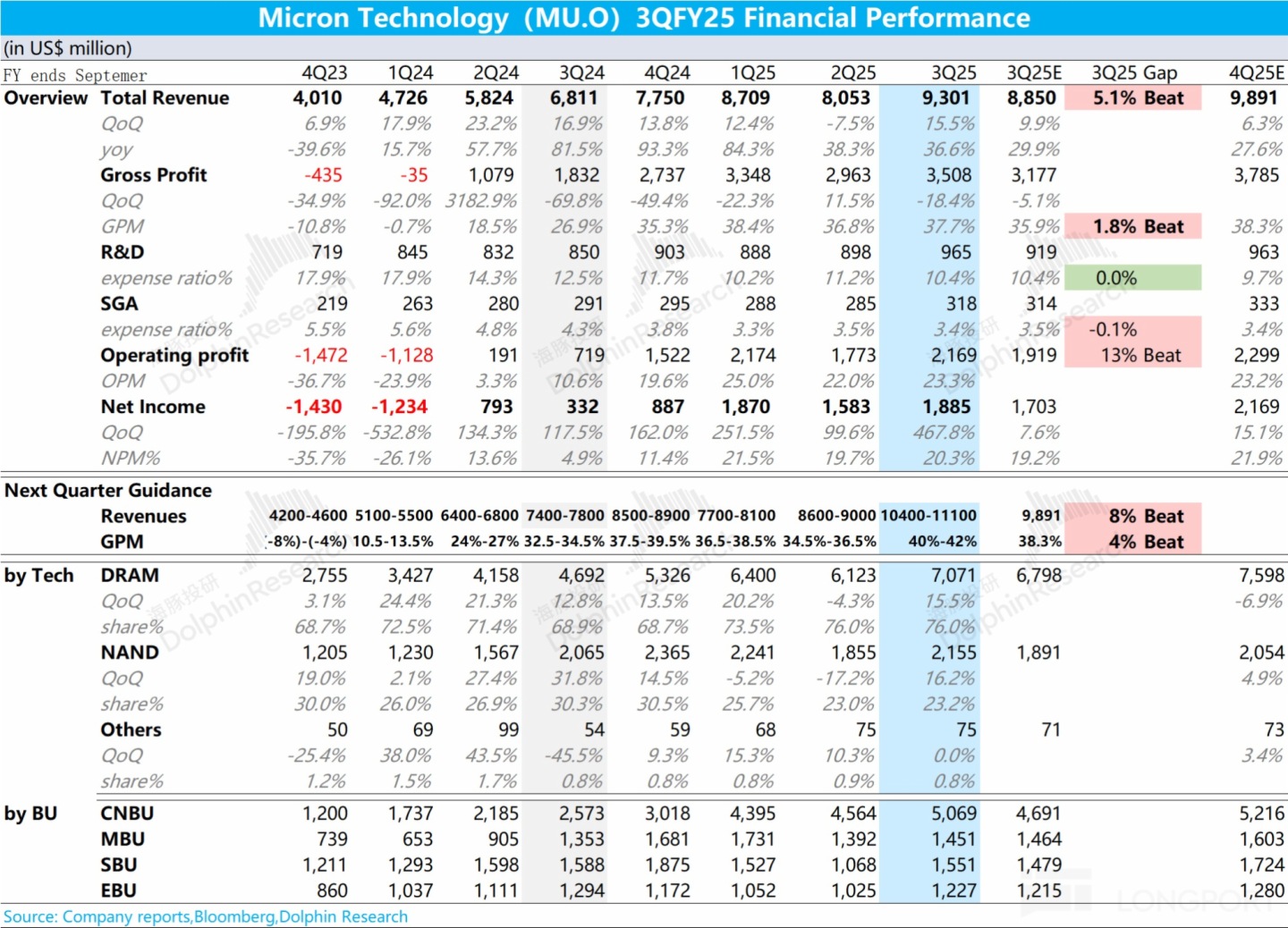

美光(MU.O)於北京時間 2025 年 6 月 26 日早的美股盤後發佈了 2025 財年第三季度財報(截止 2025 年 5 月),要點如下:

1.整體業績:$美光科技(MU.US) 本季度營收 93 億美元,環比增長 15.5%,好於市場預期(88.5 億美元),預期差主要來自於 NAND 出貨增加和 HBM 增長的帶動。其中本季度 DRAM 和 NAND 的均價仍有回落,但兩項出貨量環比增速都達到了 20% 以上。

2.DRAM 業務:本季度實現 70.7 億美元,環比增長 15.5%。由於 HBM 均價較高,出貨增長,有利於帶動 DRAM 均價的提升。然而公司本季度 DRAM 均價仍環比下滑 4% 左右,業務增長主要來自於出貨量環增 20% 的帶動。

對於市場關注點的 HBM 業務,海豚君預期公司本季度實現 15 億美元左右的 HBM 收入,環增 5 億美元左右(上季度環比 3 億美元)。而隨著 GB300 的量産,下半年公司的 HBM 環比增長有望繼續擴大。

3.NAND 業務:本季度實現 21.6 億美元,環比增長 16.2%。雖然 NAND 産品均本季度均價環比仍有 7% 的下滑,但 NAND 出貨量本季度環比增長 25%,是明顯好預期的,主要得益於數據中心及客戶端需求的帶動。

4.經營費用端:公司本季度研發費用率和銷售及管理費用率,都保持相對平穩。本季度公司核心經營利潤 21.7 億美元,環比增長 22%。經營利潤提升的關鍵是,收入和毛利率。得益於 DRAM 産品組合及成本改善,公司本季度毛利率回升至 37.7%。

5.美光業績指引:2025 財年第四季度預期收入 104-110 億美元左右,市場預期(98.9 億美元),公司預期 2025 財年第四季度的毛利率為 40%-42%,市場預期(38.3%)。下季度的超預期增長,主要來自於 HBM 的增長及傳統領域部分産品漲價的帶動。

海豚君整體觀點:公司的財報數據和指引都不錯,帶動股價在盤後一度上漲 8%。而市場最為關注的 HBM 方面,管理層交流並未給出更多增量信息,盤後漲幅再次回落。

在當前美光公司業績中的重要指標是收入和毛利率。其中毛利率變化,主要受 DRAM 和 NAND 價格變化影響;而收入增長方面,更重要的是公司 HBM 的放量情況。由於美光的 HBM 産能基本上已經被預定了,主要關注於産能爬坡及釋放的表現。

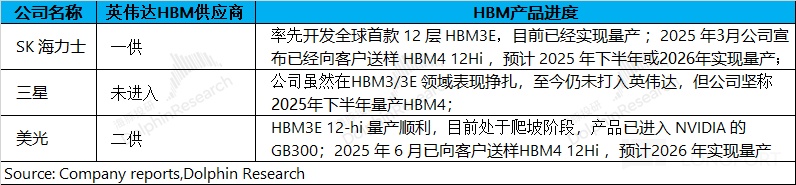

當前美光 HBM 進展順利,其中 HBM3E 12-high 已經打入英偉達 GB300,預計下季度進入 8Hi 與 12Hi 交叉供應的狀態。屆時預計 HBM3E 12Hi(搭配 GB 300)會是出貨主力,HBM3E 8Hi(搭配 GB 200),將是打輔助的。

對於美光股價的核心驅動點:

1)HBM 能否超預期?拉近與海力士之間的差距,獲取更多的市場份額以及三星的 HBM 産品能否進入英偉達供應鏈。

結合公司及市場預期,海豚君認為美光的 HBM 收入有望在 2025 年(自然年)實現 70-80 億美元的收入。HBM 業務在上季度實現 10 億美元和本季度 15 億美元,環比增長 5 億美元。由此推測,公司在 2025 年下半年的營收將達到 40-50 億美元,這也符合市場對 GB 係列大批量出貨的時間節奏。股價端的進一步表現,需關注全年 HBM 能否實現超 80 億以及 2026 年 「更上一層樓」 的表現。此外,「周期股」 的特性疊加 「行業追趕者」 的身份,美光的存儲業務在 AI 産業鏈中的表現仍將明顯遜色於英偉達和台積電。

2)端側 AI 硬件的滲透以及傳統産品的回暖周期。近期 DDR 産品均價有所提升,主要是受市場對美光、三星等陸續停供 DDR4 的擔憂影響。而從公司對電腦及手機市場的預期僅有低個位數的增長來看,下遊需求面實際上仍是相對平淡,也沒有充分打入端側 AI 滲透的預期。如果後續端側 AI 滲透超預期,有望帶動 DDR 等相關産品的真正回暖。

處於存儲行業,美光本身就 「不可避免」 的具有周期股的特徵。HBM 及 AI 需求的增長,給公司帶來了新的增量,也打開了上漲的空間。由於公司的 HBM 産品主要受英偉達 GB 係列出貨的驅動,在 GB200 往 GB300 過渡階段,美光上半年的 HBM 收入將相對平淡,而市場也將更關注於公司下半年對 HBM 的指引表現。本次財報後,公司並未再次上調 HBM 的預期,海豚君預計公司的 HBM 收入在 2025 年下半年有望實現 40-50 億美元的收入,環比上半年將增長 50% 左右。

整體來看,公司當前仍處於景氣周期内,只要 HBM 順利放量,公司下半年的業績仍將繼續提升。相比於 2025 財年,受 GB300 及 HBM3E 12-high 推動的 2026 財年業績將有明顯提升,海豚君預期公司當前市值大約對應 2026 財年的 PE 為 11-12 倍左右(假定收入 +26%,毛利率 +5pct,稅率 11%)。

由於公司仍受 「周期性」 的影響,毛利率難以長期維持在 40% 以上,利潤端也將出現明顯波動。從更長維度來看,公司利潤端有望在 2025 財年至 2029 財年實現 16.5% 的復合增長,公司市值對應這 5 年間的平均利潤約為 13-14 倍的 PE,估值處於相對中性水位。總體而言,公司當前股價中已經打入了 HBM 增長的預期(2025 年自然年實現 70-80 億美元左右),估值也在相對合理位置。

雖然本次財報及指引都不錯,但公司並未再次上調 HBM 的預期,傳統領域的階段性回暖(DDR4 因停産而漲價)並不能打開進一步上漲空間。當前公司在 2026 財年業績增長的確定性較強,如果公司能在 HBM 市場或端側 AI 領域有超預期的表現,將給市場帶來更多的期待。

持續更新中...

<此處結束>

海豚投研美光相關文章回溯:

財報季

2025 年 3 月 21 日電話會《美光(紀要):HBM 25 年連續爬坡, 2026 年收入會更高》

2025 年 3 月 21 日財報點評《美光:「東風」 是不遠,但等風有風險》

2024 年 12 月 19 日電話會《美光:預計 2025 年 HBM 收入將達到數十億美元(FY25Q1 電話會)》

2024 年 12 月 19 日財報點評《美光:AI 再火也填不平 「周期坑」》

2024 年 9 月 26 日財報點評《美光:大起大落,壓艙石還得看周期》

2024 年 9 月 26 日電話會《美光:2025 財年的資本開支集中在 HBM(FY24Q4 電話會紀要)》

2024 年 6 月 27 日財報點評《美光:漲價也撐不住厚厚的期待》

2024 年 6 月 27 日電話會《美光:下半年毛利率將持續提升(3QFY24 電話會)》

2024 年 3 月 21 日財報點評《美光:存儲大漲價,掀開 HBM3E 爭奪戰》

2024 年 3 月 21 日電話會《美光:HBM3E 量産,供貨英偉達(2QFY2024 電話會議紀要)》

2023 年 12 月 21 日財報點評《美光科技:存儲寒冬已過,漲價迎春》

2023 年 12 月 21 日電話會《毛利率,將迎來持續提升(美光 1QFY24 電話會紀要)》

2023 年 9 月 28 日財報點評《美光科技:虛回暖,真低迷》

2023 年 9 月 28 日電話會《庫存難題不再,價格何時迎來漲?》

2023 年 6 月 29 日財報點評《美光科技:AI 浪潮掀起,拐點已至?》

2023 年 6 月 29 日電話會《庫存去化尾聲,AI 再添新火(美光 3QFY23 電話會)》

2023 年 3 月 29 日電話會《經歷最差時期,半導體或漸現曙光(美光 FY23Q2 電話會)》

2023 年 3 月 29 日財報點評《美光的 「大出血」,或許不是壞事》

深度

2024 年 6 月 18 日《AI 存儲:HBM 抓著英偉達的命門》

2023 年 4 月 13 日《美光:GPT 降溫,無礙存儲沖底回暖》

2023 年 3 月 15 日《美光:存儲芯片大廠冬天熬完了嗎?》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研