作者:Nancy,PANews

日版微策略Metaplanet的比特币飞轮正在减速。

刚刚在日本东京落幕的股东大会上,Metaplanet试图通过资本增资计划和新融资方式提振市场信心,特朗普之子Eric Trump更亲临现场助阵。尽管现场气氛火热,但这场声势浩大的“拉票”似乎并未被投资者完全买账,其正面临内部融资循环失灵和监管套利空间收窄的双重考验,融资新局能否重塑增长逻辑仍待考验。

启动最高38亿美元融资,目标成为第二大比特币财库公司

9月1日,Metaplanet总裁Simon Gerovich在9月1日的特别股东大会上,回顾了公司从一个陷入困境的酒店企业转型为比特币金库公司的历程,强调了该公司作为比特币储备公司在运营的16个月里所取得的成绩,并阐述了公司计划在2027年前累计购入21万枚比特币,占总供应量的1%。

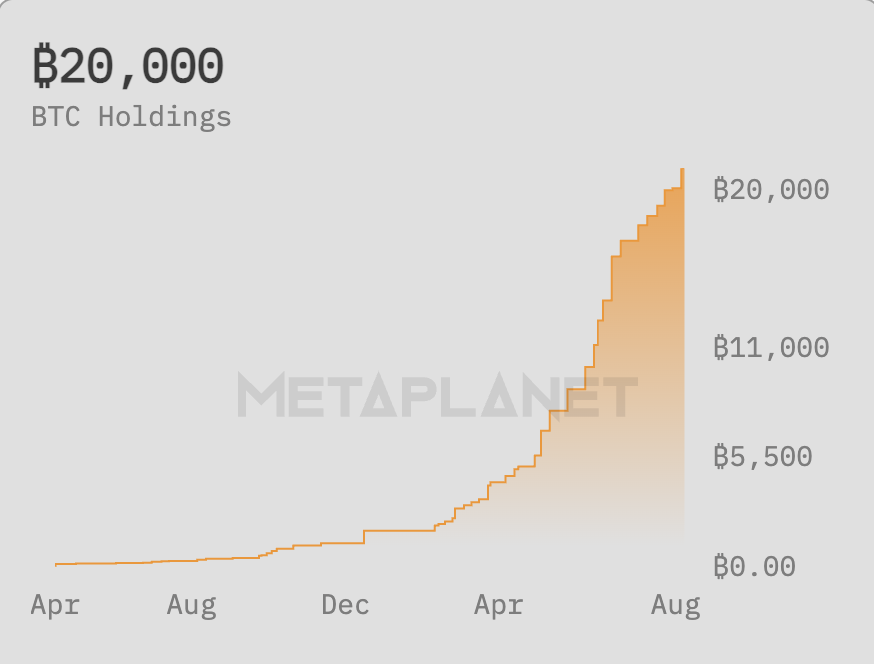

根据BitcoinTreasuries.net最新数据,Metaplanet目前已持有2万枚比特币,平均持仓成本为102,607美元,跻身成为比特币持仓第六大上市公司,仅次于Strategy、MARA、XXI、Bitcoin Standard Treasury Company和Bullish这几家美股上市公司。按当前价格计算,Metaplanet市场市值已超过20亿美元,截至9月2日的比特币收益率近7.5%。

为此,Metaplanet获批最高筹集38亿美元,用于购买更多比特币。在未来两年内,该公司将通过新推出的永续优先股产品(Metaplanet Prefs)购买19万枚比特币。据Simon介绍,优先股不仅将成为Metaplanet收购更多比特币的核心融资工具,还能建立以比特币为支撑的收益曲线,其潜在收益甚至可能超过日本传统固定收益产品。在传统市场回报有限的背景下,如果Metaplanet成功发行并推广这一创新产品,有望成为亚洲最大的比特币支持固定收益发行者。

在此之前,Strategy已率先推出永续优先股,这类股票通常而言不具备投票权,但股息却优于普通股。而这一模式在在日本不常见,主要受日本企业融资结构偏保守、法律和监管规定严格、投资者偏好固定收益等因素影响。

据了解,Metaplanet将面向不同风险偏好的投资者发行两类优先股(最高股息为6%),A类优先股类似传统固定收益,将提供5%收益率;B类附带转换为普通股的选项,但风险较高。Simon指出,这类产品具备四大优势:一是提供新的融资渠道;二是无需承担频繁再融资压力;三是融资成本低于多数同行(受益于日本长期低利率);四是通过将优先股发行上限控制在比特币净资产的25%,为公司建立财务风险“安全阀”。

在大会上,Metaplanet股东还通过多项决议,包括增加法定股数(法定股数上限修订为2,723,000,000股)、无固定地点的股东大会(允许召开线上股东大会)、设立授权类别股份等。Simon还宣布Metaplanet的目标是成为仅次于Strategy的全球第二大比特币持有公司,并称Metaplanet每股比特币占比在过去一年已增至2274%,远超Strategy的86%。

值得一提的是,Metaplanet战略顾问Eric Trump也参加了此次特殊的股东大会,他持有Metaplanet 330万股股份,支持Metaplanet的比特币战略,并高度评价称,“Simon是我一生中遇到的最诚实的人之一。你拥有一位出色的领导者和比特币这一伟大产品,这是一个成功的组合。”另外,Simon还披露,富达和嘉信理财是Metaplanet最大股东,持有约20%的股份。

股价暴跌六成,Metaplanet面临双重挤压

与股东大会“如火如荼”的热闹场面相悖的是,Metaplanet正在经历着飞轮策略的掣肘。

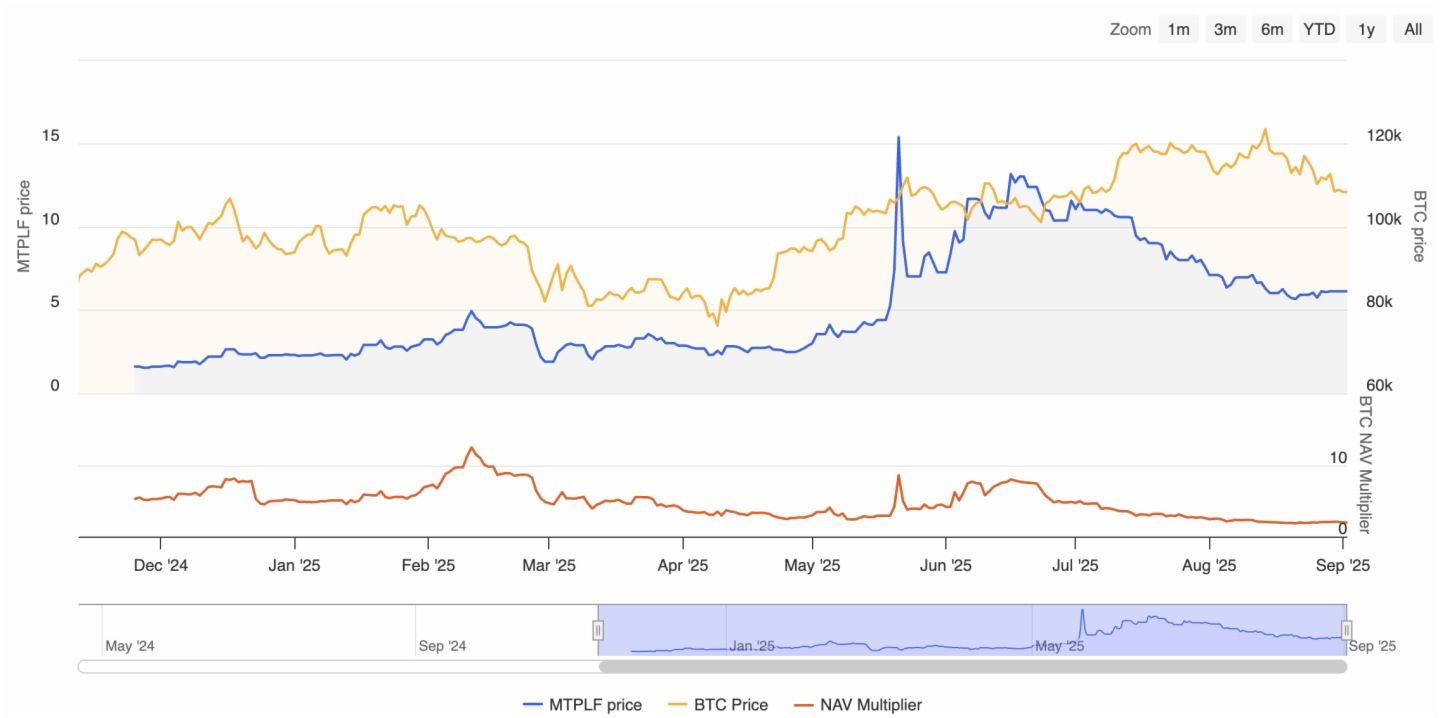

尽管Metaplanet已成为头部比特币储备公司,但其新计划对股价提振却有限,今日开盘后仅上涨0.83%,市场反应较为平淡。事实上,自5月中旬15.35美元的历史高点以来,其股价较峰值已下跌约60.2%。与此同时,比特币持仓增速明显放缓,过去一个月仅增长约16.7%,而此前一个月曾大涨92.7%。

不仅如此,Metaplanet的比特币溢价正在收窄。所谓溢价,即市值与公司账面比特币净资产价值(NAV)的倍数,是衡量“比特币金库模式”能否成立的关键指标。溢价越小,公司发行股票融资买比特币的优势就少,增持成本更高;溢价越大,公司通过发行股票融资买入比特币时成本更低,更能有效地扩大比特币持仓。数据显示,Metaplanet的NAV Multiplier(市值与净资产价值之比)在5月底高达8.5倍,如今已跌至仅1.9倍。这意味着投资者对其持有比特币的信心正在大幅减弱。

但Metaplanet的挑战并不仅限于公司层面,外部环境同样正在发生变化。

在此之前,日本投资者之所以更偏好购买加密概念股而非直接持有加密资产,原因之一是税制上的监管套利。PANews曾报道指出,由于日本对加密资产的税负沉重,而股票投资享有更友好的税制,资金更倾向于买入加密概念股。但最新动向显示,日本金融厅(FSA)拟在2026年税制修订中,将加密资产从最高55%的累进税率,调整为与股票一致的20%统一税率。一旦落地,投资者持有现货加密与持有相关概念股之间的税差将显著收敛,绕道买股替代持币的动机也将减弱。

可以说,Metaplanet正面临双重挤压。一方面,内部飞轮失速,溢价收窄、股价下跌、比特币持仓增速放缓,融资模式受限。而Metaplanet寄望于发行优先股来吸引海外资金,能否救场仍未可知;另一方面,外部套利消失,税制改革削弱了加密概念股的制度性吸引力,潜在投资者可能直接转向现货或ETF。

内容来源:PANews