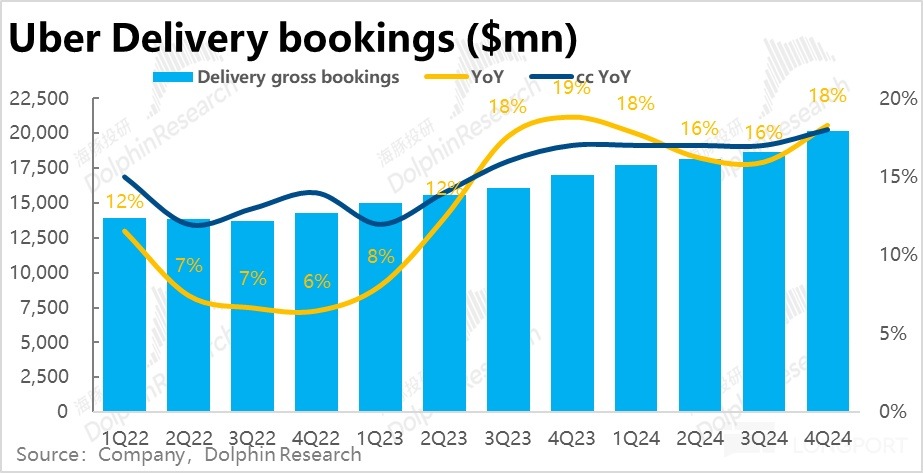

2 月 5 日晚美股盤前,$優步(UBER.US) 公佈了 2024 年四季度財報,財報表現並不算差,亮點和瑕疵皆有,疲軟的下季度指引才是更大的問題,詳細要點如下:

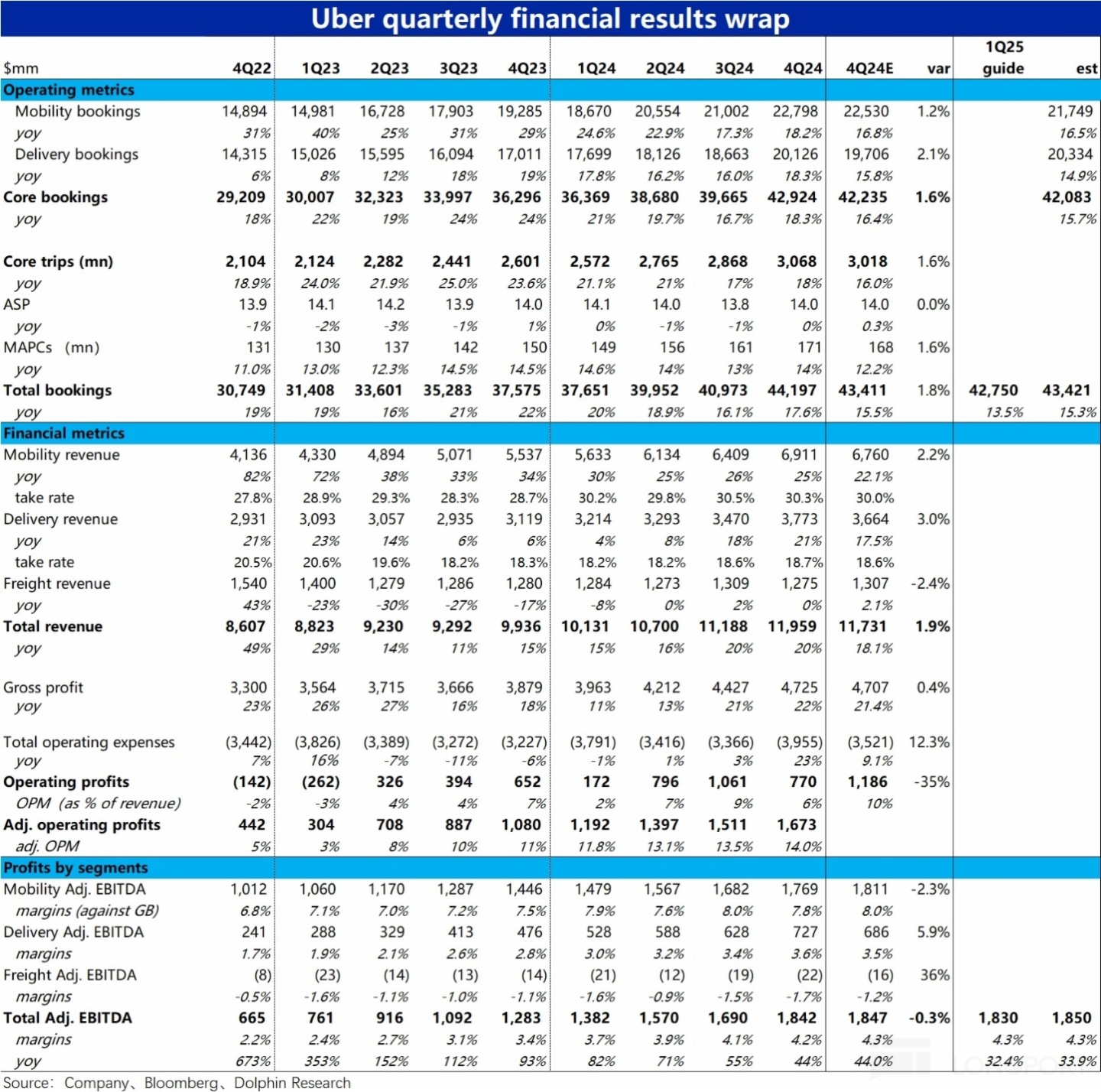

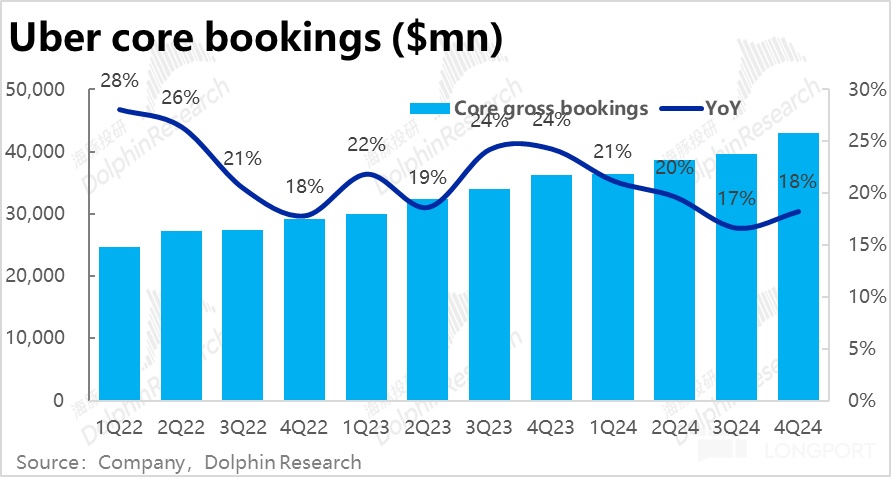

1、最關鍵的訂單額指標(Gross booking)本季的表現實際不錯,網約車(Mobility)業務,訂單額同比增長 18.2%,明顯高於上季度的 17.3% 和市場預期的 16.8%。剔除匯率影響後,可比增速為 24% 也和上季度完全一致。

雖然名義增速的改善主要歸功於匯兌影響的減輕,但關鍵是,上季財報後網約車業務增長放緩的持續新和幅度是市場最擔憂的問題之一。此次業績至少表明增長的放緩並沒像擔憂的那樣持續且逐步惡化。

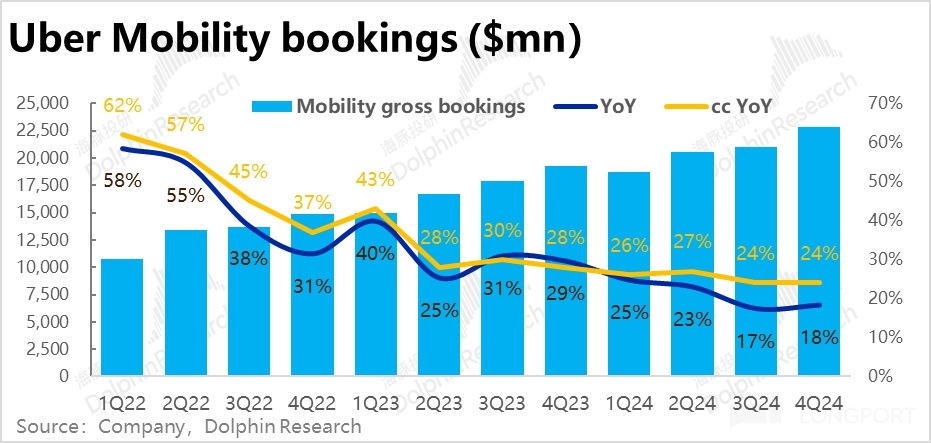

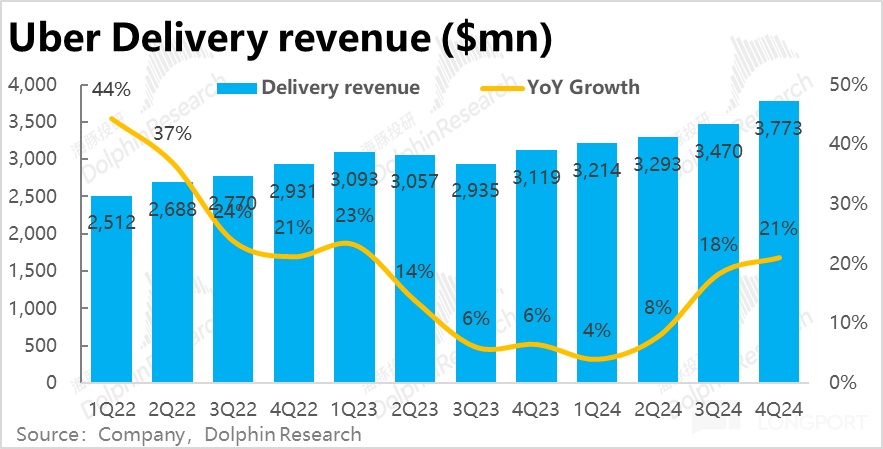

2、另一支柱外賣業務本季訂單金額同比增長約 18%,較上季度提速約 2.3pct,也明顯高於市場預期 15.8% 的增速。即便剔除匯兌影響的利好,不變匯率下增速同樣提升了 1pct。增長逆勢走強的,預期之外的強勁。

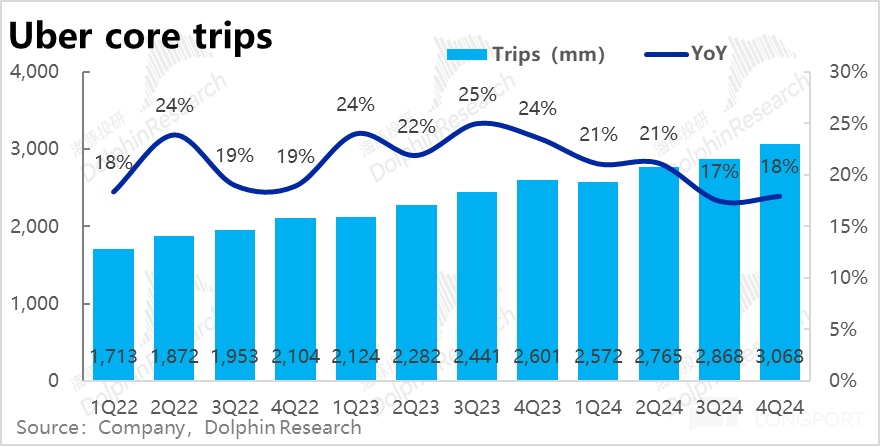

3、網約車和外賣兩個支柱業務的增長雙雙同比改善,顯然屬於不錯的表現。且價量驅動上,並不會受到匯率影響的業務訂單量的同比增速也是由 17% 改善到了 18%,高於市場預期的 16%。反映出本季增長的改善並非只是匯率的影響,業務層面是由真實改善的(當然主要是外賣業務)。

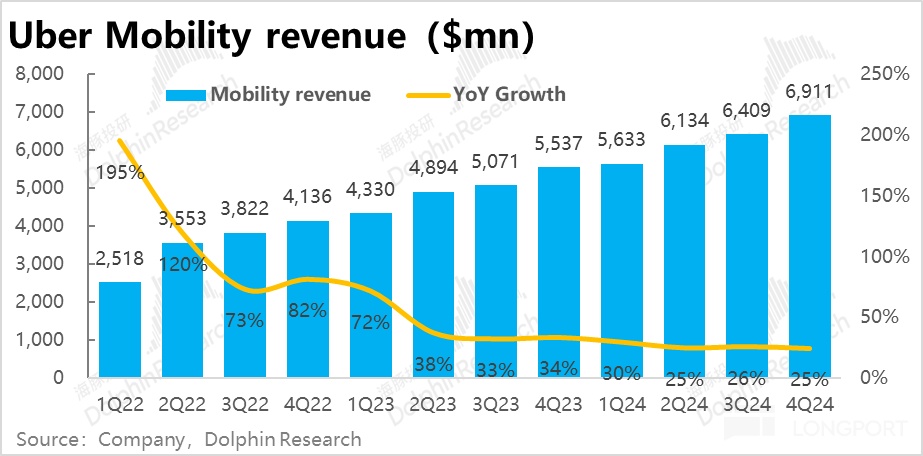

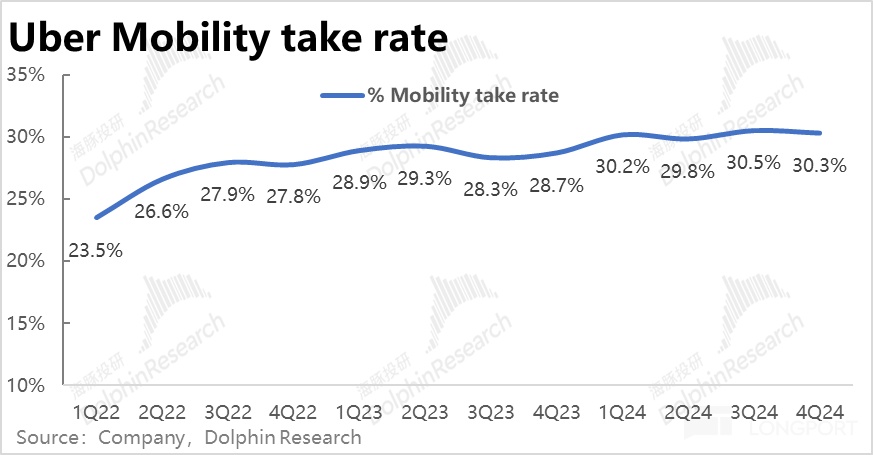

4、收入角度,雖然打車業務 Gross booking 增速有所改善,但由於 take rate 環比從 30.5% 小幅下降到 30.3%。導致營收增速相比上季度的 26% 繼續下滑到 25%。網約車業務利潤率的下滑,應當也有受 take rate 下降的影響。這屬於瑕疵之一。

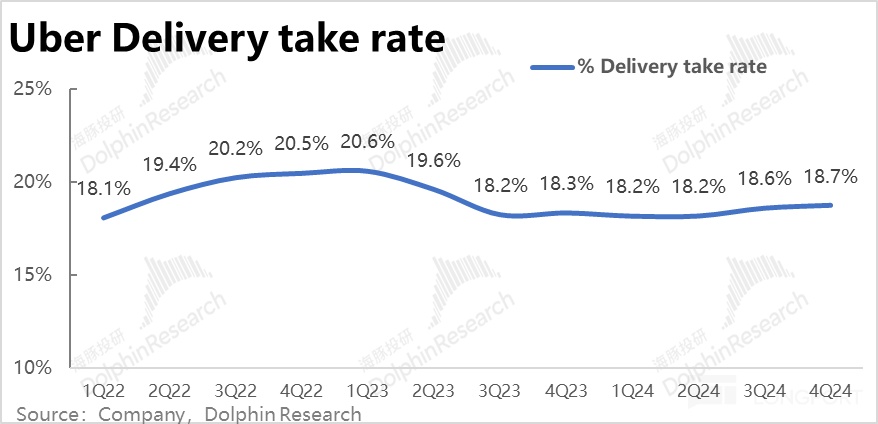

而外賣業務則由於變現率環比提升了 0.1pct,本季收入同比增速達到了 21%,明顯加速,大幅領先市場預期的 17.5%。高利潤的廣告變現的提升應當是主要功臣之一。

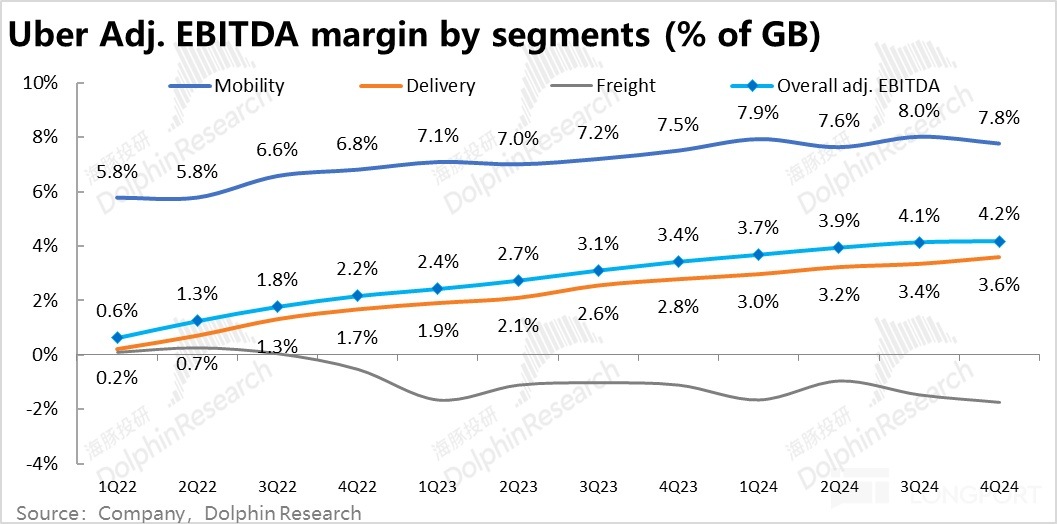

5、另一個瑕疵是,利潤層面,市場主要關注的調整後 EBITDA 指標本季則為 18.4 億,同比增長仍達到 44%。但比預期稍低了約 0.02 億,雖然差異非常微小,但也確實是 miss,分板塊看主要是網約車業務的拖累,其調整後 EBITDA 佔 Gross booking 的利潤率為 7.8% 低於市場預期和上季度的 8%。結合上文提及的網約車業務的變現率環比下降,營銷支出也明顯增長,市場可能把網約車業務的利潤率下滑理解為了,在包括自動駕駛的競爭對手沖擊下,競爭格局的惡化。

外賣業務則由於高於預期的訂單額增長,以及環比提升的變現率,adj.EBITDA 約$7.3 億,比預期高約 6%,佔 gross booking 的利潤率也環比提升了約 0.2pct,對沖了網約車業務的絕大部分影響,使得公司整體的利潤和預期差異相當有限。

6、最大的問題則是,展望新年一季度時,公司指引訂單總金額的中值$427.5 億,低於預期均值的 434 億。指引中值對應 13.5% 的同比增速,明顯低於預期的 15.3%。雖然剔除匯率影響後,公司預期訂單額增速區間在 17%~21% 之間,相比大摩 18.2% 的預期實際表現並不差,但作為一個海外業務佔比較高的國際化企業,在享受多市場的同時,匯率的影響也是必須要承受的代價。

利潤角度,adj.EBITDA 指引中值為 18.3 億之間,同樣稍微低於預期的 18.5 億。不過指引和市場預期的利潤率實際都為 4.3% 左右,差異不大,主要是受到訂單額不及預期的拖累。

海豚投研觀點:

作為先前美股的 「優等生」,且實際上目前仍是眾多投行 Top buy 名單中排名靠前的偏愛股,近期卻一直表現不佳背後的主要原因之一,就是隨著特斯拉為首的自動駕駛技術的快速發展,在 Uber 的核心競爭壁壘和中長期的增長前景上掛上了一個既不能被立刻證實,也無法被證僞的 「達摩克裡斯之劍」。

在這個難有答案的 「靈魂問題」 之外,市場關注的另外兩大問題則包括:1)上文提及的,前幾個季度增長放緩的網約車業務能否企穩,還是會持續且繼續惡化下去;以及 2)公司之後能否繼續交付先前指引的 3 年維度内約 30% 上下的調整後 EBITDA 復合增速,即公司盈利快速擴張的敘事能否繼續。

那麼從本次業績來看,當季環比改善的訂單額增速顯然是相當程度上打消了第 1 個問題對增長持續且快速放緩的擔憂。而對第二個問題,調整後 EBITDA 相比市場預期近乎可以忽略的輕微 miss,和仍高達 44% 的增長,也不能說真正動搖了對公司未來三年利潤增長的前景判斷。

但是,在核心投資邏輯受到自動駕駛威脅 & 當前對應 26 年 20x 以上 PE 這並不算便宜的估值下,市場對 Uber 可以說是相當苛刻的。且市場向來相比當季業績表現,更加注重於後於業績的指引。市場已一定程度下陷入了,無論本季業績表現怎麼樣,都無法保證下季度不會變差的 「無止境的擔憂當中」。由於長期前景誰也無法看清,對短期業績的 「吹毛求疵」 可能已成為了市場新的 「共識」 和選擇。

以下為本季財報詳細解讀:

一、網約車&外賣增長都有改善,持續放緩擔憂並未成真

最關鍵的訂單額指標(Gross booking)上本季的表現實際是相對不錯的,網約車(Mobility)業務,同比增長 18.2%,明顯高於上季度的 17.3% 和市場預期的 16.8%。剔除匯率影響後,可比增速為 24% 和上季度完全一致,因此本季名義增速的改善,是由於匯兌影響的緩解。

雖然剔除匯兌因素更能反應真實的經營情況,但匯兌對國際業務佔比較高的跨國公司的影響是真實且不可忽略的。且更關鍵的是,上季財報後網約車業務增長放緩的持續性和幅度是市場最擔憂的問題之一,此次至少表明增長的下滑並沒有像擔憂那樣繼續惡化,這是亮點之一。

類似的,Uber eats 外賣業務本季訂單金額同比增長了約 18%,較上季度提速約 2.3pct,即便剔除匯兌影響的利好,不變匯率下增速同樣提升了 1pct。外賣業務的增長反而是在走強的,明顯高於市場預期 15.8% 的增速。

由於外賣和網約車的增長都有改善,加總外賣 + 打車的核心訂單額增速也從上季的 17% 改善到了 20%

分價量驅動因素看,量的角度(外賣 + 打車)的核心業務訂單量本季的同比增速由 17% 放改善到了 18%,高於市場預期的 16%。這樣反映出本季增長的改善並不完全處於匯率影響,不受匯率影響的業務量也有實打實的改善。

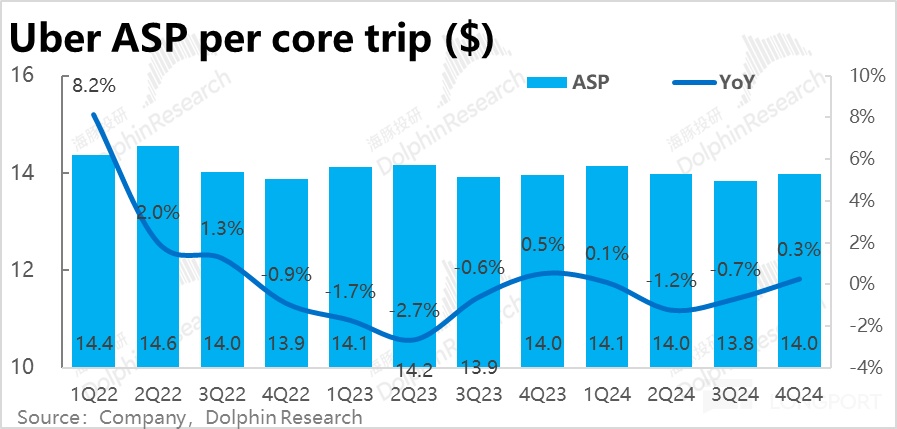

同時平均客單價也終於扭轉了同比下滑的趨勢,本季同比提升了 0.3%,但客單價的修復走高,多少是出於匯率因素的影響,多少是出於業務實際價格的走高,要看管理層在電話會中有沒有進一步解釋。

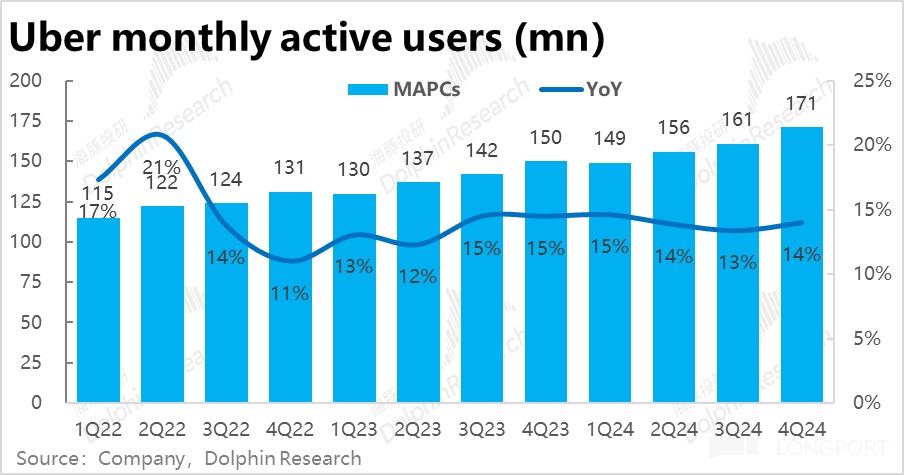

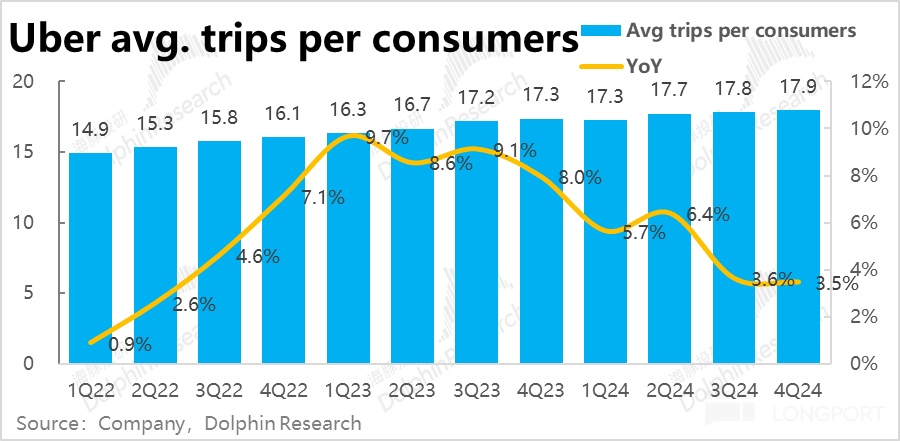

用戶數據層面,本季月活用戶同比增長了 14% 到 1.71 億,較上季提速了 1pct,這和第三方調研數據顯示 Uber App MAU 等指標有所改善的情況是一致的。平均單月活用戶每季下單 17.9 次,環比繼續提升 0.1 次,但因為去年同比基數較高,同比增速仍在 3.5% 的水平。人均下單頻次增長仍是比較疲軟的。

二、總體營收增速持平,網約車變現下滑是一大瑕疵

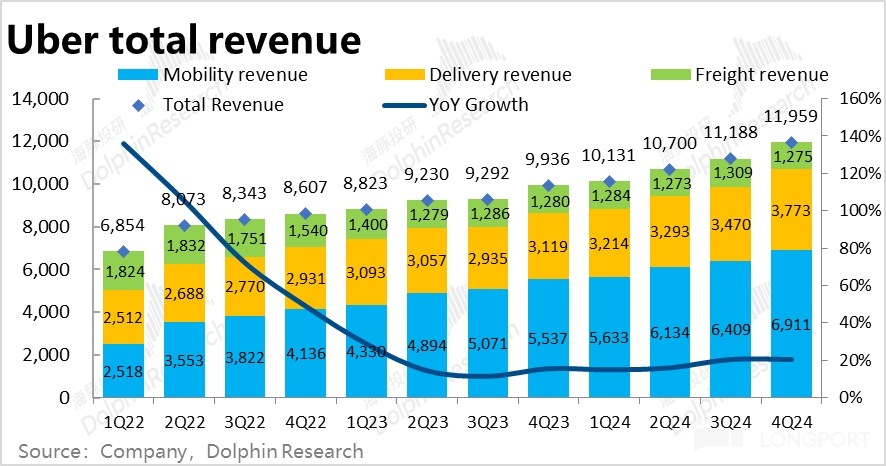

由於 Uber 在英國和加拿大等地區的部分業務因法律原因,從平台型轉變為自營模式,公司確認的營收也從淨佣金變為總付款金額,導致營收有所放大,因此下文多數都從剔除會計變更影響後的表現來分析。

收入角度,雖然打車業務 Gross booking 增速有所改善,但由於 take rate 環比從 30.5% 小幅下降到 30.3%。導致營收增速相比上季度的 26% 繼續下滑到 25%。但仍是好於市場預期 22% 的增速。我們認為,後文會詳細提及的網約車業務利潤率的環比下滑,應當也有受 take rate 下降的影響。

外賣業務則由於變現率環比提升了 0.1pct,疊加訂單額增長的加速,本季收入同比增速達到了 21%,明顯加速,大幅領先市場預期的 17.5%。其中高利潤的廣告變現的提升應當是主要功臣之一。

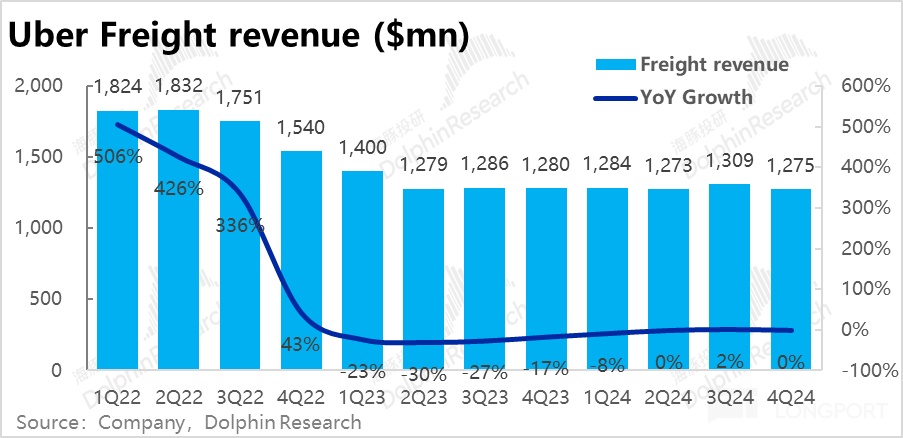

Uber 貨運業務,本季度營收約 12.8 億元,同比大體持平,增長仍無明顯起色,無需過多的關注。

加總各項業務,Uber 本季度總營收約 120 億美元,高於市場預期約 1.9%。同比增長 20% 和上季度持平。

三、利潤率整體繼續小幅改善,但受網約車拖累稍低於預期

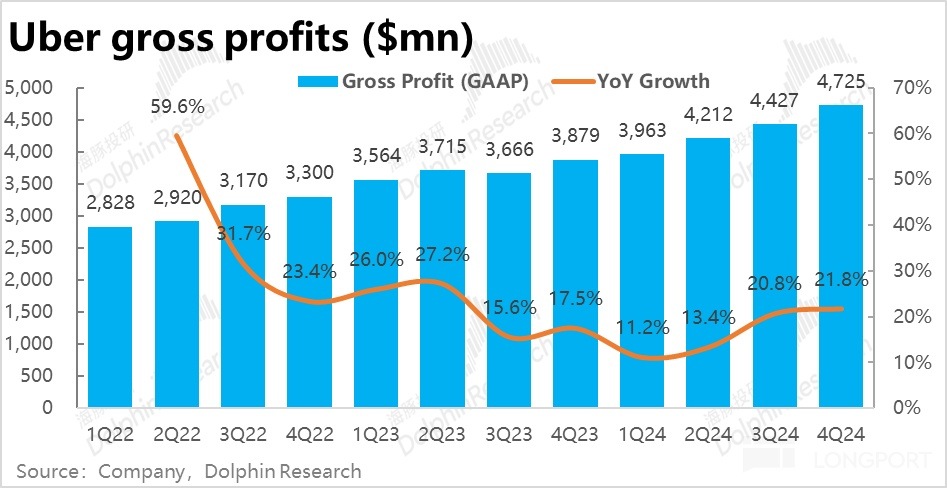

由於公司的收入口徑並不穩定,市場有變動。導致毛利/收入比重的指標不完全可比。主要關注毛利潤額的增長情況。本季毛利同比增長 21.8%,較上季提速 1pct。 相比本季度名義口徑下訂單額增速改善的幅度大體相當。

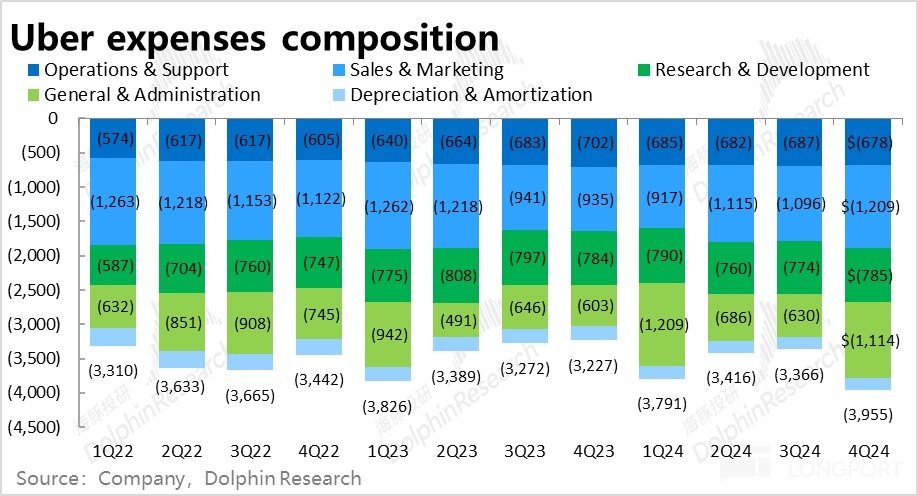

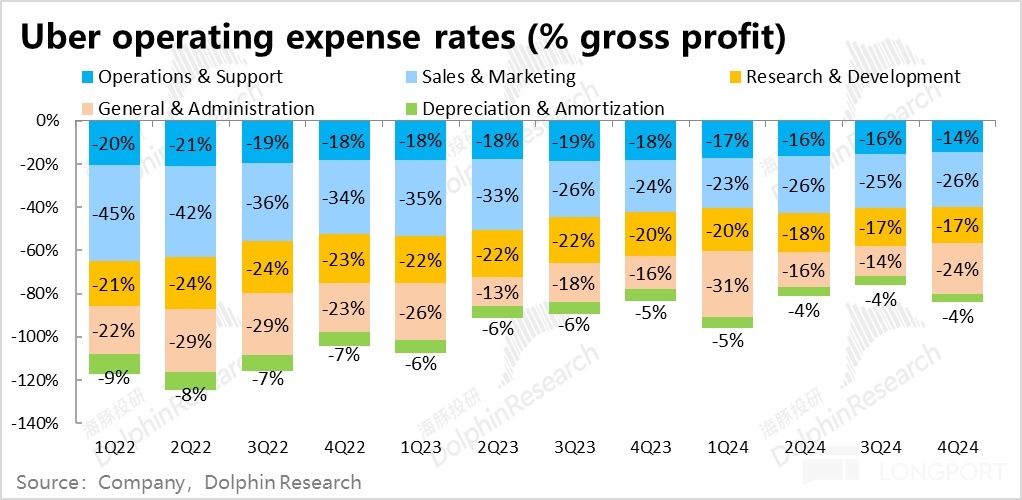

費用角度,運營支持和研發的支出絕對額同比大體持平或小幅下降,在更大的營收體量下費用率繼續被攤薄。營銷費用同比增長了 29%,體現出公司面臨的宏觀和競爭環境可能確實是在惡化的,倒逼公司必須增加獲客投入或補貼。

管理費用則近乎翻倍增長到了$11.1 億,但主要是本季確認了約 4.6 億的稅費、法務費用準備,剔除這部分影響後,可比口徑下管理費用同環比來看都是大體持平的。

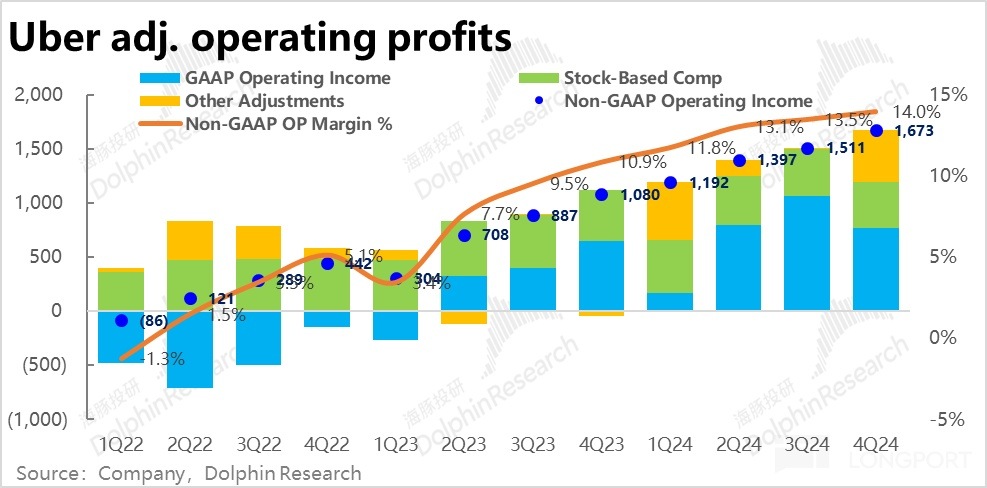

因此在毛利率大體持平,費用端剔除管理費用計提的影響後,除營銷費用有所增長外,其他費用都基本沒有增長,被增長的收入體量攤薄。本季度調整後的經營利潤大約$16.7 億,經營利潤率(佔收入比重)繼續小幅改善。

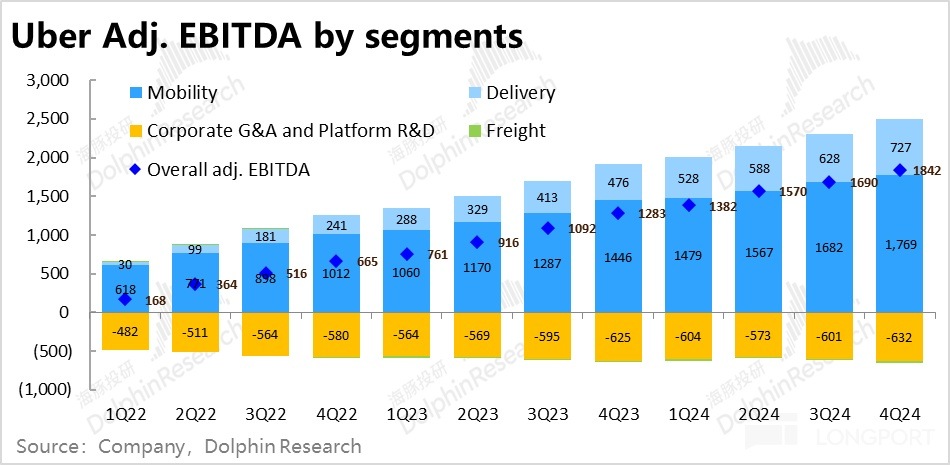

公司更關注的調整後 EBITDA 指標本季則為 18.4 億,比預期稍低了約 0.02 億,同比增長仍達到 44%。主要是實際調整後 EBITDA 利潤率為 4.17%,低於預期的 4.25%,算是本次業務的瑕疵之一,分板塊看:

1)主要是網約車業務的 adj.EBITDA 不及預期,為 17.7 億美元,比預期低約 0.4 億。佔 Gross booking 的利潤率為 7.8% 低於市場預期和上季度的 8%。結合上文提及的網約車業務的變現率環比下降,營銷支出也明顯增長,市場可能把網約車業務的利潤率下滑理解為了在包括自動駕駛的競爭對手沖擊下,競爭格局的惡化。

2)而外賣業務則由於高於預期的訂單額增長,以及環比提升的變現率,adj.EBITDA 約$7.3 億,比預期高約 6%,佔 gross booking 的利潤率也環比提升了約 0.2pct;

3)至於貨運業務,本季度小虧到 0.22 億,略有擴大但無關大局;

4)集團總部層面的虧損為$6.3 億,環比上季度小幅增加 0.3 億。

<正文完>

海豚投研過往 Uber 研究:

2024 年 5 月 9 日電話會《Uber:對後續增長有信心,下季度會增加投入》

2024 年 5 月 9 日財報點評《「美版滴滴」 暴雷,是跳前深蹲還是真歇菜了?》

2024 年 2 月 8 日電話會《Uber:核心業務穩步增長,廣告&雜貨提供額外增量》

2024 年 2 月 8 日財報點評《「十倍於滴滴」 的 Uber 業績沒毛病,但缺乏驚喜》

2023 年 11 月 8 日電話會《Uber: 看好後續需求保持強勁》

2023 年 11 月 8 日財報點評《Uber:美版滴滴瑕不掩瑜,能否再創新高? 》

2023 年 8 月 2 日電話會《Uber:對收入和利潤持續增長有信心》

2023 年 8 月 2 日財報點評《「美國滴滴」 Uber:除了貴沒毛病?》

2023 年 5 月 3 日電話會《Uber: 業務增長會保持強勁?》

2023 年 5 月 3 日財報點評《「國際滴滴」 Uber:堅挺的一季報會是最後的高光嗎?》

2023 年 2 月 9 日電話會《Uber 能否繼續做到增長同時費用卻在精簡?》

2023 年 2 月 8 日財報點評《美國 「滴滴」:這波小而美 「完爆」 大而強?》

深度:

2022 年 11 月 21 日《走過疫情的 「苦與樂」,Uber 未來的路在何方?》

2022 年 10 月 14 日《穿越疫情和通脹,Uber 運氣背後的殺手锏》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研