ARM(ARM.O)於北京時間 2025 年 2 月 6 日上午的美股盤後發佈了 2025 年第三季度財報(截止 2024 年 12 月),要點如下:

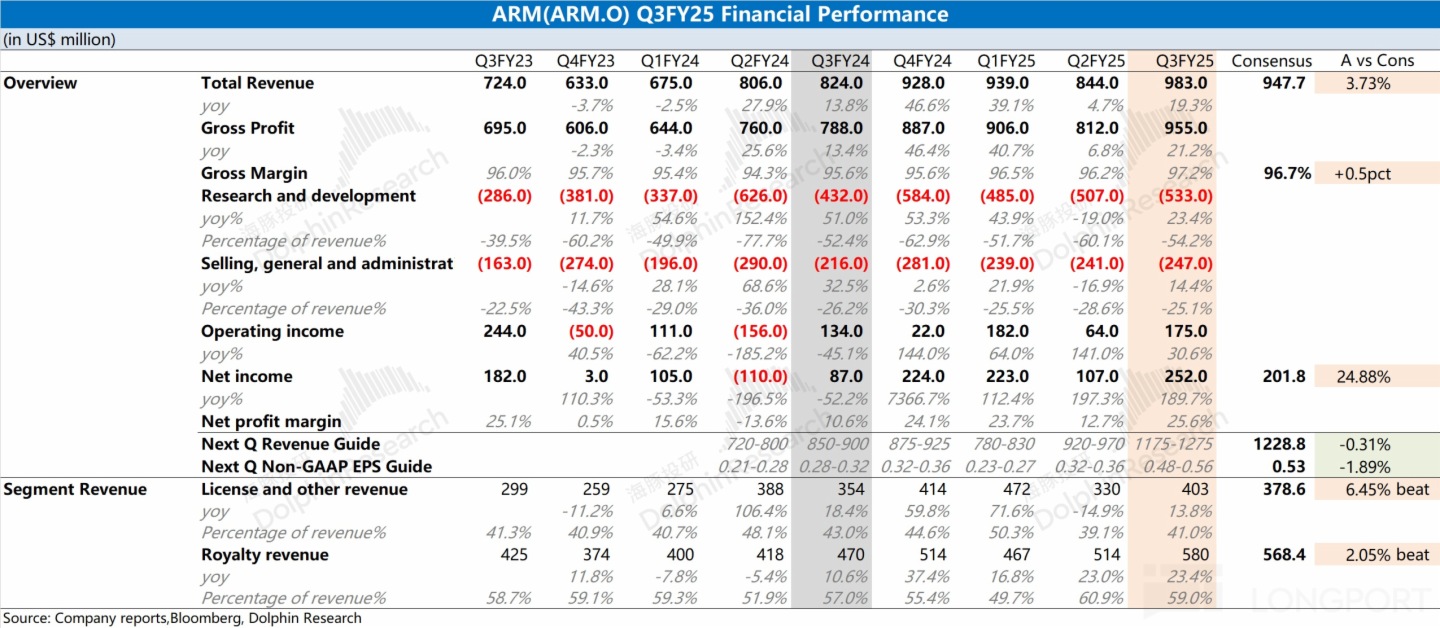

一、整體業績:收入&利潤,都在增長。ARM 在 2025 財年第三季度(即 24Q4)實現營收 9.83 億美元,同比增長 19.3%,略好於市場預期(9.48 億美元)。本季度收入端的增長,主要得益於許可證業務和版稅業務的雙雙增長;$Arm(ARM.US) 本季度淨利潤 2.52 億美元,同比增幅明顯,略好於市場預期(2.02 億美元)。在規模效應的影響下,公司經營費用率有所回落,公司業績再次增長。

2、各業務細分:版稅佔比接近六成:

1)許可證業務:4.03 億美元,同比增長 14%。至於年度合同價值(ACV),第三季度 ACV 達到 12.7 億美元,同比增長 9%;

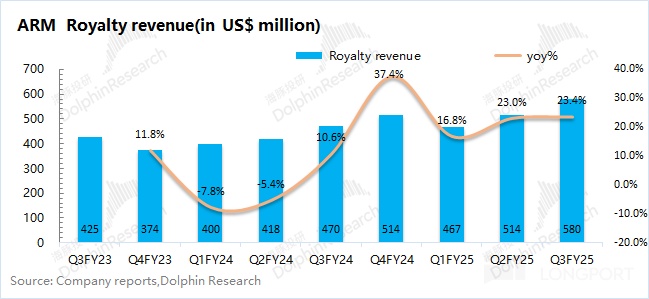

2)版稅業務: 5.8 億美元,同比增長 23%。增長主要得益於 Armv9 架構的持續採用以及基於計算子係統(CSS)的芯片出貨;

3、ARM 業績指引:2025 財年第四季度(即 25Q1)預期收入 11.75-12.75 億美元(市場預期 12.28 億美元)和調整後利潤為每股 0.48 美元至 0.56 美元(市場預期的 0.53 美元)。

海豚君整體觀點:ARM 本次財報還行,但沒給出明顯亮點。

公司收入如期增長,本季度毛利率進一步提升至 97.2%。在規模效應的帶動下,公司本季度經營費用率下降至 25.1%,進而帶動公司利潤端的增長。

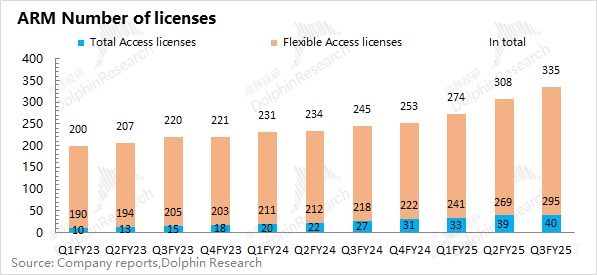

在 AI 等需求的帶動下,公司本季度許可證業務和版稅業務都實現了兩位數增長。其中許可證業務客戶數增長至 335 個,版稅業務中 Armv9 架構已經提升至 25%。結合下季度指引看,公司給出了 11.75-12.75 億美元的收入指引和 0.48-0.56 的 Non-GAAP 每股利潤指引。收入和利潤都有所提升,公司經營面呈現向好的趨勢。

由於部分業務受收入時點確認等因素影響,公司的年度合同價值(ACV)和剩餘履約價值(RPO)兩項也比較關鍵。本季度公司 ACV 環比提升 1.4%,而 RPO 環比下滑 2.4%。海豚君推測公司可能調整了授權合同的條款和期限,更多地推出短期但價值較高的合同,進而提升公司業績。

整體來看,ARM 本次財報還行,基本達到了預期。但不容忽視的是,公司 2025 財年收入增長僅有 24% 左右,並且 2026 財年核心業務也難迎來高速增長。結合公司預期,當前股價對應 2025 財年的 PE 已經達到 200 多倍。如果公司不能交出明顯超預期的答卷,公司在當前的高估值下仍將承受一定的壓力。

以下是海豚君對 ARM 的具體分析:

一、整體業績:收入&利潤,都在增長

1.1 收入端

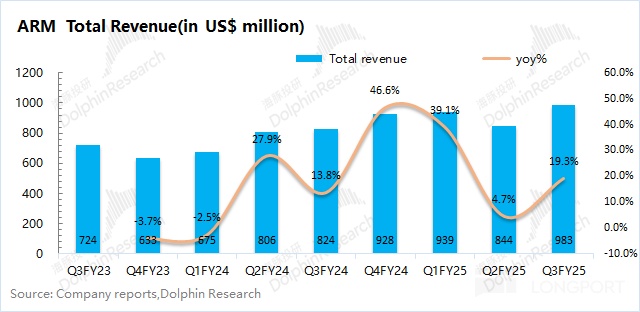

ARM 在 2025 財年第三季度(即 24Q4)實現營收 9.83 億美元,同比上升 19.3%,略好於市場預期(9.48 億美元)。公司本季收入繼續提升,其中本季度許可證業務和版稅業務都有兩位數的增長。

1.2 毛利端

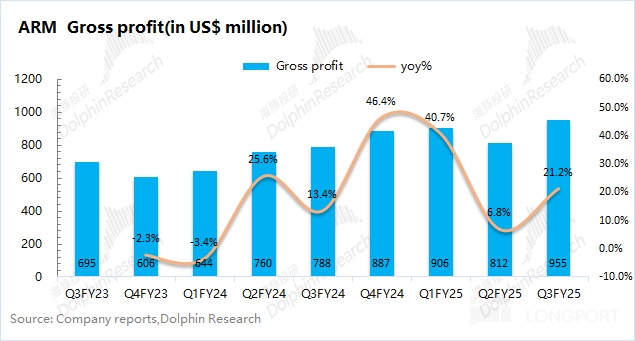

ARM 在 2025 財年第三季度(即 24Q4)實現毛利 9.55 億美元,同比增長 21.1%。毛利端同比增速略高於收入端。

ARM 在本季度的毛利率為 97.2%,同比提升 1.6pct,略好於市場預期(96.7%)。隨著公司營收規模的擴大,公司整體毛利率呈現穩步上升的趨勢,本季度首次能達到 97%。

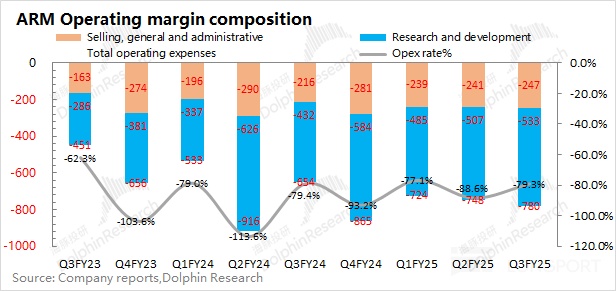

1.3 經營費用

ARM 在 2025 財年第三季度(即 24Q4)的經營費用為 7.8 億美元,同比增長 19.3%。公司保持高投入,當前經營費用率仍高達 79.3%。

具體費用端情況,拆分來看:

1)研發費用:本季度公司的研發費用為 5.33 億美元,同比增長 23.4%。公司本季度工程師人數繼續增長至 6594 人,研發投入環比也在增長。

2)銷售及管理費用:本季度公司的銷售及管理費用為 2.47 億美元,同比增長 14.4%。本季度銷售略有增加,銷售管理費用率為 25.1%。

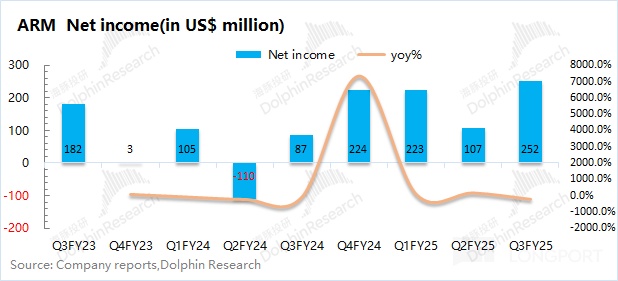

1.4 淨利潤

ARM 在 2025 財年第三季度(即 24Q4)實現淨利潤 2.52 億美元,同比環比均有所增長,好於市場預期(2.02 億美元)。如果單純看經營面情況,公司本季度經營性利潤環比提升至 1.75 億美元,主要得益於營收規模的擴大。

公司本季度淨利率 25.6%。雖然 ARM 有著超高的毛利率,但由於公司主要都投向了研發、銷售等經營費用端。即使公司有 97% 的毛利率,接近 80% 的經營費用率,直接擠壓了公司最終的利潤。

當前公司的毛利率並沒有太多的提升空間,公司主要是通過擴大營收規模,産生規模效應,從而降低經營費用端的佔比,進而實現經營利潤的提升。

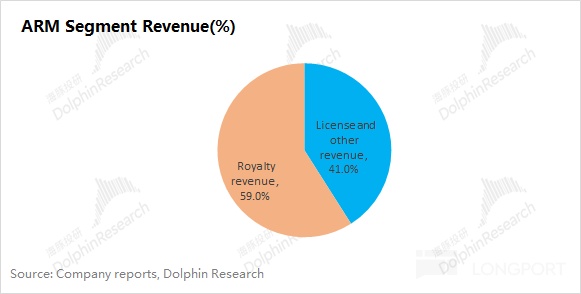

二、各業務細分:版稅佔比接近六成

從 ARM 的分業務情況看,本季度的許可證業務和版稅業務接近 46 開。公司業務當前主要受益於 AI 等需求的拉動,而隨著版稅收入的持續增長,當前收入佔比提升至在 60% 左右,本季度許可證業務佔比為 41%。

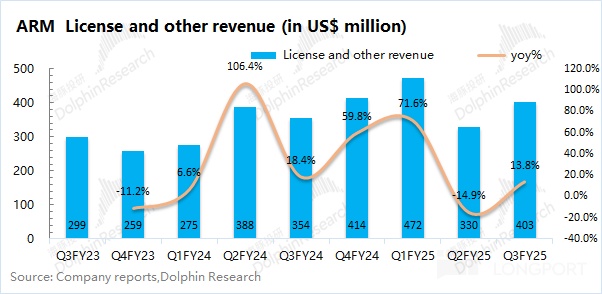

2.1 許可證業務

ARM 的許可證業務在 2025 財年第三季度(即 24Q4)實現營收 4.03 億美元,同比增長 13.8%。

由於多個高價值授權協議在簽訂時間和規模上的正常波動,以及積壓訂單帶來的貢獻,授權收入每個季度都會有所不同。對於公司,主要關注於年化合同價值(ACV),以便更好地了解授權業務的潛在增長率。

本季度年度合同價值(ACV)提升至 12.7 億美元,同比增長 9%,有所放緩,但高於公司長期規劃(7%)。此外,公司剩餘履約價值(RPO)環比有所回落至 23.25 億美元,這是因為 Arm 交付了産品,將積壓訂單的收入計入了損益表。公司預計在未來 12 個月内將剩餘履約義務的約 28% 確認為收入,在隨後 13 至 24 個月内確認 17%,其餘部分在之後確認。

本季度全授權客戶和靈活授權客戶數目都有增加。其中全授權客戶數增加至 40 個,靈活授權客戶業增加到了 295 個,公司整體客戶數目繼續走高。

2.2 版稅業務

ARM 的版稅授權業務在 2025 財年第三季度(即 24Q4)實現營收 5.8 億美元,同比增長 23.4%。版稅授權業務的增長,增長主要得益於 Armv9 架構的持續採用以及基於計算子係統(CSS)的芯片出貨(比如聯發科的天玑 9400 芯片,該芯片已被應用於 OPPO 和 vivo 的旗艦智能手機中)。

本季度智能手機、數據中心、網絡設備和汽車領域芯片的版稅收入均符合公司預期,而物聯網領域的版稅收入在經歷多個季度的疲軟後顯示出復蘇迹象。公司當前 Armv9 架構的收入佔比已經穩定在 25%。

<本篇完>

海豚投研關於 ARM 及相關公司研究

2024 年 11 月 7 日電話會《ARM:雲服務和汽車市場份額將持續增長(FY25Q2 電話會)》

2024 年 11 月 7 日財報點評《ARM:AI 信仰,撐得住百倍估值嗎?》

2024 年 8 月 1 日電話會《ARM:下調全年版稅收入預期(FY25Q1 電話會紀要)》

2024 年 8 月 1 日財報點評《ARM:指引失溫,AI 信仰遇冷》

2024 年 5 月 9 日財報點評《ARM:狂歡過後,AI 在減速嗎?》

2024 年 2 月 8 日財報點評《ARM:AI 的翅膀,還能飛多久?》

2023 年 9 月 13 日 ARM 深度《ARM: 賣完阿裡,軟銀下一個命根子真值五百億?》

相關公司

2024 年 1 月 26 日英特爾電話會《Intel 3,是機會嗎?(英特爾 23Q4 電話會)》

2024 年 1 月 26 日英特爾財報點評《英特爾:處理器王座不再,AI 戰潰不成軍》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研