$東鵬飲料(605499.SH) 北京時間 10 月 24 日晚間,東鵬飲料(605499.SH)發佈了 2025 年三季度業績,整體上,公司的增長質量還是不錯的,但最大的問題在於公司的基本盤能量飲料持續降速,導致整體業績小幅不及市場預期,具體要點如下:

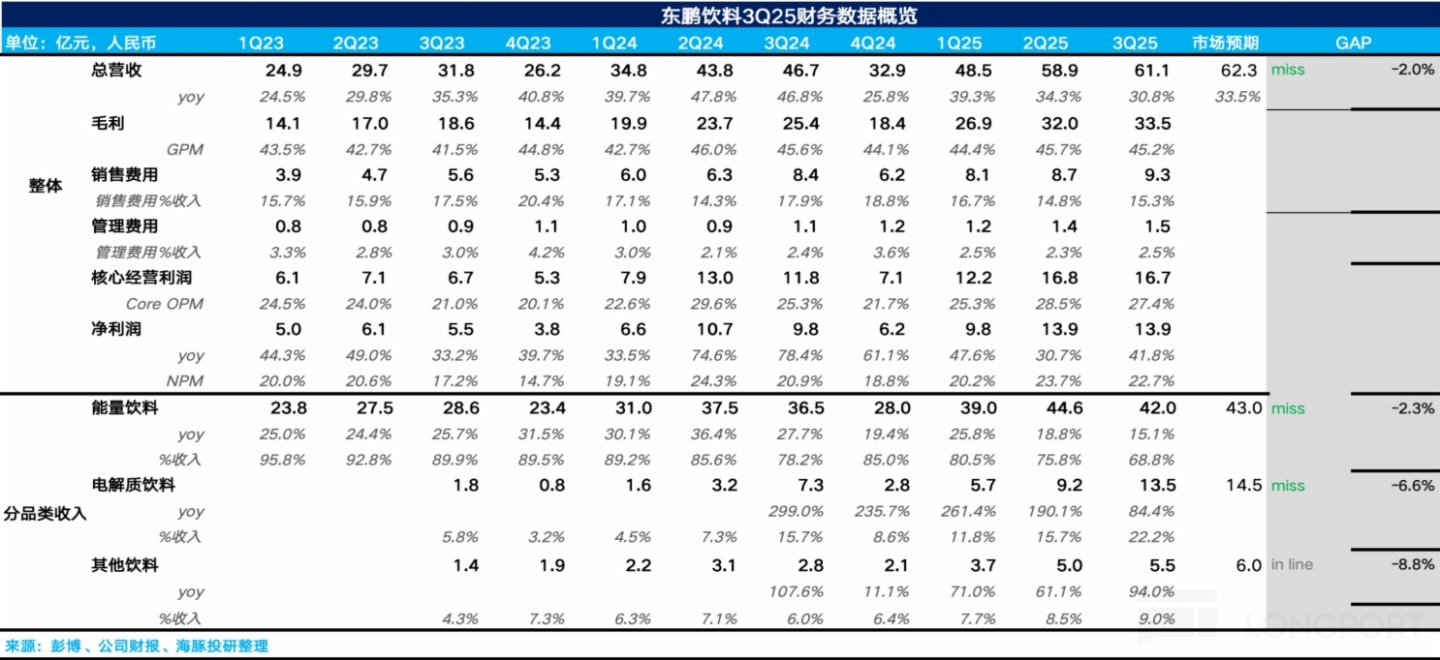

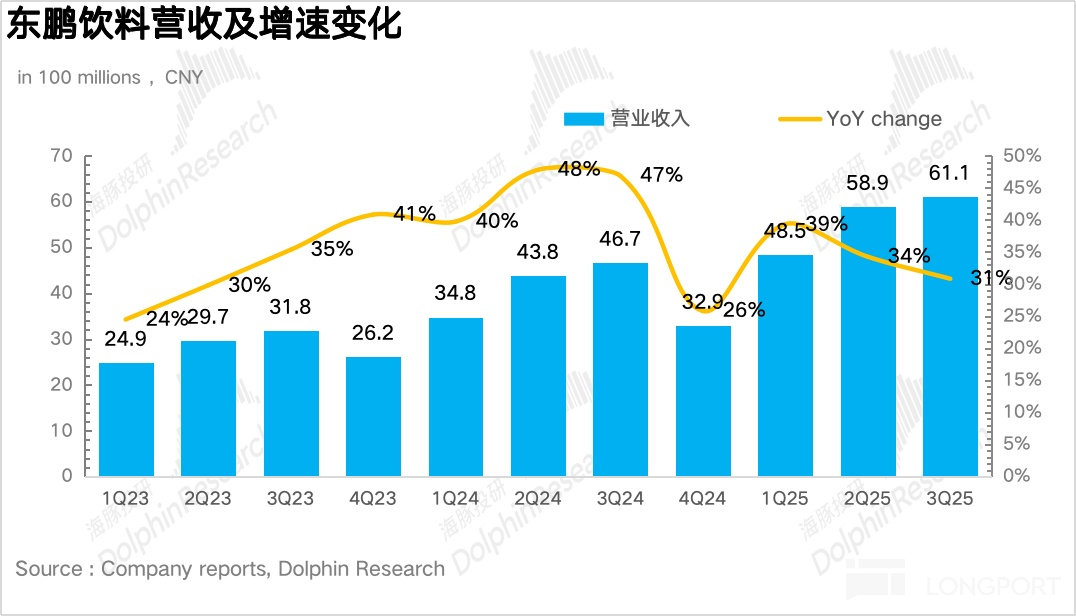

- 營收小幅不及市場預期:3Q25 東鵬飲料實現總營收 61.1 億元,同比增長 30.8%,從趨勢上看環比前兩個季度有所降速。雖然公司的 「第二增長曲綫」 電解質水依然在快速增長,但由於市場對東鵬的能量飲料業務預期仍然較高,因此整體業績略低於市場預期。

利潤端,由於東鵬二季度費用投放的前置疊加整體公司經營槓桿的釋放,3Q25 東鵬實現利潤 13.9 億元,同比增長 41.8%,仍然快於營收端的增長,整體的業績質量還是比較高的。

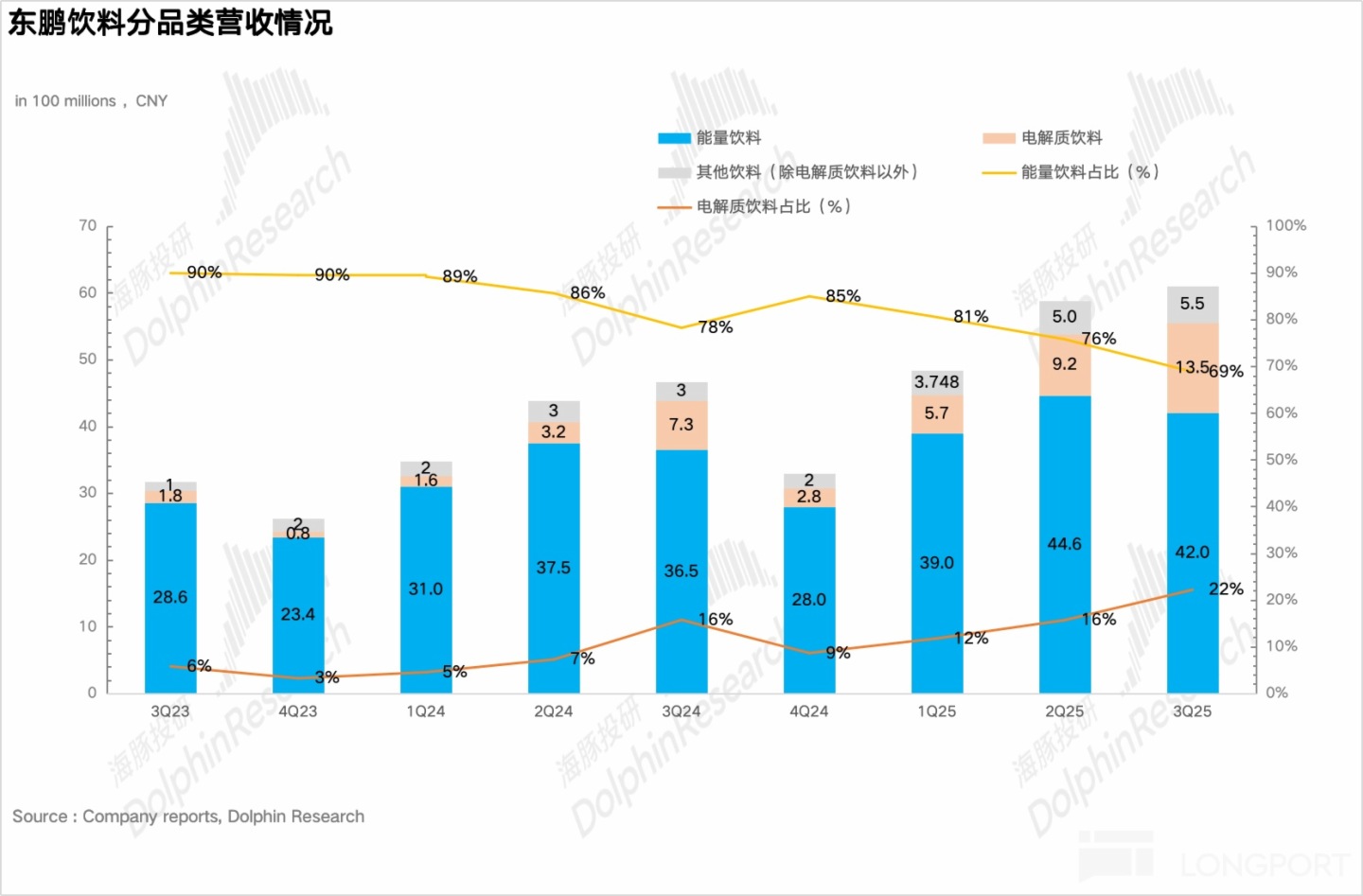

- 能量飲料持續降速:分品類看,3Q25 東鵬能量飲料實現營收 42 億元,同比增長 15%,從趨勢上看環比二季度持續降速,單季度增速處於近 3 年以來最低水平,核心還是在於海豚君此前強調的隨著東鵬特飲的持續增長,整體的體量已經越來越接近天花板。電解質飲料實現營收 13.5 億元,同比增長 84%,從趨勢上看,經過連續四個季度 200% 以上的高速增長後,環比增速雖然有所下滑,但依然維持了比較高的增長,目前電解質水佔比已經超過 20%。其他飲料實現營收 5.5 億元,同比增長 94%,在低基數下環比仍在持續提速。

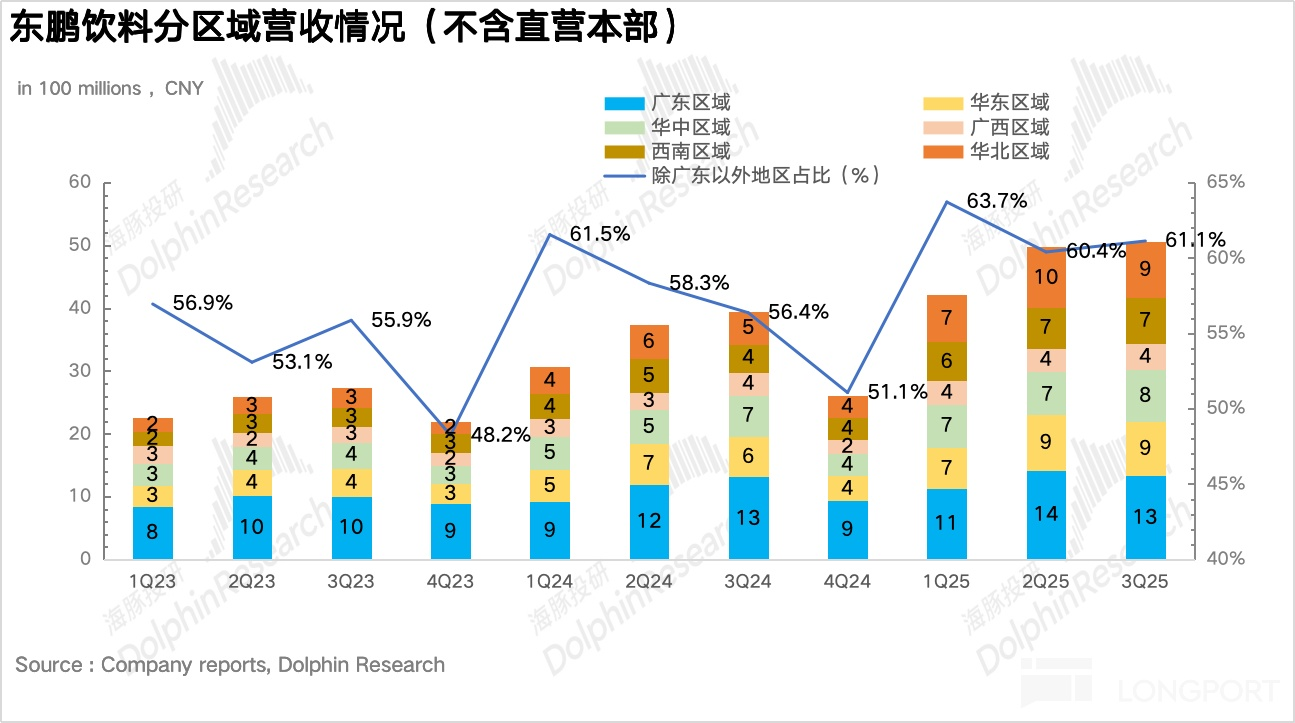

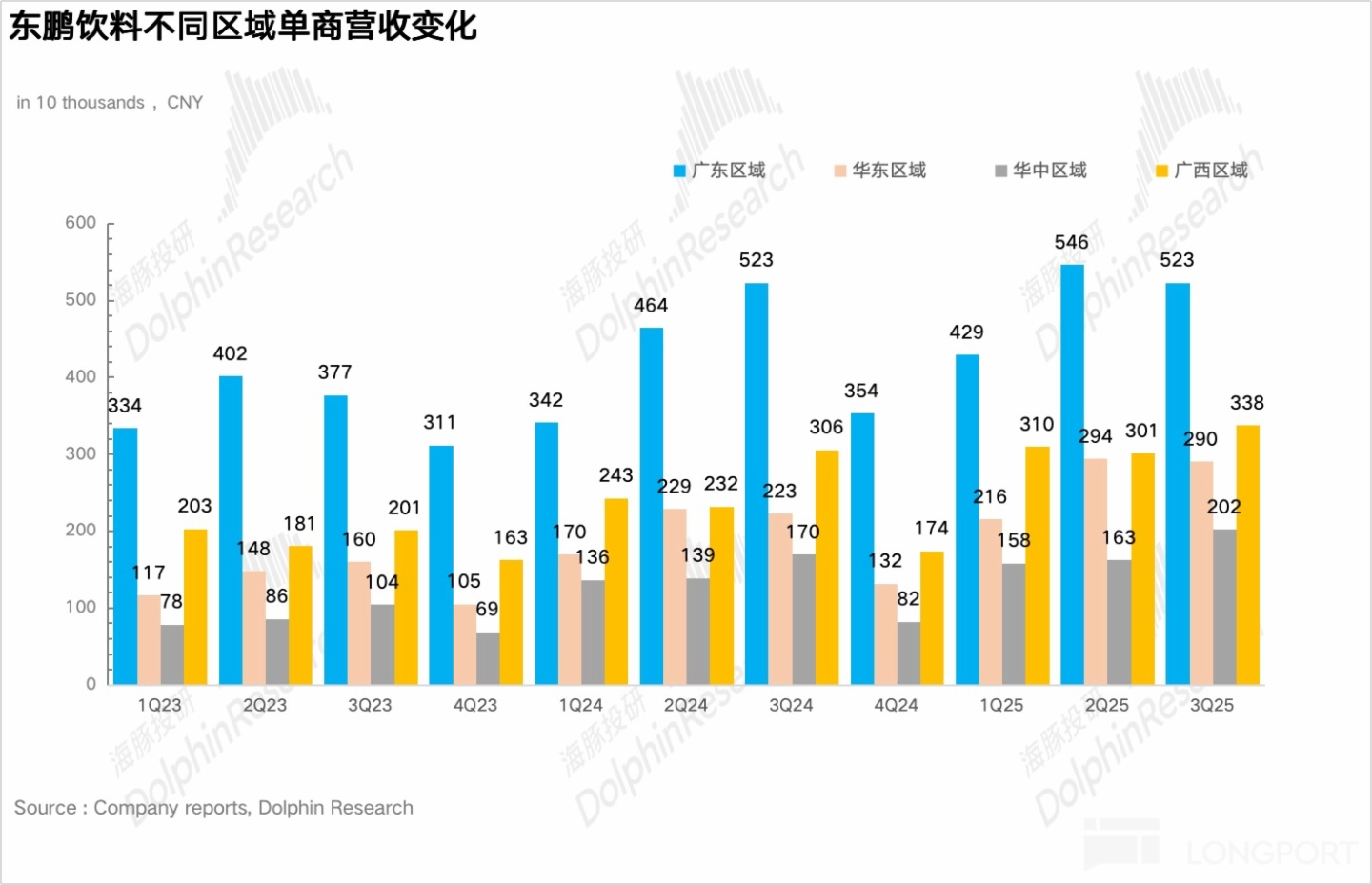

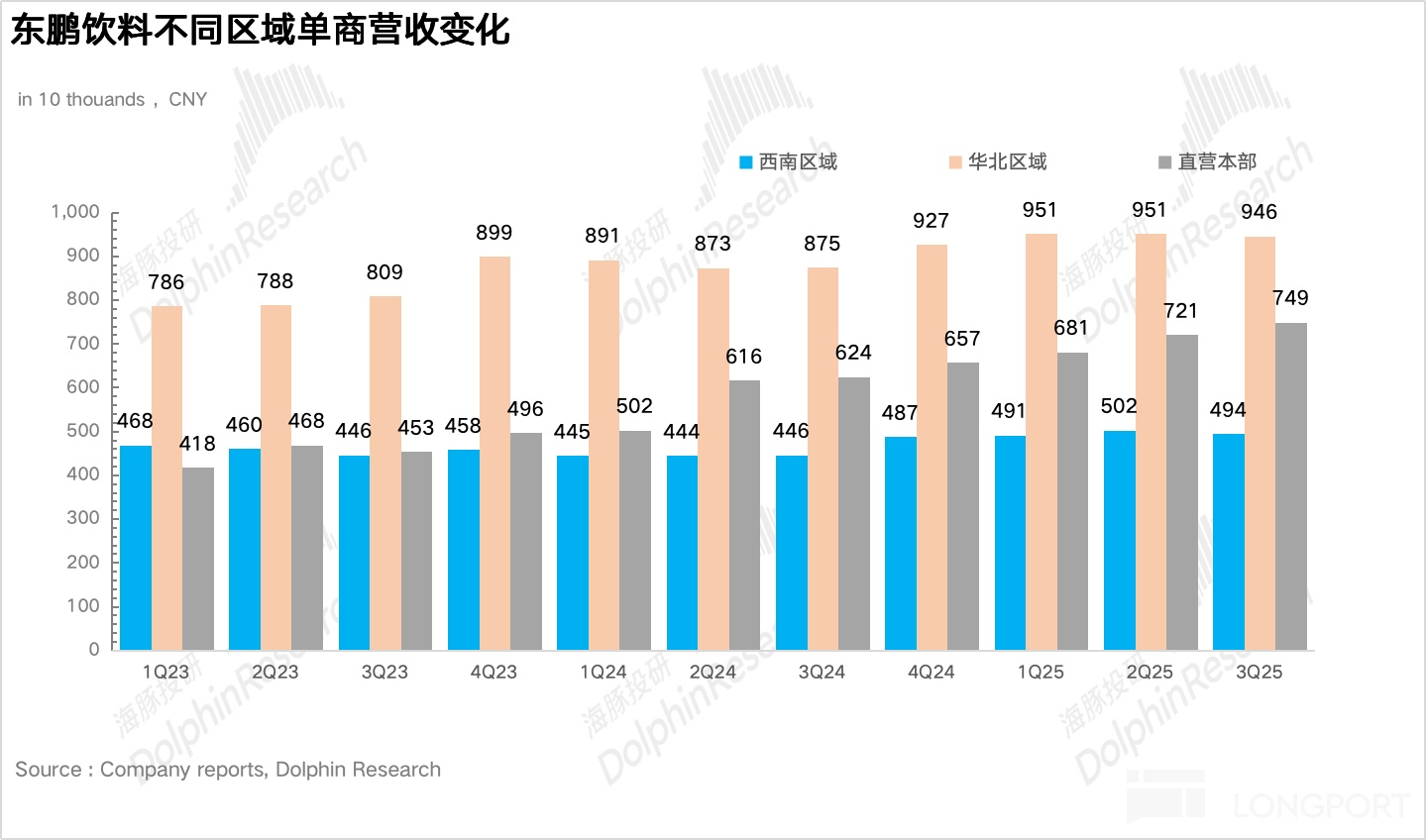

- 基地市場已經接近天花板。分區域來看,雖然除廣東以外的其他地區仍然保持了 42% 高於大盤增速的增長,但最大的問題在於東鵬的大本營廣東地區經過持續多年的深耕,三季度僅同比增長 2%。從海豚君測算得到的廣東地區單商營收來看,三季度也沒有了增長,說明東鵬的基地市場基本已經接近增長天花板。

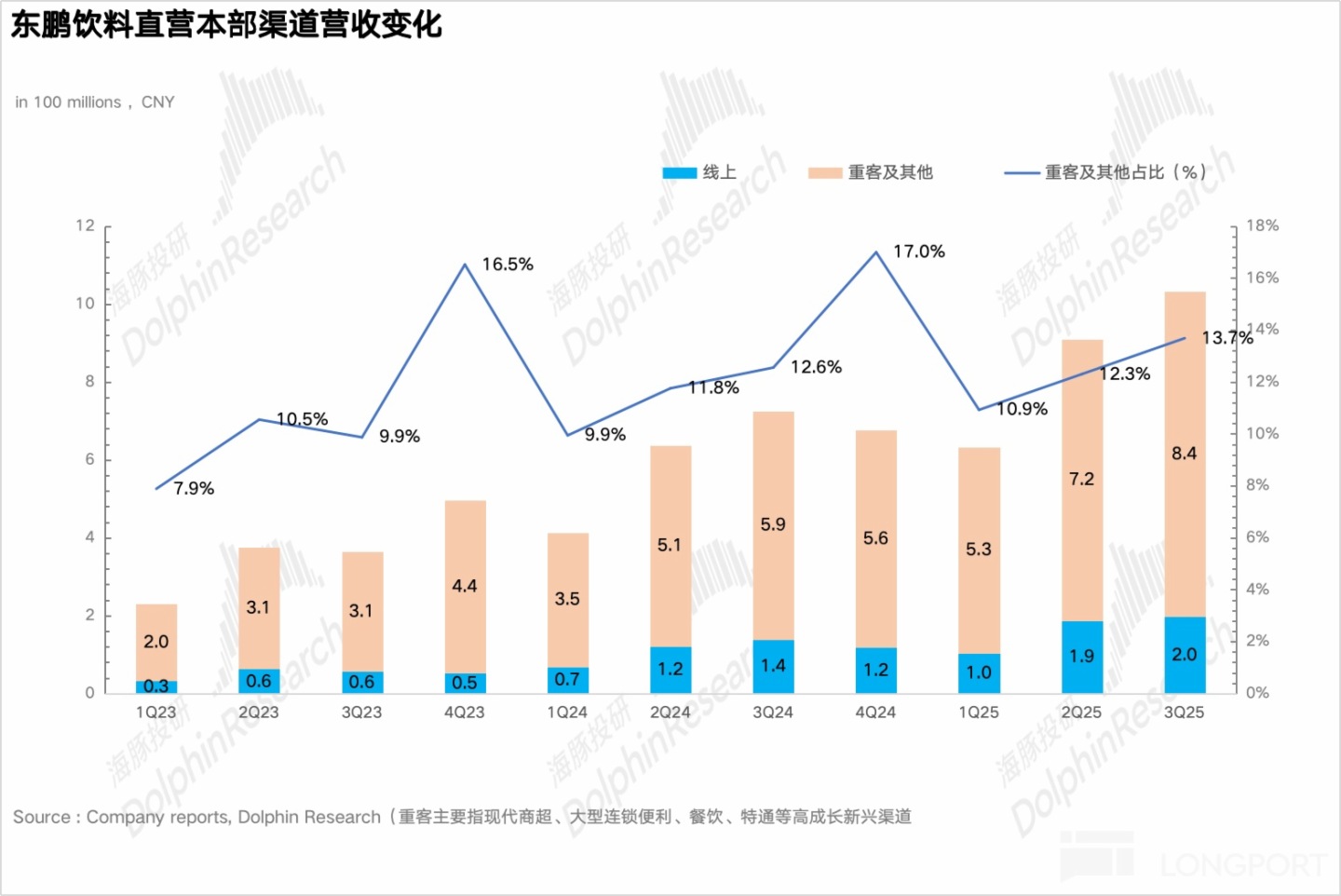

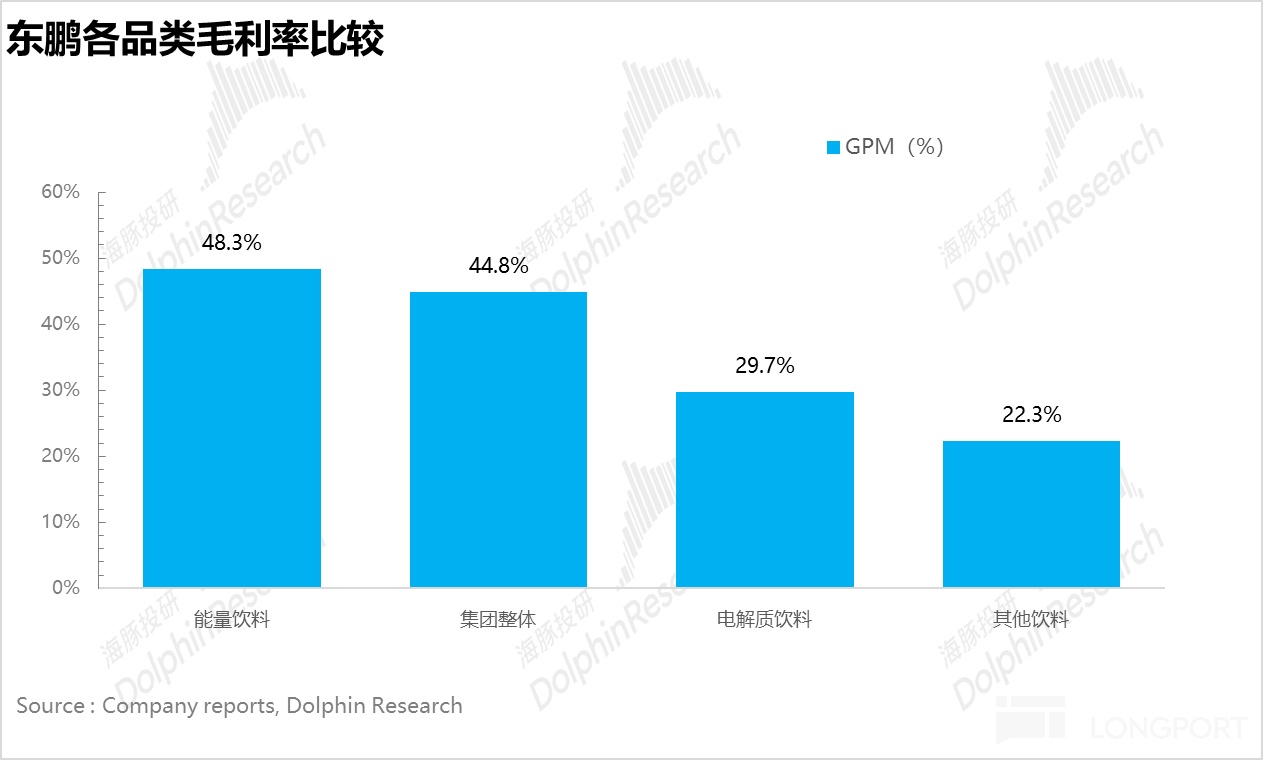

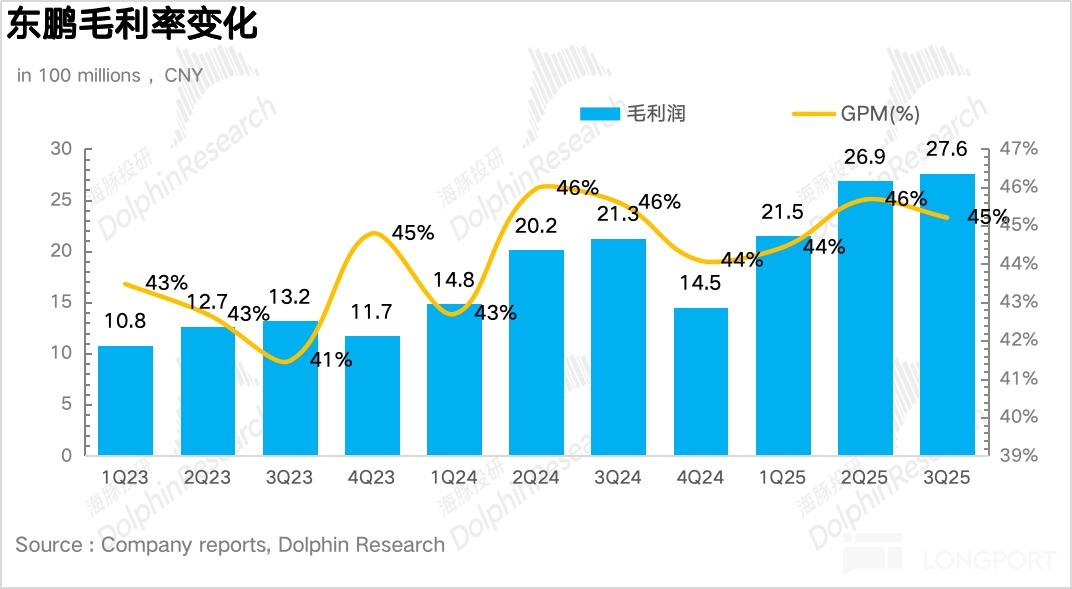

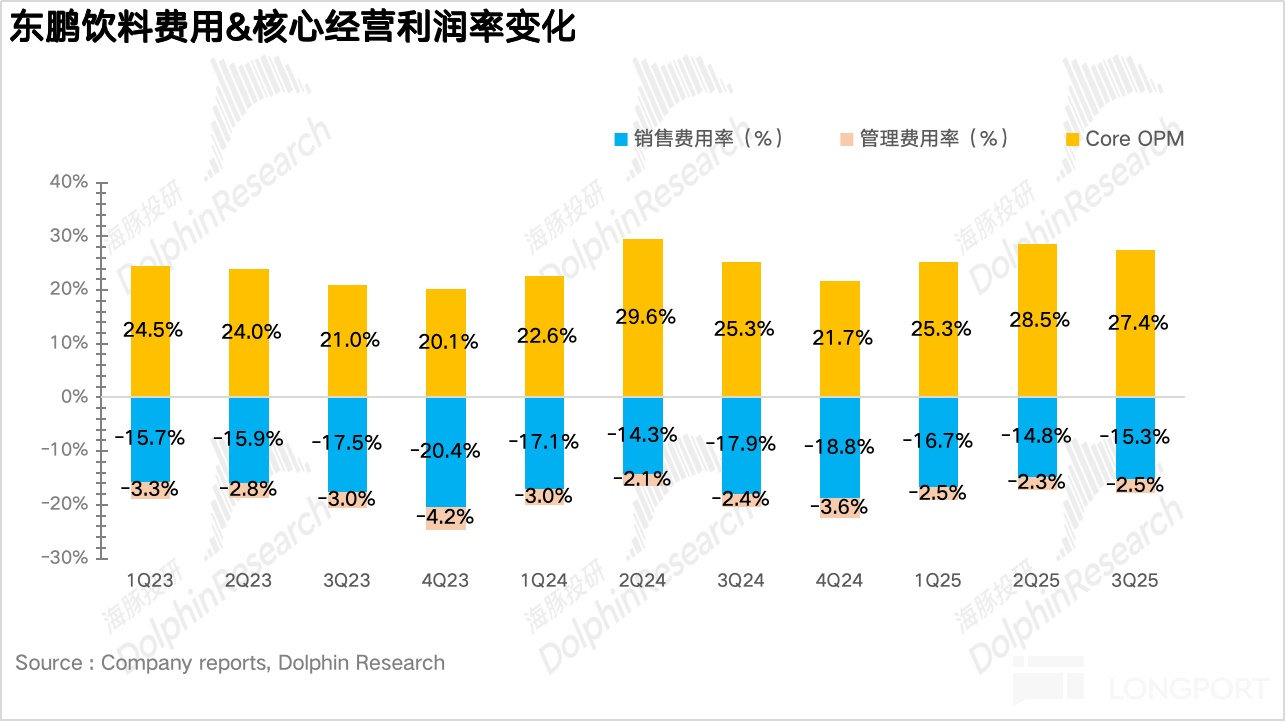

4、經營槓桿釋放下盈利能力仍在提升。從毛利率上看,由於低毛利的電解質水、其他飲料的放量,帶動公司整體毛利率小幅下滑 0.4pct 達到 45.2%,費用端,由於公司二季度前置的費用投放疊加公司的持續精細化運營,整體費用率有所下降,最終,東鵬核心經營利潤提升 2.1pct 達到 27.4%。

5、財務指標一覽

海豚君整體觀點:

單從業績層面上,東鵬 30%+ 的收入增長,40%+ 的利潤增長看似不錯,但相較於前兩個季度以及去年同期的增速來看已經明顯放緩。在海豚君看來,這個季度明確傳遞出的信號其實在於能量飲料增速的放緩基本已成定局。

海豚君在東鵬飲料:特飲之後,「下個百億密碼」 路在何方?詳細測算過東鵬特飲的上限大致在 230-270 億左右,按照當前這個節奏,東鵬特飲全年收入已經接近 160 億元,想要完成剩餘的增長對於東鵬來說顯然要進入 hard 模式,再加上一個共性規律在於任何軟飲料單一品類在突破 200 億之後基本都會面臨滲透率達到瓶頸、替代品湧入所帶來的增速放緩問題,而這個規律放在能量飲料上也同樣適用。

而市場期待的 「第二增長曲綫」 電解質飲料雖然在這個季度仍然在高速增長,但目前接近 30 億元的體量和特飲 160 億元的盤子相比大概率填補不了特飲增速下滑所帶來的影響,因此這裡最核心的問題是東鵬未來的增速大概率支撐不了現在的估值。

復盤過去東鵬的估值,可以看到東鵬的估值基本完全和業績增速綁定,並沒有享受到估值溢價。根據海豚君的測算,當前對應 2026 年仍有 30x,和海豚君測算的 2026-2029 年 16% 的年復合增速相比顯然是偏高了,因此當前階段海豚君建議謹慎。

以下為財報詳細解讀:

一、整體業績小幅不及市場預期

3Q25 東鵬飲料實現總營收 61.1 億元,同比增長 30.8%,從趨勢上看環比前兩個季度有所降速。雖然公司的 「第二增長曲綫」 電解質水依然在快速增長,但由於市場對東鵬的能量飲料業務預期仍然較高,因此整體業績略低於市場預期。

二、能量飲料降速,電解質水接力

拆分品類看,能量飲料實現營收 42 億元,同比增長 15%,從趨勢上看環比二季度持續降速,單季度增速處於近 3 年以來最低水平,核心還是在於海豚君此前強調的隨著東鵬特飲的持續增長,整體的體量已經越來越接近天花板。

當前階段市場顯然更關心的是東鵬的 「第二增長曲綫」 電解質水的增長情況。3Q25 電解質飲料實現營收 13.5 億元,同比增長 84%,從趨勢上看,經過連續四個季度 200% 以上的高速增長後,環比增速雖然有所下滑,但依然維持了比較高的增長,目前電解質水佔比已經超過 20%,核心在於公司上半年提前進行了冰櫃的前置投放和渠道擴張,在夏天旺季實現了顯著放量。按照這個增長勢頭,如果按照去年同期的經營節奏去推算,全年補水啦超過 30 億元基本確信無疑,將成為東鵬第一個 30 億級別的大單品。

如果按照規格拆分,雖然公司沒有披露具體數據,但結合調研信息,目前大包裝 (1L 裝)佔比已經超過 50%,且公司明確未來大包裝佔比將會達到 60%,說明大包裝是東鵬電解質水的核心增量。海豚君認為一方面在於相較於目前競品普遍還是 500ml 常規包裝居多,東鵬從最開始就同時推出了 555ml 常規裝和 1L 大包裝,具備先發優勢和差異性;另一方面,更重要的一點在於從整個軟飲料行業的趨勢上看,各個細分品類基本都在向大規格遷移,背後反應的本質還是消費者更加注重性價比和獲得感。

此外,為了適配更多的飲用場景,拓寬消費人群,2 月東鵬推出了 380ml 便攜裝,主攻下沉市場,定位會議、聚餐、校園(中小學)等一次性飲用場景,三季度放量後目前在整個補水啦大盤的佔比接近 10%。

從競爭格局上看,電解質水賽道目前仍在加速擴容。根據馬上贏綫下監測數據,電解質水 SKU 從 2024 年 147 個激增至當前超過 500 個。

一類是傳統飲料企業(王老吉、今麥郎、銀鹭)試圖進入電解質水賽道分一杯羹,但這類産品從成分上並沒有太多差異,更多的還是基於價格戰的同質化競爭。

以今麥郎今年推出的 「快補水」 為例,1L 大瓶裝定價僅為 4 元,定位市面上最便宜的電解質水,試圖通過比東鵬還要極致的性價比在市場上搶佔份額。但和東鵬相比,一方面今麥郎的渠道僅在北方的根據地市場(山東、山西、河南、河北)比較強勢,其他地區的網點覆蓋度遠遜於東鵬,另一方面,從品牌力的角度,不同於補水啦依賴東鵬特飲強大的品牌背書,從能量飲料延展至 「能量 +」 品類,更多的是品牌形象的延伸,而今麥郎為代表的這種傳統飲料企業進軍電解質飲料由於和自身主品類沒有很強的聯動,因此在海豚君看來更多只能算的上是 「渠道品牌」,蠶食的是在各自強勢渠道内無品牌産品的市場份額,難以撼動補水啦的地位。

另一類是類似於果子輸了、輕上、蔻蔻椰為代表的新銳國産品牌,這類企業推出的産品普遍是在原有電解質的配方上,添加其他功能性成分或通過和其他品類結合打造差異化口感,提升健康附加值。比如蔻蔻椰通過添加 NFC 椰子水推出了電解質椰子水,單瓶電解質≥920mg(是普通電解質水含量的一倍以上)。

但這類産品在海豚君看來整體定位偏高端,雖然可以給消費者提供更多差異化的選擇,但高定價也會使得這類品牌的受眾群體較小,躋身不進主流玩家的賽道。

基於上文的分析,海豚君認為目前在電解質水賽道仍然擁有很強的競爭力,未來大概率還是會保持高速增長,蠶食其他品牌的份額,根據海豚君在東鵬飲料:特飲之後,「下個百億密碼」 路在何方?的測算,補水啦單品的上限至少在 75-80 億元,較當前仍有翻倍以上的空間。

其他飲料實現營收 5.5 億元,同比增長 94%,目前除了補水啦,第三個增長趨勢比較好的是東鵬 2 月份推出的有糖茶品類——果之茶,採用 1L 的大包裝,分為西柚、檸檬、蜜桃三款口味,目前和補水啦一樣已經接入東鵬全國的渠道進行鋪貨。

但最大的問題在於,不同於電解質水目前仍然是軟飲料裡少有的高成長藍海賽道,且競爭格局未定,有糖茶是一個早已進入存量階段的紅海賽道,並且呈現出康師傅、統一雙寡頭壟斷的競爭格局,其中康師傅冰紅茶單一品類份額就接近 40%。

由於康師傅、統一作為有糖茶賽道的老玩家,由於早在 20 年前就開始做渠道精耕,目前冰紅茶、冰綠茶在下沉市場的鋪貨率早就超過 90%,擁有極強的渠道控制力,因此東鵬在當前階段想要搶佔康師傅、統一的份額難度可想而知。

因此,海豚君認為相較於補水啦,特飲,果之茶很難成為東鵬的現象級大單品,更多的是品類的補充。

三、基地市場已接近天花板

- 從分區域的營收上看,雖然除了廣東以外的其他地區仍然保持了 42% 高於大盤增速的增長,但最大的問題在於東鵬的大本營廣東地區經過持續多年的深耕,三季度實現營收 13.4 億元,僅同比增長 2%。再結合海豚君測算得到的廣東地區單商營收來看,三季度也沒有了增長,說明東鵬的基地市場基本已經接近增長天花板。

除廣東以外的其他地區實現營收 37.3 億元,同比增長 42%,仍然呈現出高於大盤增速的高速增長階段。其中華北地區連續 3 個季度實現超過 70% 的增長,表現極為亮眼。如果把時間綫推到 3 年前,彼時華北地區還是東鵬最為薄弱的環節,營收僅為 6 億元,佔比不足 7%。

近年來隨著公司將戰略重心逐步北移,加大了對華北市場銷售人員、管理人員的投入,並加速了華北地區的渠道開拓力度和下沉深度,另一方面供給端天津生産基地的投産也極大程度縮短了東鵬的運輸半徑,提升了供貨效率,目前華北地區在東鵬的佔比已經達到 15%,成為僅次於廣東市場以外的第二大市場。可以看出東鵬的整個戰略定力和團隊執行力是非常強的。

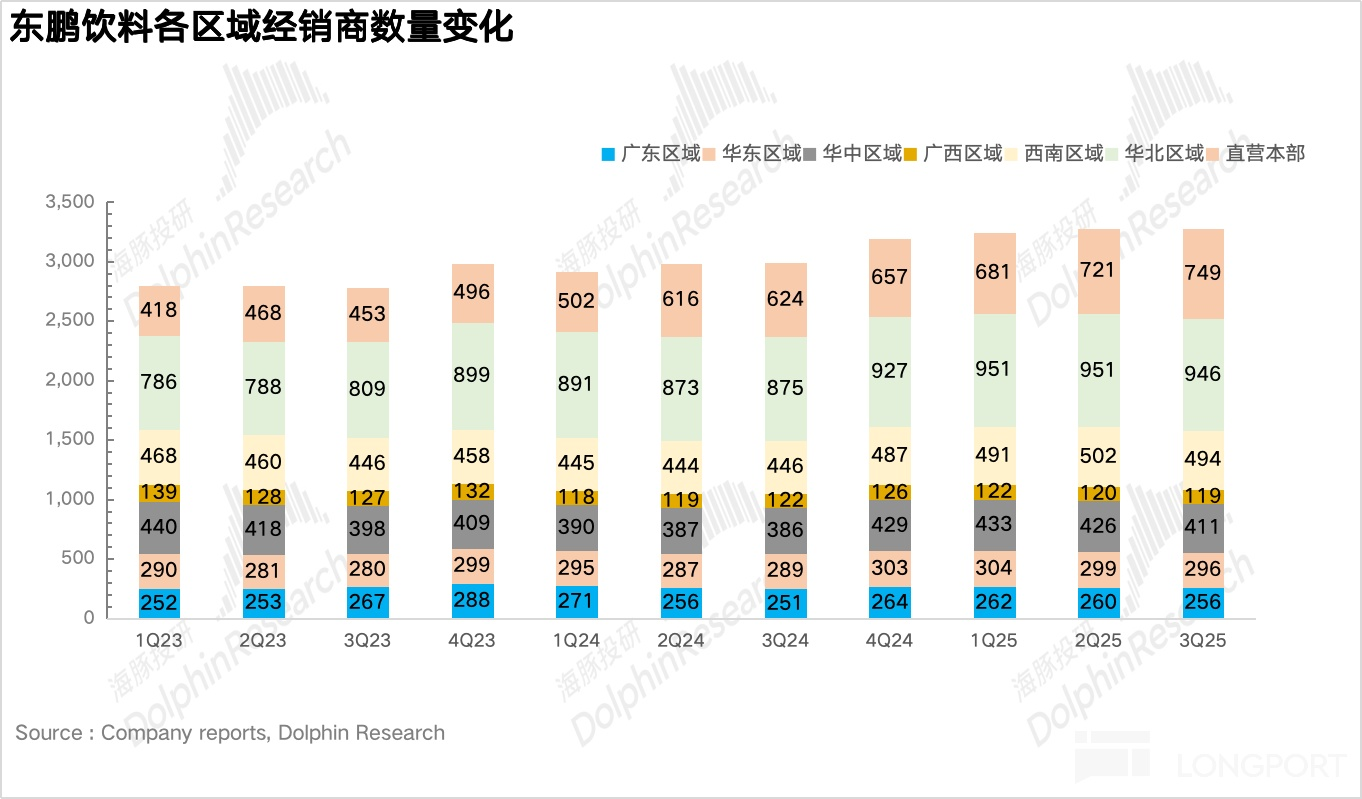

最後,從經銷商的數量上看,除了直營本部外,其他地區的經銷商數量都在下滑,說明當前東鵬已經度過了依賴經銷商開疆拓土的階段,目前更看重的是經銷商質量。結合調研信息,目前公司正在持續對各個大區的經銷商進行優勝劣汰,而通過經銷商的 「清洗」 未來東鵬的單商經營質量將會更高。

- 「第二曲綫」 放量,毛利率小幅下滑

從毛利率上看,由於低毛利的電解質水、其他飲料的放量,帶動公司整體毛利率小幅下滑 0.4pct 達到 45.2%,但結合調研信息,9 月下旬,東鵬把補水啦的出廠價從 55 提升到 57,同時在費用支持上也做了一定下調,海豚君認為這背後反應的是在當前階段,東鵬在電解質水賽道渠道議價能力有所提升,跳脫出了價格戰,未來盈利能力有望持續提升。

五、經營槓桿釋放,盈利能力持續提升

費用端,由於公司二季度前置的費用投放疊加公司的持續精細化運營,整體費用率有所下降,最終,東鵬核心經營利潤提升 2.1pct 達到 27.4%。

内容來源:長橋海豚投研