$美圖公司(01357.HK) 的發展史,是一部互聯網小垂類的 「折騰史」。從美顔修圖起家,做過手機、炒過幣、沖過短視頻,在經歷了長達三年的業務失焦與股價低迷後,這家公司終於在 2022 年借著 AI 東風找回了自己的靈魂——工具。

但這已不再是當年的 「傻瓜式修圖」。如今的美圖,to C 端有美圖秀秀 2 億流量底座,to B 端,通過 「美圖設計室 + 開拍」 做起來輕生産力工具;而另外一腳則踏上了出海之路。

但同時,SaaS 應用層正面臨前所未有的 「被集成」 焦慮:通用大模型 +Agentic 是否會吞噬垂直軟件的生存空間?正值市場遊移之際,海豚君決定帶大家來看看美圖公司是否還具備投資價值?報告將圍繞以下六個問題:

一、公司如何發家的?

二、公司産品有哪些?

三、業務板塊競爭格局如何?

四、成長空間如何?

五、大模型是否會吃了美圖?

六、估值及投資價值

一、做生態不易,回歸軟件工具

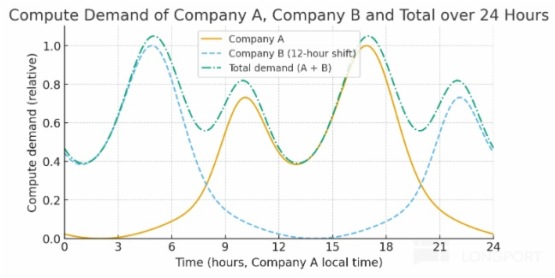

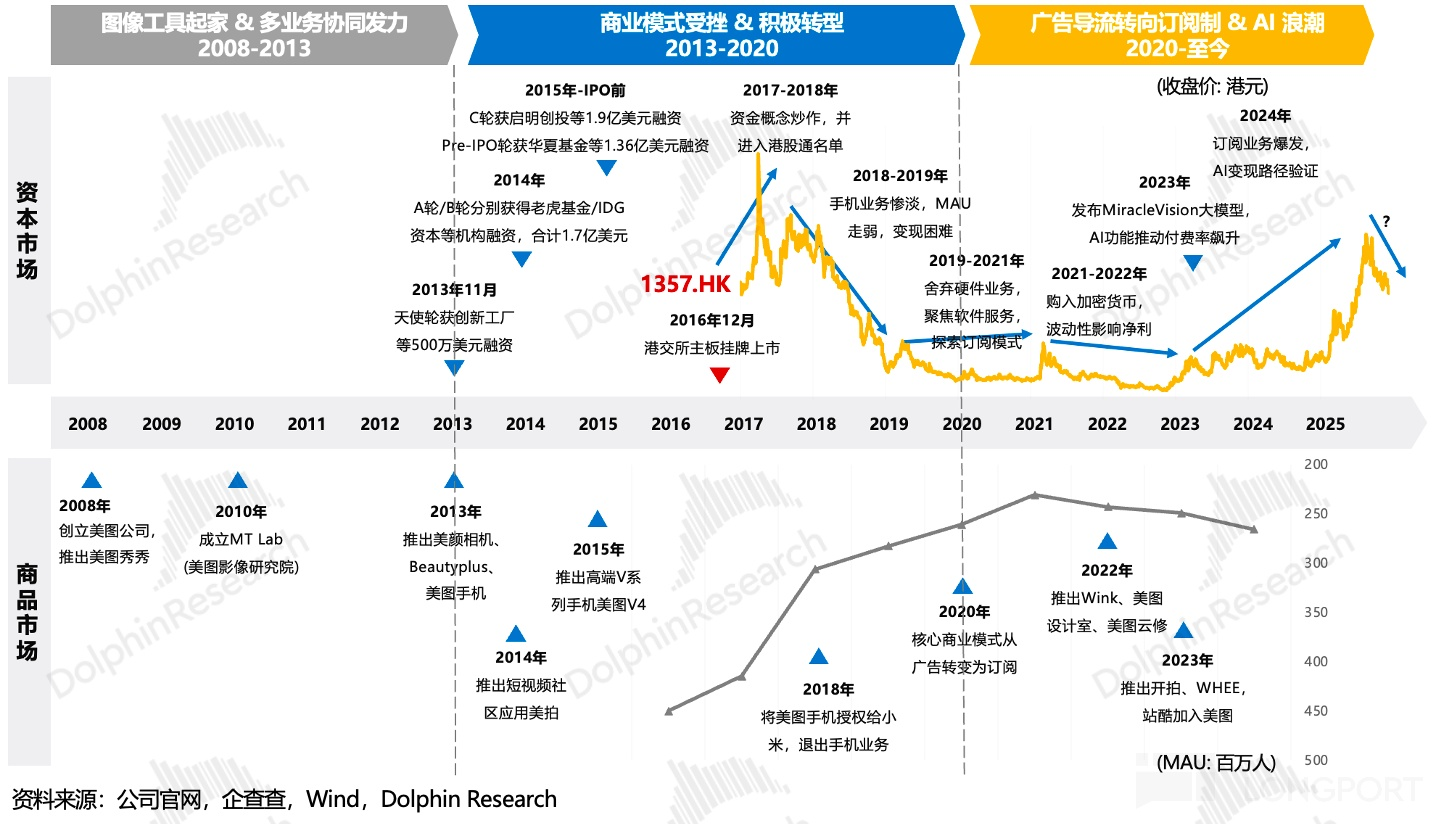

美圖的發展史幾經波折,「美顔修圖」 的工具軟件起家,流量積累後還順勢涉獵手機硬件,同時也是最早一批推出短視頻的平台,由此發展出一個圍繞用戶拍攝修圖需求的垂類小生態。

而垂類生態能夠苟活,需要抵擋住大廠的連番競爭沖擊。當 「美顔修圖」 逐漸成為手機軟件的剛需功能,美圖的競爭密度一下子增強了。2018 年之後,美圖開始了持續 3 年的生態破裂、業務失焦的混沌期。直到 2022 年美圖找回了自己的 「工具」 主綫,疊加 AI 賦能,多年積累的優勢終於爆發。

1)2008-2013 年 工具切入市場:美圖公司於 2008 年推出美圖秀秀 PC 版,以簡單易用的特點迅速佔領圖片編輯市場。2011 年推出移動端應用,抓住智能手機普及紅利,用戶規模實現爆發式增長。2013 年起,公司啓動海外市場佈局,並擴張産品矩陣,陸續推出美顔相機、美拍等應用。

2)2013-2020 年 拓寬生態失敗:2013 至 2016 年,美圖進入多元化擴張期,自然而然地吸引了資金的興趣,業務延伸至手機硬件、短視頻、電商、美業 SaaS 等領域。

在上市前,美圖公司一共經歷了 4 輪融資,合計金額約 5 億美元。2016 年 12 月在港交所上市,估值一度超 600 億港元。然而,2018 至 2019 年多元化擴張導致巨額虧損,手機業務持續虧損,短視頻面臨激烈競爭,電商變現低效,股價也萎靡不振,不斷下探。最終管理層不得不調整戰略,斷臂求生:2019 年將手機品牌授權給小米,關停美拍,收縮電商,回歸影像工具核心。

3)2020 年至今 AI 催生新活力:美圖進入 AI 賦能與價值重塑期。公司將 AI 能力深度融入産品,推出一係列 AIGC 工具,MAU 重回上升通道,截止 2024 年底,MAU 近 2.66 億。

To C 端公司進一步升級美圖秀秀、美顔相機的智能化功能;to B 端推出美圖設計室、開拍等輕生産力應用。商業模式也實現轉型,成為最新一波嘗到 AI 甜頭的垂類應用:C 端通過會員訂閱服務變現,B 端面向企業提供設計 SaaS 服務,似乎開始步入正軌。

二、技術優勢,造就 App 工廠

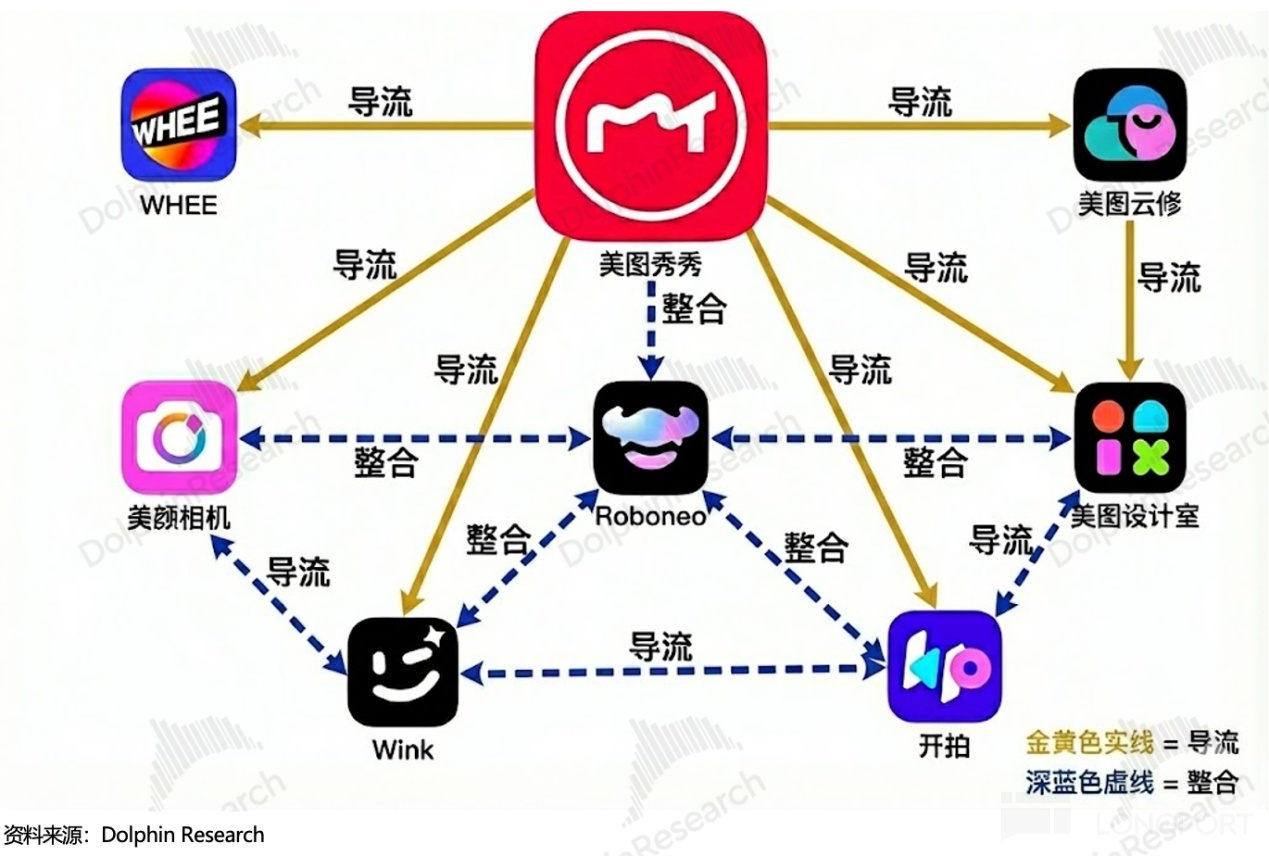

如今的美圖,在産品佈局上,俨然一副 App 工廠姿態,在圖文和視頻生成、編輯賽道上,通過十幾款 APP 形成了 C 端生活場景和 B 端生産力場景的整體覆蓋。

但由於篇幅限制,海豚君將著重介紹目前市場關注的明星産品,為我們理解公司的競爭格局打下基礎。

1. 美圖秀秀:美圖 to C 流量入口:

美圖秀秀是用戶修圖的老産品,也是最大的流量資産。當下它的功能除了原本的修圖,又加入了視頻、拍攝、Agent 及設計等功能。

從功能佈局來看,美圖秀秀保留圖像美化的高頻核心功能,而對視頻(Wink)、人像(美顔相機)、設計(美圖設計室)等模塊僅保留基礎功能的 「輕量版」。

一方面避免内部産品失去特徵屬性,而導致流量過於分散而不利於整體生態基礎的穩定。另一方面也能通過有意的功能間隔迫使有進階需求的用戶跳轉至矩陣内 「特定 APP」,減少産品間的相互侵蝕,實現了從泛需求到專業工具的流量分發。

這種體係在産品矩陣的商業模式下,往往具備一定的用戶生命周期延伸能力。當單一 AI 功能(如 AI 雪景)通過社交裂變吸引新用戶後,矩陣内多元化的産品組合能有效承接不同維度的需求,將單點爆發的 「流量」 轉化為長期留存的 「用戶」,但同時也沒有失去整體生態的統一標簽入口(對應用戶心智),從而在競爭中保持用戶粘性。

2. 美圖設計室:雙端協同的生産力工具

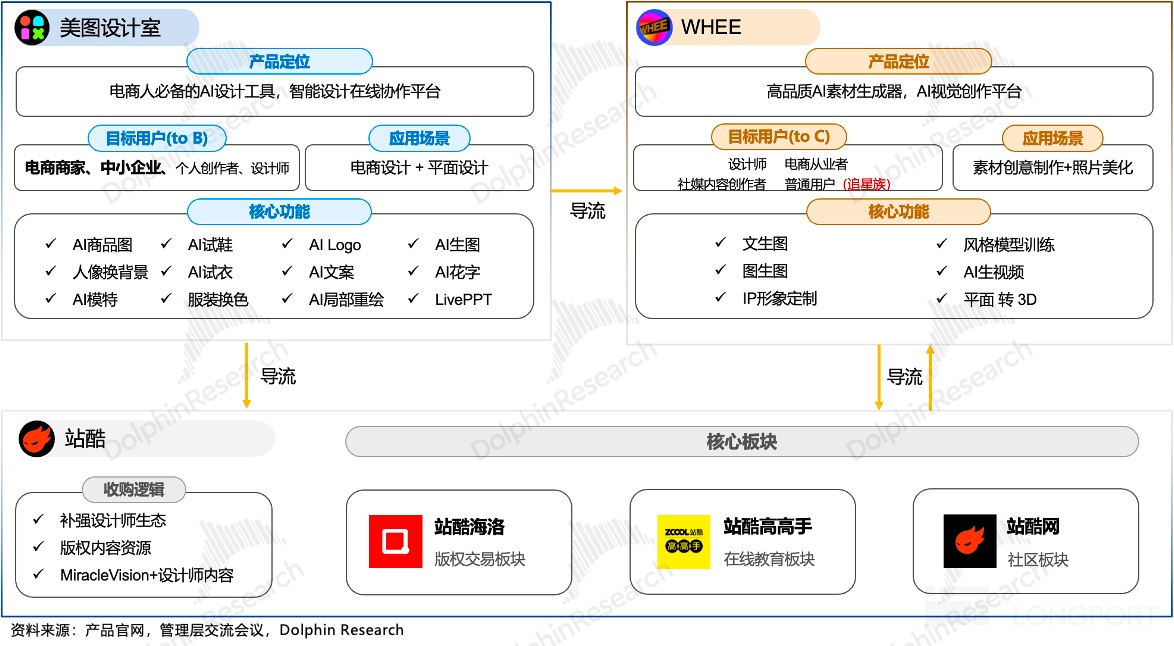

ToB 是面向 toB 端的設計工具,主要由美圖設計室、WHEE、站酷三大産品組成:

(1)美圖設計室 To B,面向電商中小企業和自媒體運營者,是針對電商等垂類行業的工具;

(2)WHEE 偏向設計職業,如設計師、插畫師、藝術愛好者,在修圖等設計基礎上,有文生圖、圖生圖、圖文生視頻等 AI 功能。

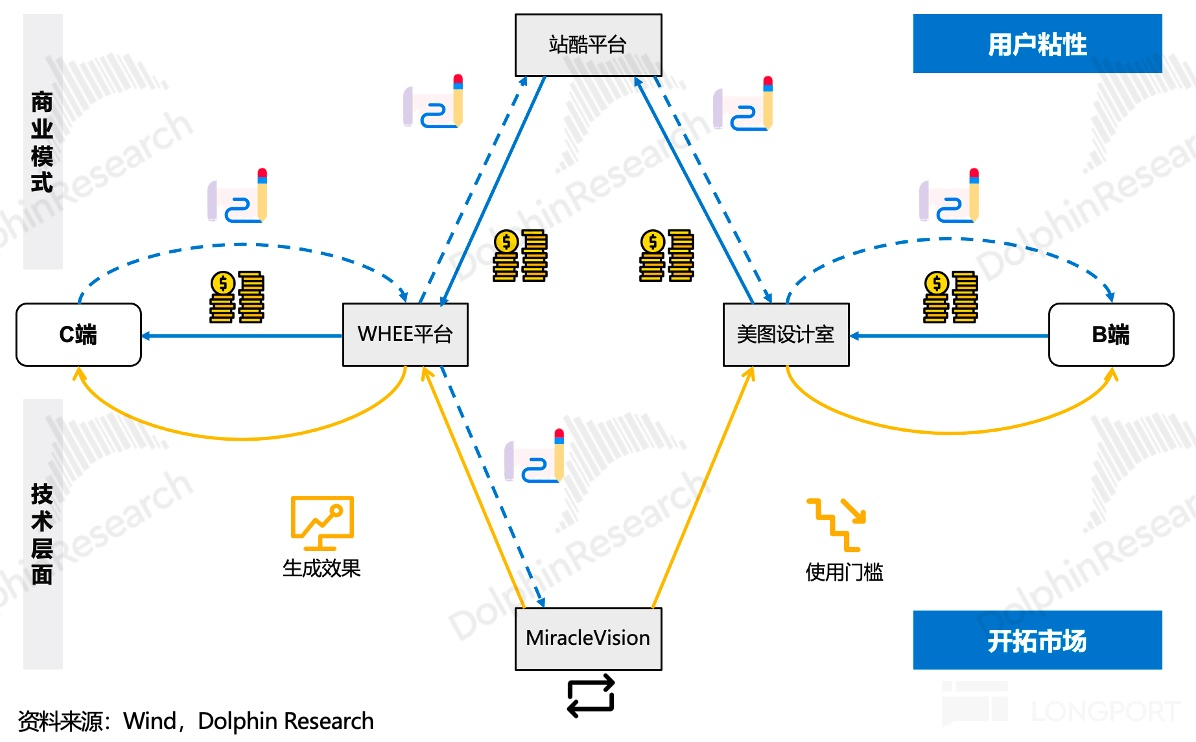

(3)站酷像是「數據庫」,作為 2024 年收購的戰略資産,憑借 1700 萬設計師社區為 WHEE 導入專業用戶並形成社區分享 (工作流) 背書,同時為 WHEE 創作者提供二次創作素材;依靠站酷海洛超 4 億正版素材庫未來將作為美圖設計室用戶的可選增值服務。

生態協同層面,WHEE 等美圖影像産品的創作者可將優質内容上傳至站酷海洛變現,美圖設計室用戶可購買這些素材進行商業設計,通過 Whee 創作者(生産者)——站酷數據庫(素材平台)——美圖設計工作室(需求方),把生産和需求串聯起來了。

這三大平台在使用過程中,産生的數據和信息,又為公司的 Miracle Vision 大模型提供訓練數據和專業反饋,推動模型持續優化,進而提升生成質量和理解能力,降低用戶的專業技能要求和使用門檻。對美圖而言,就是降低了獲客成本,形成正向業務飛輪。

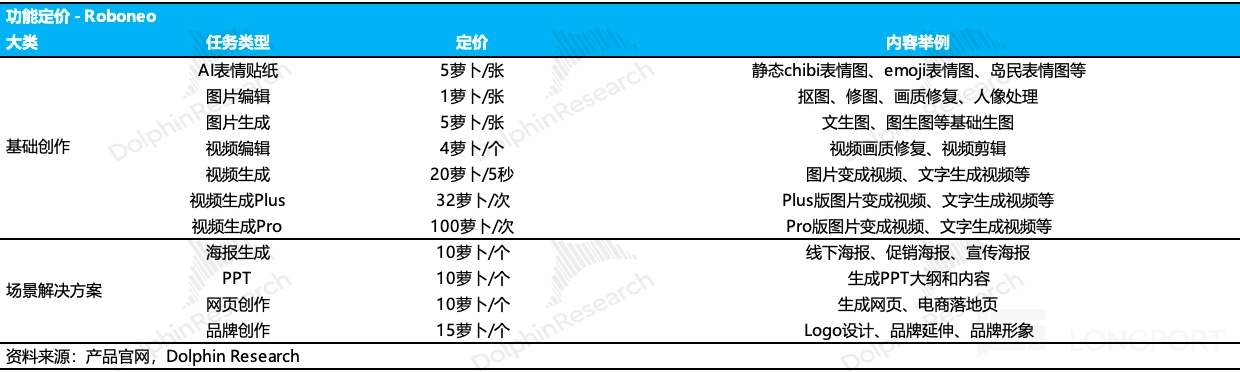

3.AI 集成工具——RoboNeo:拉低門檻的 Agent+ 大模型分銷商

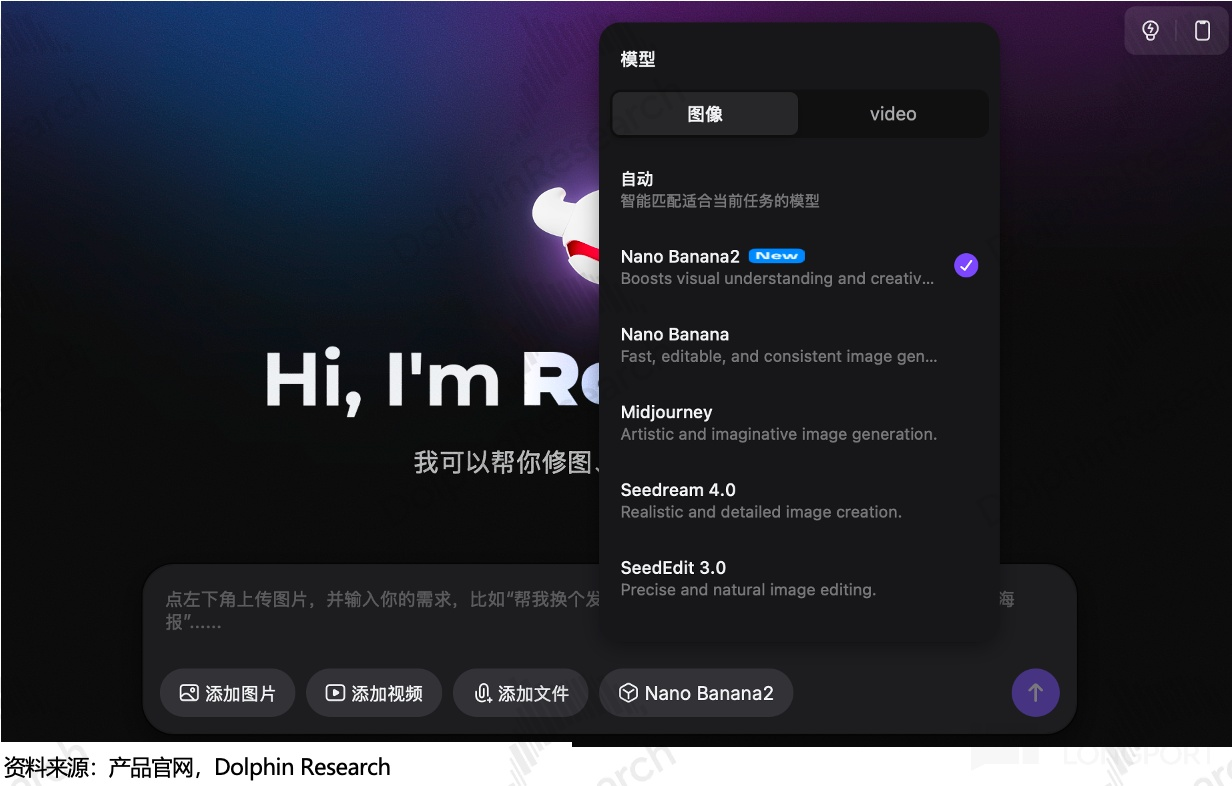

以上的各類産品,主要是在原本産品的基礎上加入了 AI 功能。作為今年二季度市場對美圖的炒作邏輯——2025 年 7 月推出的 RoboNeo(本身有 APP 和網頁,但功能已整合在美圖設計室、美圖秀秀、開拍中),是被公司視為 AI Agent 方向的重點産品。

RoboNeo 是原生 AI Agent:用戶可以通過 Prompts,來實現圖像編輯、視頻制作、平面設計、網頁建站等多項功能,用戶完全通過簡單的對話指令完成復雜的創作任務,"一句話搞定影像生産力"。

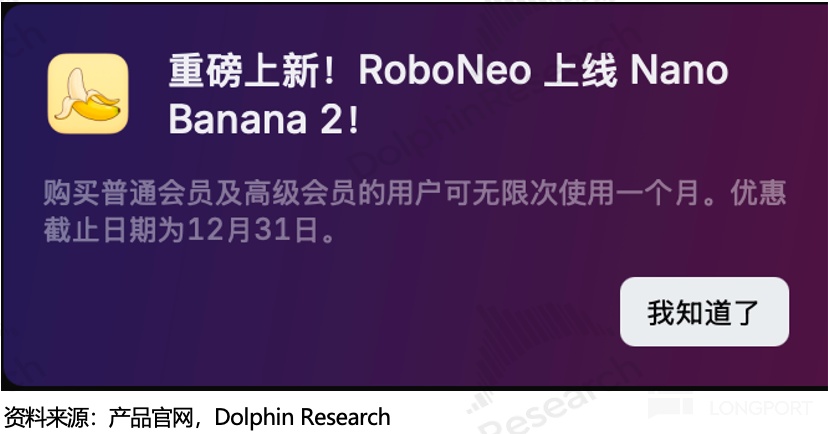

通過標準化接口,RoboNeo 主要集成了 Nano Banana pro 等多家第三方基座模型,並接入自研的 Miracle Vision 視覺大模型,整體更像一個圖片模型的分發商。

由於當下確實模型商多,確實有集合入口價值,而集合入口調用哪個模型能更好完成用戶需求,比拼的是各集成商專業調試能力,以及産品功能推新速度下的先發觸達用戶、留存用戶的能力。

從功能上看,RoboNeo 集成了美圖設計室、美圖秀秀、WHEE 等核心能力,不過這種高度重疊引發了市場對於産品矩陣内部替代效應的擔憂。

對此,管理層強調 RoboNeo 的定位並非單純的存量替代,而是旨在通過重構工作流解決 AI 生成落地中的 「最後一公裡」 痛點,關鍵在於建立 「AI 生成 + 手動修正」 的工作模式:

即利用 Agent 完成初稿生成後,支持用戶對結果進行圖層級調整,或直接引導至傳統産品進行精細化修整,這種機制將 RoboNeo 作為生産力入口與傳統産品的深加工能力相結合,增強了生成效果的可控性,從而將潛在競爭轉化為協同。

盡管設想美好,但就目前從數據來看現實還比較骨感:

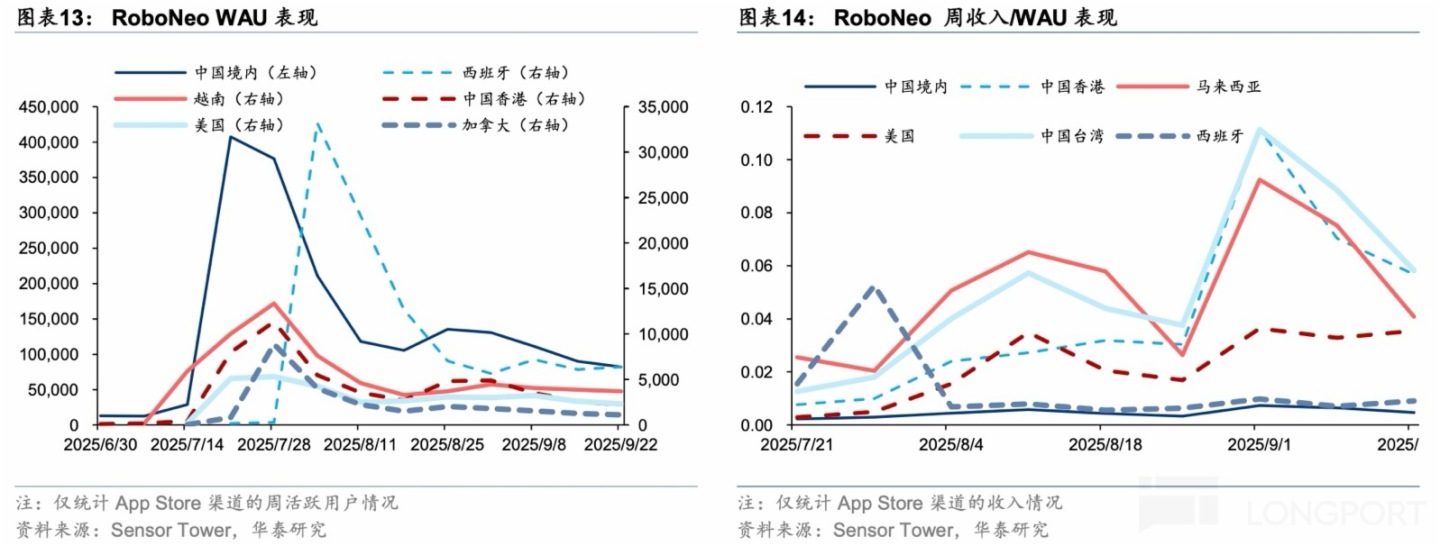

1)RoboNeo WAU 在 7 月推出,用戶嘗鮮後的留存效果並不好。如核心市場中國内地,上綫不到一個月,to C 用戶流失了 75%。而當 8 月最強競品谷歌的 Nano Banana 上綫,RoboNeo 翻身的機會似乎更加渺茫了。

2)RoboNeo 的變現情況,境内外表現並不完全相同,本質上還是與用戶對生産工具的付費意願和當地競爭情況有關。内地市場雖沒有 Nano Banana 的普遍競爭,但自身付費意願低,且類似的同行産品眾多,因此變現力和用戶規模趨勢一樣相當低迷。但海外市場上,尤其是文化相似的特定領域,如中國台灣、中國香港,或許是由於對特定區域的本地化運營,彈性相當突出。

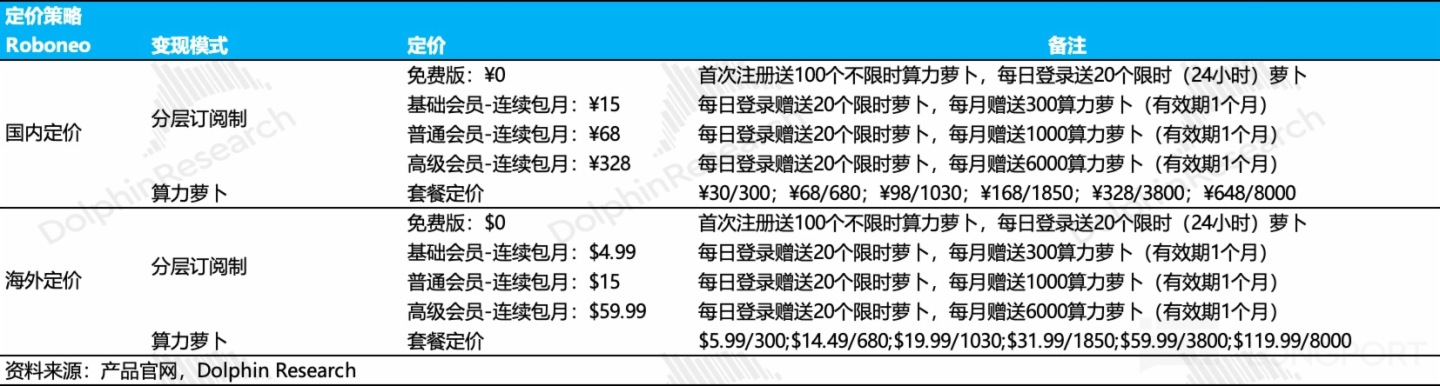

另一方面,從定價權益來看,目前 RoboNeo 作為獨立産品的付費剛性也不強。核心原因在於,B 端已付費用戶的工作流程習慣已綁定在傳統産品體係中,且在傳統産品調用 Agent 功能只消耗虛擬貨幣,不必重復為 RoboNeo 付費;而 C 端用戶多依賴初期的免費算力,嘗鮮後缺乏持續付費動力;加之現有的會員階梯設置。缺乏顯著的權益差異化錨點,難以刺激轉化。

因此,海豚君判斷,RoboNeo 短期的付費點主要體現在對頂尖模型調用權限的分發(整合進其他産品後無法自行選擇模型)上,這對於追求效果的專業用戶而言吸引力較強。

以 Nano Banana pro 為例,官網定價昂貴且限制算力(pro 定價$29.99/月),而 RoboNeo 海外基礎會員$15,定價僅為谷歌官網價格的一半,且支持無限次使用。

盡管潛在侵蝕毛利,但在産品周期的早期,這樣的支出或許是必要的。展望長期,該産品更可能與公司現有矩陣深度融合,海豚君認為變現路徑有二,a. 作為付費權益拉升訂閱滲透率;b. 融入高階版本訂閱會員作為拉升 ARPPU 的槓桿。

三、垂類 vs 通用大模型,並非完全是死局

從近期的股價表現來看,市場對美圖的業務前景相當焦慮。海豚君認為主要聚焦在兩個方面:

i. 産品側,尤其是海外 B 端成長不確定加劇;

ii. 通用模型對軟件替代的命題自證。

在市場情緒遊移不定之際,海豚君仍然選擇覆蓋美圖,核心原因在於即便不考慮海外生産力的想象空間,美圖公司仍然擁有較為深厚的流量基礎(美圖秀秀穩定 2 億的 MAU)來應對競品乃至大模型的競爭。

而作為少數已經擁有一定先發優勢的國内垂類應用,美圖團隊的産品研發能力和早年間應對市場競爭變化,而 「不斷折騰」 的創新活力,也使得它是一個在 AI 時代下,跟蹤小平台如何找到最適合自己的存活方式並逐步成長擴大的很好案例。

該節將著重論述産品側的競爭情況,下篇會著重討論美圖對大模型是否具備抵禦能力。

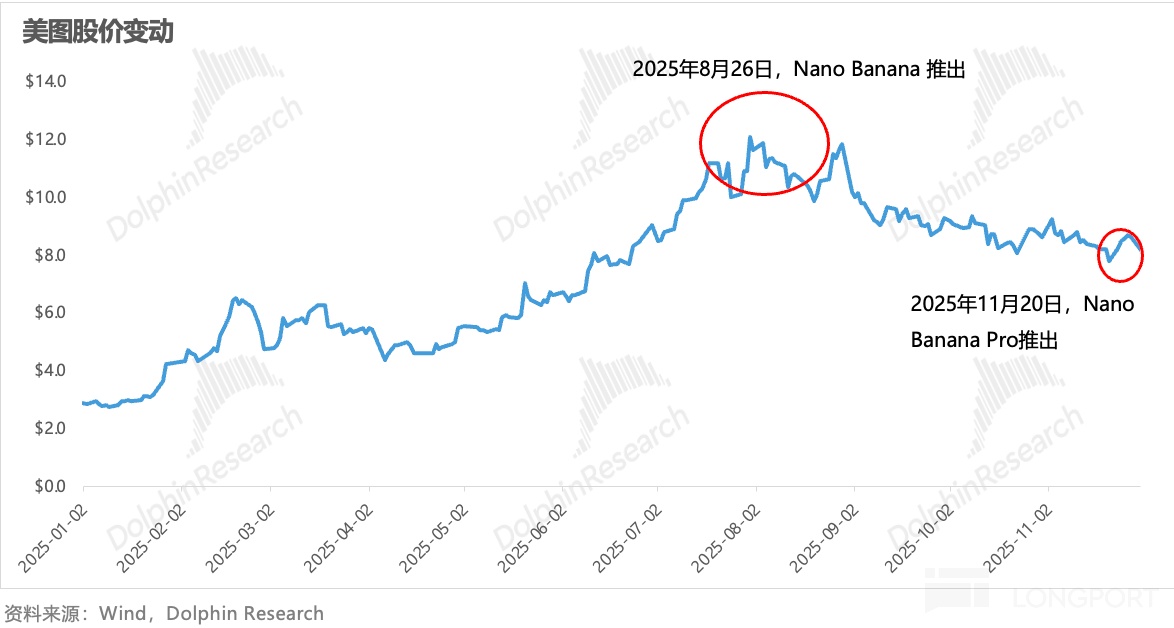

目前,美圖和其他 AI 應用公司一樣進入了命題自證階段。受競品 Nano Banana 及其叠代版本發佈的沖擊,公司股價應聲下挫(14%/5%),且已經低迷震蕩了近四個月。

1. 國内 C 端:競爭穩態

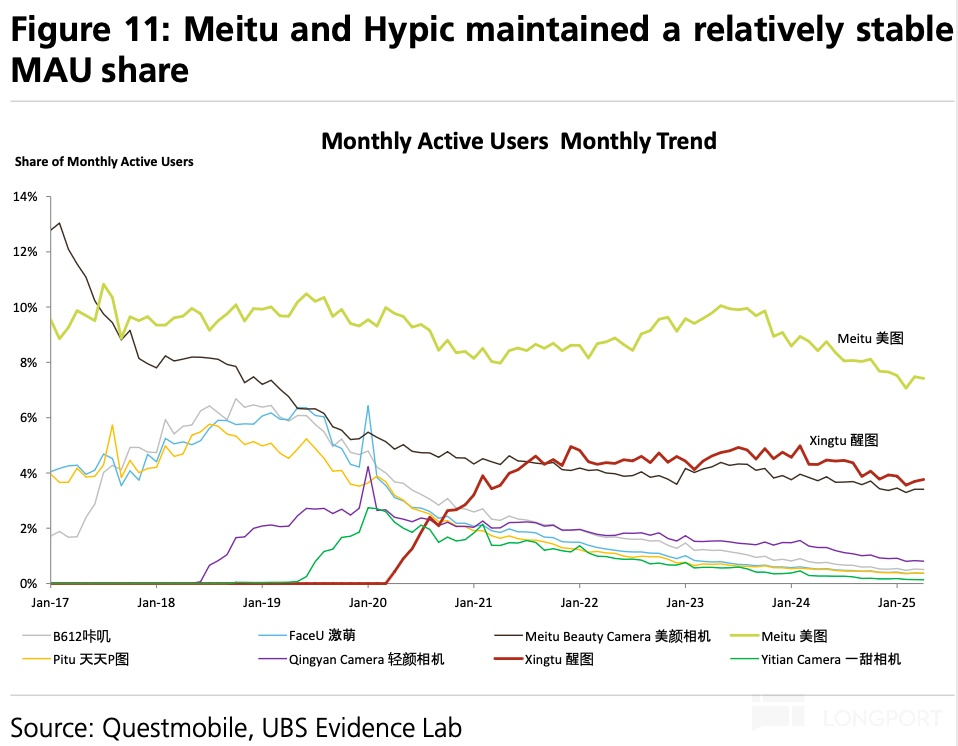

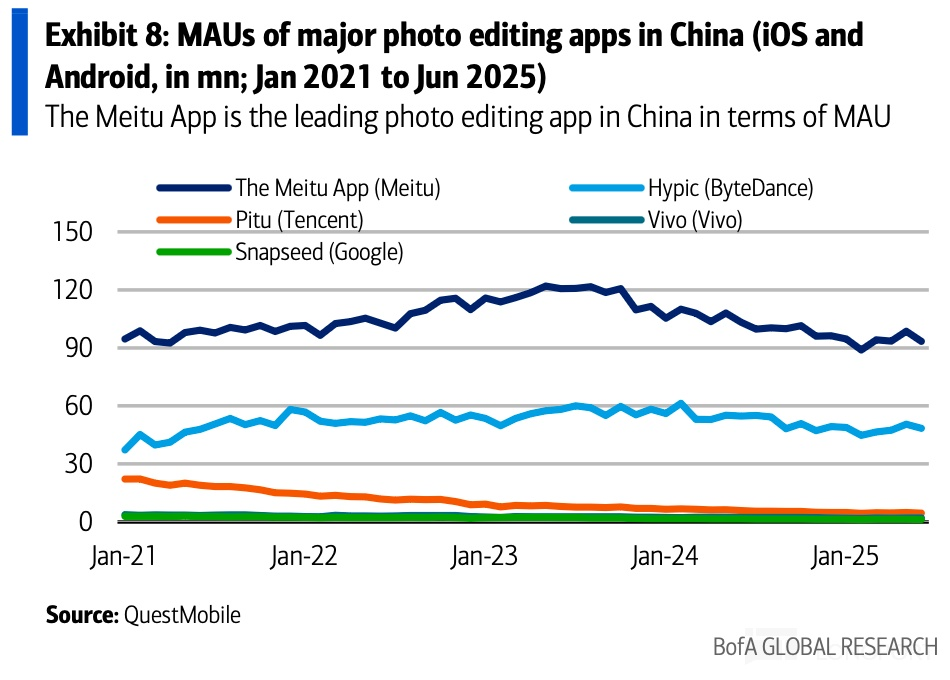

美圖在圖像編輯(美圖秀秀)與美化攝影(美顔相機)的細分賽道都坐穩了行業龍頭,2 億多(約總月活的 70%)的用戶資産就是美圖的核心資産。

a. 作為生態流量入口的美圖秀秀,其 MAU 約為最大競品醒圖(字節係)的兩倍。更多的用戶意味著更多的行為數據,有助於推進功能叠代。

b. 而定位於 「實時美化」 這一垂直賽道的美顔相機,核心解決用戶對 「無需二次修圖」 的高品質拍照和錄像需求,主要覆蓋年輕女性自拍、視頻通話、短視頻創作場景,其月活指標遠遠高於其他競品的加總。

整體而言,目前國内 C 端生活影像市場已進入成熟期。美圖秀秀與美顔相機憑借 「流量廣度 + 垂直深度」 的産品組合,細分小賽道用戶數保持領先。

c. Wink 定位於專業的 AI 視頻超清與人像美容工具,主要面向 C 端用戶。它繼承美圖秀秀/美顔相機在人像精修方面的技術積累,並將其延伸至視頻領域。

市場份額來看,在中國視頻工具賽道排名第二(市佔率約 10%,剪映 60%+),與剪映功能上實現差異化互補。Wink 的核心價值在於其 AI 畫質修復、超分處理 和視頻級人像美容功能,有效解決了用戶對低畫質視頻和人像美化的需求。鑒於移動端影像工具具有 「並存且不互斥」 的使用特徵,從而能夠在市場中立足。

2. 海外 C 端:早期用戶積累疊加精細化運營,競爭力增強

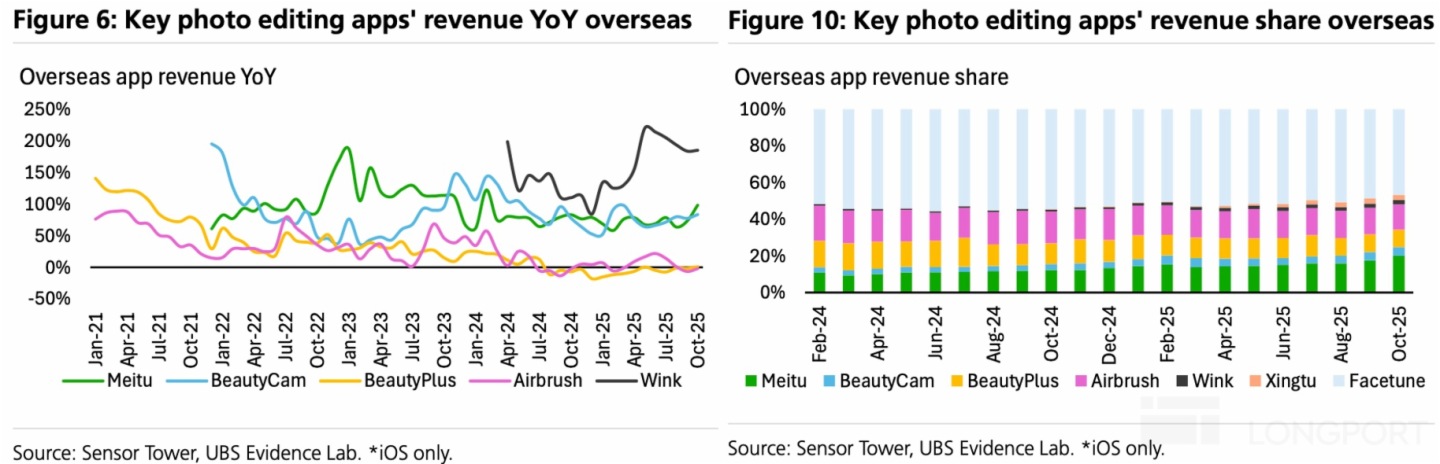

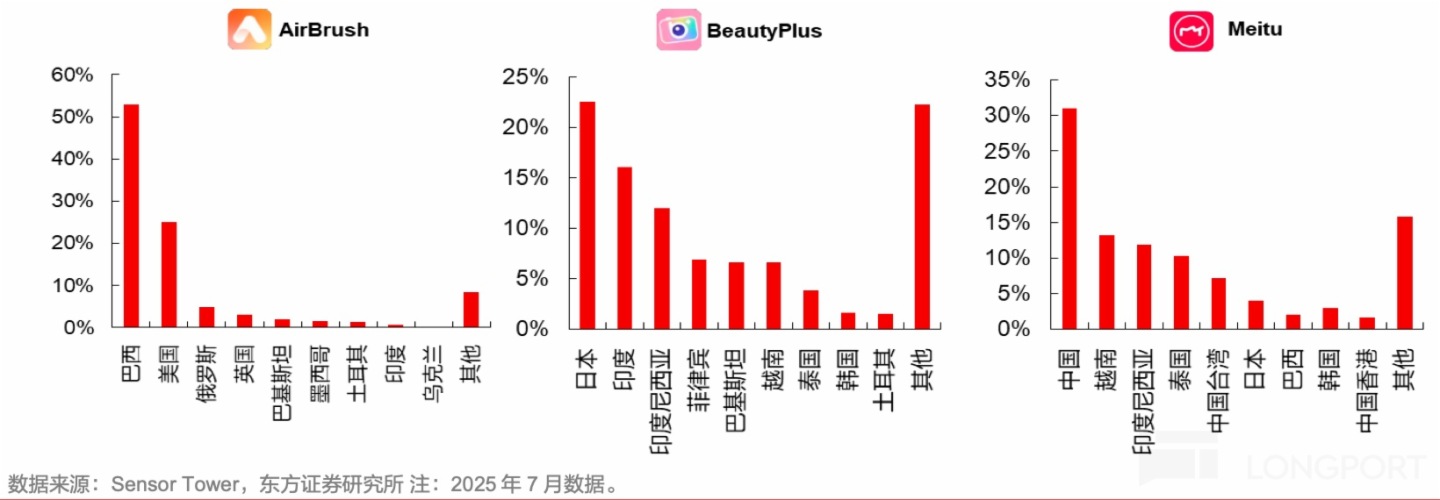

在國内,盡管美圖還有 2 億多用戶,圖片美化上用戶優勢高,但作為工具軟件,國内付費環境差,因此只能選擇先出海。為更好的本地化,美圖面向海外市場是另外開發了對應功能的 App。由於前瞻性的出海佈局,美圖係 AI 圖片産品已構築起穩固的流量基本盤,近兩年市場份額穩定在 50% 左右。

Sensor Tower 2025 年 8 月數據顯示,美圖係在北美市場 MAU 達 350 萬,已超越競品躍居第一;歐洲市場僅次於 FaceApp 穩居第二,顯著領先於 Facetune。

根據 UBS 十月跟蹤數據顯示,海外增速方面,Meitu, Beautycam 收入同比增長 98%/83%;BeautyPlus, Airbrush 由於高基數收入增速維穩,同比增長 1%/-2%。收入維持穩定。

而視頻賽道,Wink 收入同比增長 185%,且在所有報告期内同比增速均保持高於 100% 的高增長,展現出極強的變現勢頭。

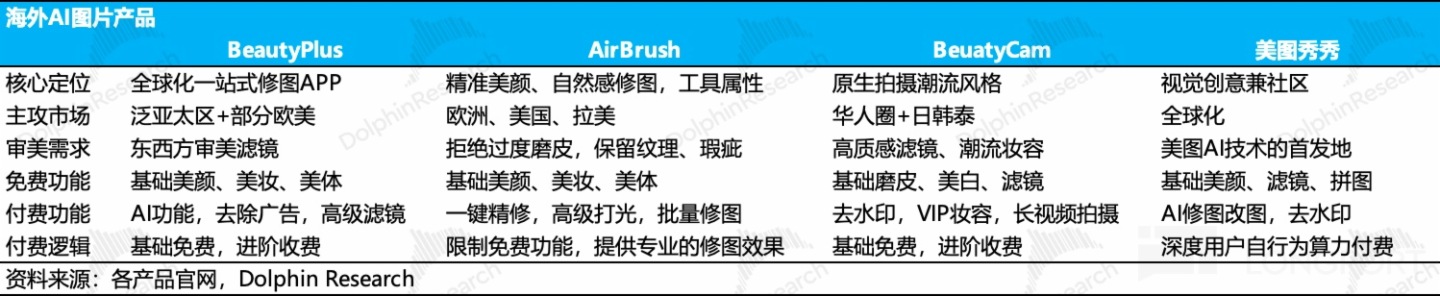

面對割裂的全球審美,針對不同文化圈層進行了差異化定位:AirBrush 面向歐美市場,主打 「自然感」 修圖與專業工具屬性;BeautyPlus 覆蓋泛亞太市場,兼容性功能全面,通過 「去廣告」 與高級功能來吸引付費;BeautyCam 面向東亞潮流圈,以 「原生拍攝」 滿足用戶的社交跟風需求。

3. 國内 B 端:電商落地為主

如前文所述,美圖設計室依託 「站酷 +WHEE」 生態做 to B 端的變現。相比國際巨頭 Canva 的通用化定位,美圖設計室目前客戶組要是大 C 小 B 電商賣家,憑借極具性價比的訂閱價格與本土化海量素材,在 ROI 上具備明顯優勢;相比競品稿定設計,美圖在主要差一點是底層 AI 視覺大模型,與獨家版權資源上的斷層優勢。

此外,作為 To B 賽道上,「開拍」卡位高頻剛需的 「AI 口播視頻」(類似帶貨口播),主要功能是 AI 劇本、提詞及智能剪輯的全流程自動化,降低内容創作門檻,用戶規模也是這個細分賽道的第一。

全套工具——「美圖設計室(物料制作)+ 美圖雲修(批量精修)+ 開拍(視頻帶貨)」 電商等付費客戶,基本能實現從靜態圖文到動態視頻的電商場景生産力覆蓋。

4. 海外 B 端:競爭前景尚不明朗

Vmake 已轉型 AI 口播視頻生産與視頻編輯,降低創作者與中小商戶的制作門檻;X-Design 就是海外版的美圖設計室,聚焦電商視覺設計,提供 AI 商品圖與模特生成,幫助賣家提效。這兩個是美圖海外 B 端商業化的兩大關鍵點。

從定價權益結構來看:

Vmake 基本付費才能用。免費版不僅被鎖死在 720P 低畫質與強制水印的非商用場景中,更無法調用 Veo 3 等高階視頻模型,且對許多功能進行了鎖定。這種激進的權益區隔與 Vmake 更具生産力屬性(海外用戶多用 Web 端)相關,雖有 「勸退」 價格敏感型用戶的風險,但只要功能體驗足夠好,總能吸引目標用戶付費。

相較而言,X-Design 採取了低門檻獲客的策略,其免費版本開放了更多的功能權益。這主要是為了應對其作為市場後發者的規模劣勢(當前 MAU 處於百萬級爬坡期,遠低於 Photoroom、Pixelcut 等千萬級競品),其付費牆並非直接阻斷功能,而是通過限制商用級畫質、完整模板及批量處理能力來設置門檻。

截止目前,Vmake MAU 突破 200 萬且海外規模超國内,證明其産品力擊中用戶剛需。落腳到營收測算,若以美圖生産力業務 8% 的付費率為保守基準,其年化收入可達 1120 萬美元;若對標國内開拍 14% 的高滲透率,即便在用戶零增長的假設下,Vmake 亦有望釋放近 2000 萬美元的年訂閱收入。

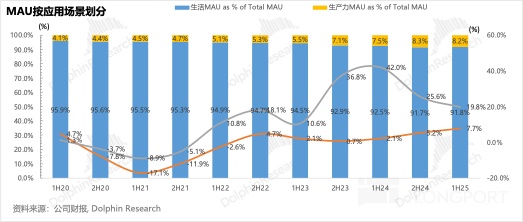

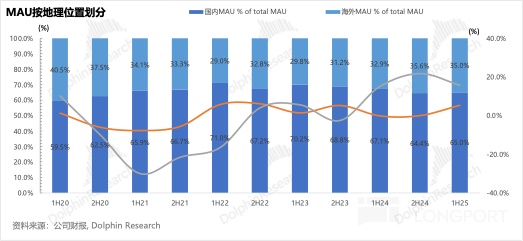

從戰略層面來看,管理層將資源傾注在了「生産力」與「海外」之上。但核心月活指標數據來看,生産力板塊與海外板塊的 MAU 反而雙雙顯露出增長疲軟的潛在拐點:

a. 生産力場景經歷了多個報告期的強勁滲透,其 MAU 佔比從 1H20 的 4.1% 一路攀升至 2H24 的 8.3%。然而進入 1H25,該板塊佔比與增速的雙重回落:一方面,生産力 MAU 佔比微幅回調至 8.2%;另一方面,生産力 MAU 的同比增速從峰值 42.0% 連續兩個報告期顯著放緩,至 1H25 已降至 19.8%。

b. 盡管海外 MAU 同比增速受高基數影響,從 2H24 的 21.7% 峰值收窄至 15.7%,但仍保持著雙位數的較高增長,佔整體用戶規模的 35%。海外滲透趨勢在 1H25 出現收斂,增速與佔比雙重下修。

海豚君認為,海外 B 端是決定公司估值彈性的關鍵,目前似乎存在邏輯疑問——成長確定性不強。相比 Vmake 轉型後的快速增長,但 X-Design 面臨雙重擠壓:

一方面,産品端,策略同質化嚴重,海外頭部競品普遍採用 Model Container 策略,導致美圖無法構建底層技術差異;

另一方面,模型側,海外通用大模型的快速叠代與功能内化,持續擠壓其生存空間。合計僅 300 萬 + 的用戶基數,疊加增速&佔比放緩的潛在拐點,使得市場不得不重新審視其出海業務的估值溢價空間。

對於這些問題,海豚君將在下篇著重討論美圖的長期投資價值,是否能夠抵禦大模型的侵蝕以及對估值的判斷,敬請期待!

<正文結束>

本文的風險披露與聲明:海豚研究免責聲明及一般披露

内容來源:長橋海豚投研