統計局今天公佈了 8 月的宏觀數據包,此次海豚連著先前 7 月的宏觀零售數據,一起進行個簡要點評。(需注意今年統計局直接披露的增速,會比按歷史數據計算得出的增速高 1~2pct 左右,我們以官方公佈的口徑為準)。

整體來看,7~8 月的社零增速持續放緩,不斷創新低。其中,一方面是國補利好退坡和汽車銷售不佳,導致商品銷售走弱。另一方面,則是因外賣大戰對綫下餐飲消費産生了擠出效應且也使得消費者實付客單價的下行,餐飲收入增長更加疲軟。

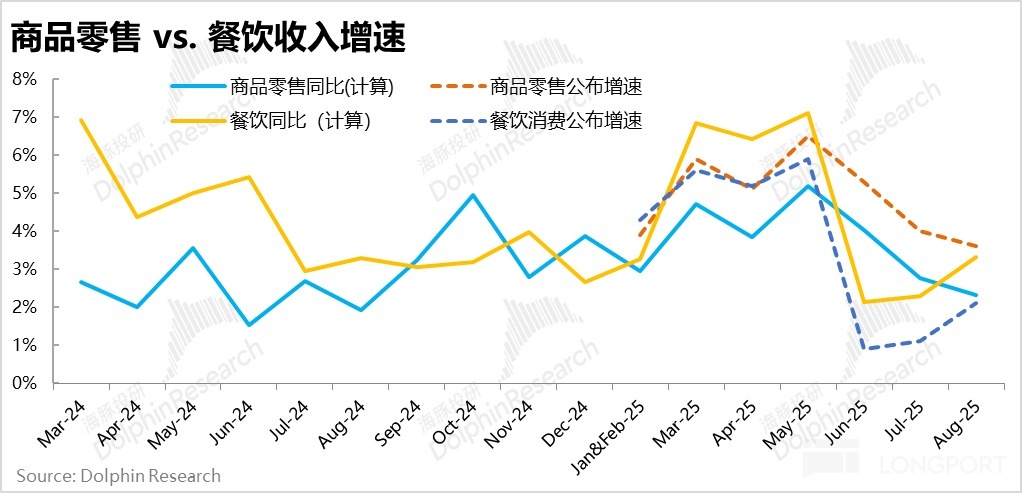

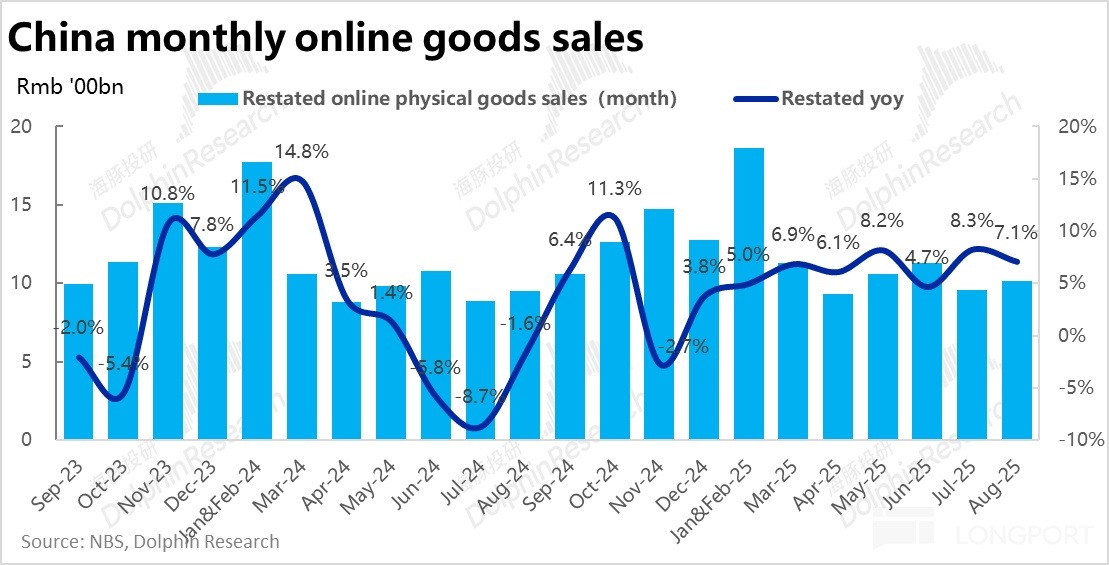

另外, 雖然外賣補貼確實在整體零售疲軟的情況下,逆勢維持了綫上消費近 2 個月 7%~8% 的更強增速。但其中更多是替代效應,並沒能明顯拉動整體消費的增長。

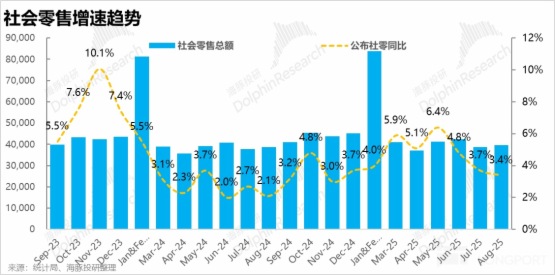

1、社零增速持續走低

根據統計局鋪披露數據,7 月和 8 月國内社零總額分別同比增長 3.7% 和 3.4%,自 5 月份的高點連續 3 個月增速持續下跌。6 月相比 5 月的放緩,尚可以用電商目前 「慣例」 地大促提前導致更多購物需求前置到 5 月。

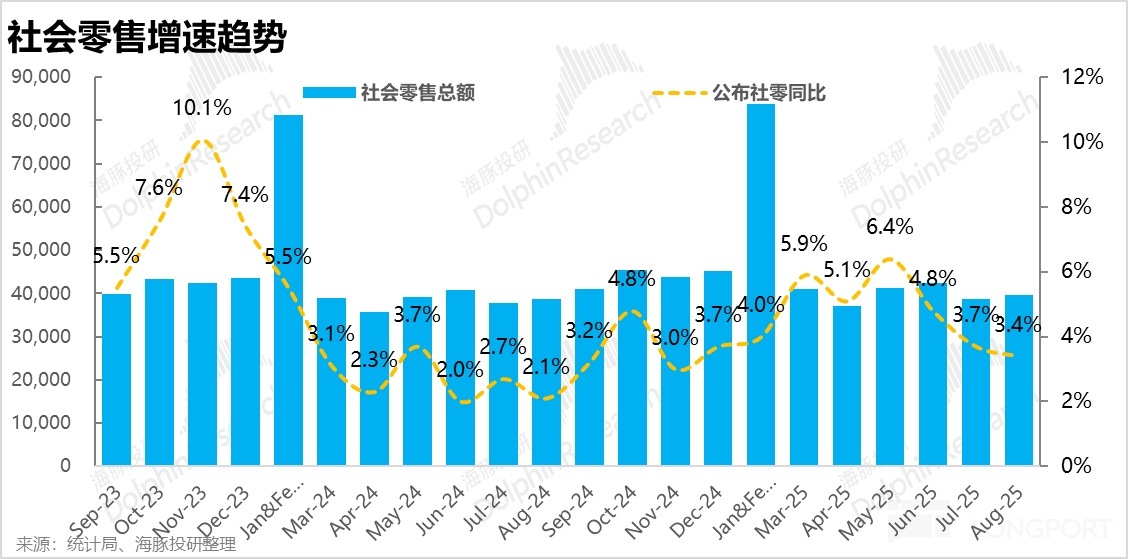

但 7、8 月社零依然持續走弱就不能再用這個借口,分消費類型來看,商品零售和餐飲消費是雙雙較弱。根據統計局的披露,商品零售 7~8 月的增速分別為 4% 和 3.6%,(注意披露的增速是高於按歷史數據計算出的增速約 1~2pct)。而餐飲收入的增速則分別為 1.1% 和 2.1%。

可以看到,趨勢上商品零售的增速在不斷放緩;餐飲增速雖趨勢上較 6 月低點有所改善,但絕對值非常低,仍是拖累整體社零增速的主要因素。

結合7-8 月是美團和阿裡在外賣和即時零售上補貼大戰的高峰期,海豚認為餐飲收入顯著偏低的增速,還是因為高額的補貼促使餐飲消費轉移到綫上了,且導致了實付客單價下滑的影響。

商品零售整體(包括綫上和綫下)近幾個月的走弱,海豚則認為,一方面是受社零最大組成部分—汽車零售比較疲軟,7 月和 8 月分別拖累了整體社零增速 0.6 和 0.3pct。另一方面,則是因近 2 個月國補的額度基本耗盡,且 9 月開始就將進入去年國補的高基數期,家電、3C 等品類的拉動效果開始消退。

2、外賣大戰確實拉動了綫上消費增長,但替代效應多於創造效應

綫上實物零售(經調整後)的增速卻逆勢強勁,7 月和 8 月分別增長了 8.3% 和 7.1%,屬於 25 年以來較高的水平。整體消費疲軟,綫上卻確逆勢強勁,清晰可見,本次外賣補貼大戰,把餐飲和商品消費向綫上轉移的趨勢,但更多是渠道間的替代,並沒有明顯拉動整體消費的增長。

品類上,1~8 月吃類、穿類、用類商品銷售分別同比增長 15%、2%、和 5.7%。絕對表現上,仍是吃類(食品、生鮮等)強勁而穿類 (服飾) 最弱。增速趨勢上,吃類全年保持強勁且,穿類在低基數下繼續有改善的迹象, 而用類增速則大體平穩略有放緩。

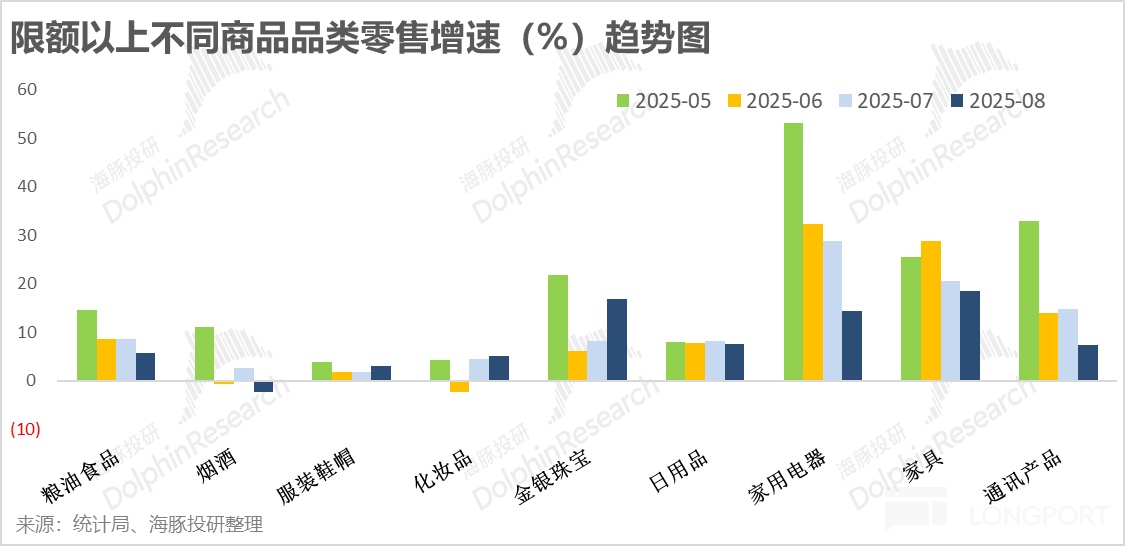

3、國補紅利開始退坡,年底壓力更大

根據限額以上銷售數據,進入 7 月、尤其是 8 月份,上半年時同比增速達大幾十% 的電器、通訊産品和家具用品的增速開始明顯下滑。8 月份,家用電器和通訊産品的增速分別只有 14% 和 7%。且去年國補的基數期是從 9 月開始,這意味著後續 4 季度内社零面臨的高基數壓力會越發明顯。

<全文完>

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研