在上篇《地平綫:智駕 「國産平替芯」,能扳倒英偉達嗎?》中,海豚君聚焦智駕芯片格局,明確了$地平綫機器人-W(09660.HK) 是最有望抓住大算力芯片 「國産替代」 窗口期,挑戰英偉達領導地位的 3P 智駕方案供應商。

而在本篇中,海豚君將重點討論:

1)巨頭在前、新星尾隨,地平綫憑什麼 「安身立命」?

2)車企自研會 「掏空」 地平綫嗎?

3)如何看待地平綫的投資價值?

直入正題:

一、巨頭在前、新星尾隨,地平綫憑什麼 「安身立命」?

海豚君梳理下來,地平綫在第三方(3P)汽車芯片賽道大致可以歸納為兩點:

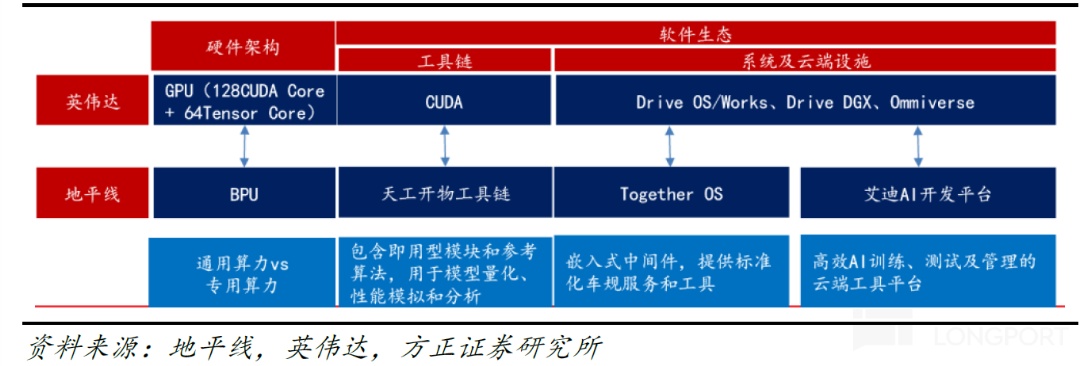

1)相比國内同行:除了硬件,配套 「齊全」

大家買電腦手機都知道,只買了硬件就是一堆鐵而已,有了開發的底層、操作係統和軟件,電腦手機也才有了靈魂。

同樣買也芯片硬件,對研發人員來說,有一套研發的工具鏈,才能叫 「可用」,主要作用是幫助客戶降低二次開發成本和縮短研發周期。相比於國内競對,地平綫長期投入、路綫穩定,帶來的最大差異化優勢,其實就是它除了提供芯片,還有一套更加完善的工具鏈,供智駕的研發人員使用。

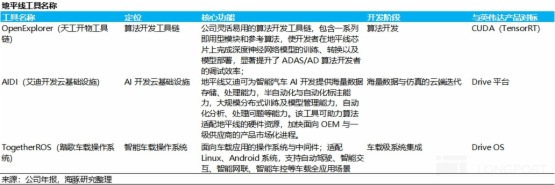

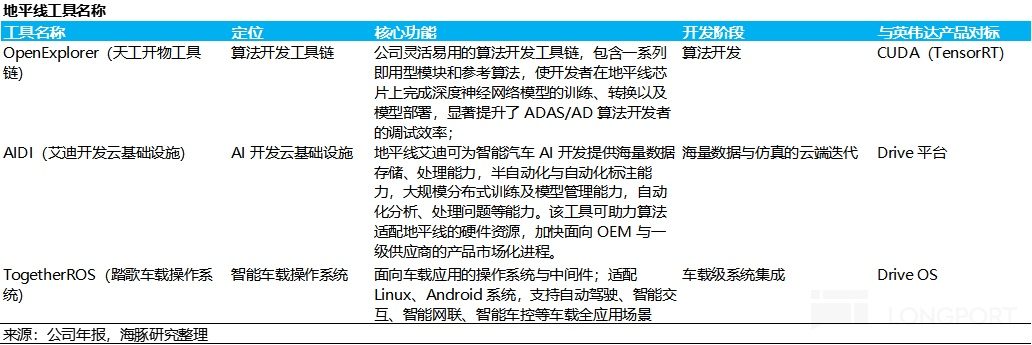

這主要依賴三大工具:

a. 「天工開物」 工具鏈(對標英偉達 CUDA)、

b.「AIDI 艾迪」 開發雲基礎設施 (對標英偉達 DRIVE 平台)、

c. 「踏歌」 操作係統(對標英偉達 Drive OS)等完整開發平台。

2)硬件之上,還搭智駕

這是地平綫區別於英偉達和國内同行的一個核心賣點。國内賣汽車芯片的普遍就只賣汽車芯片,賣智能駕駛服務(小馬智行等)普遍只賣智能駕駛軟件。

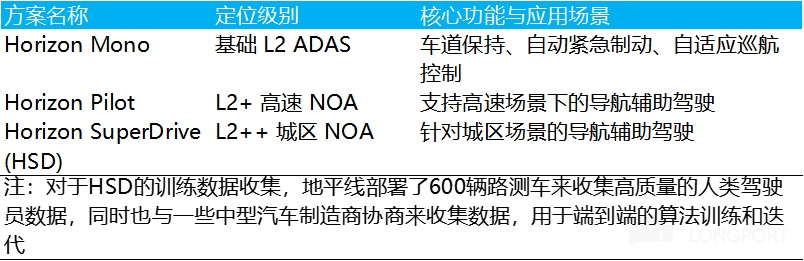

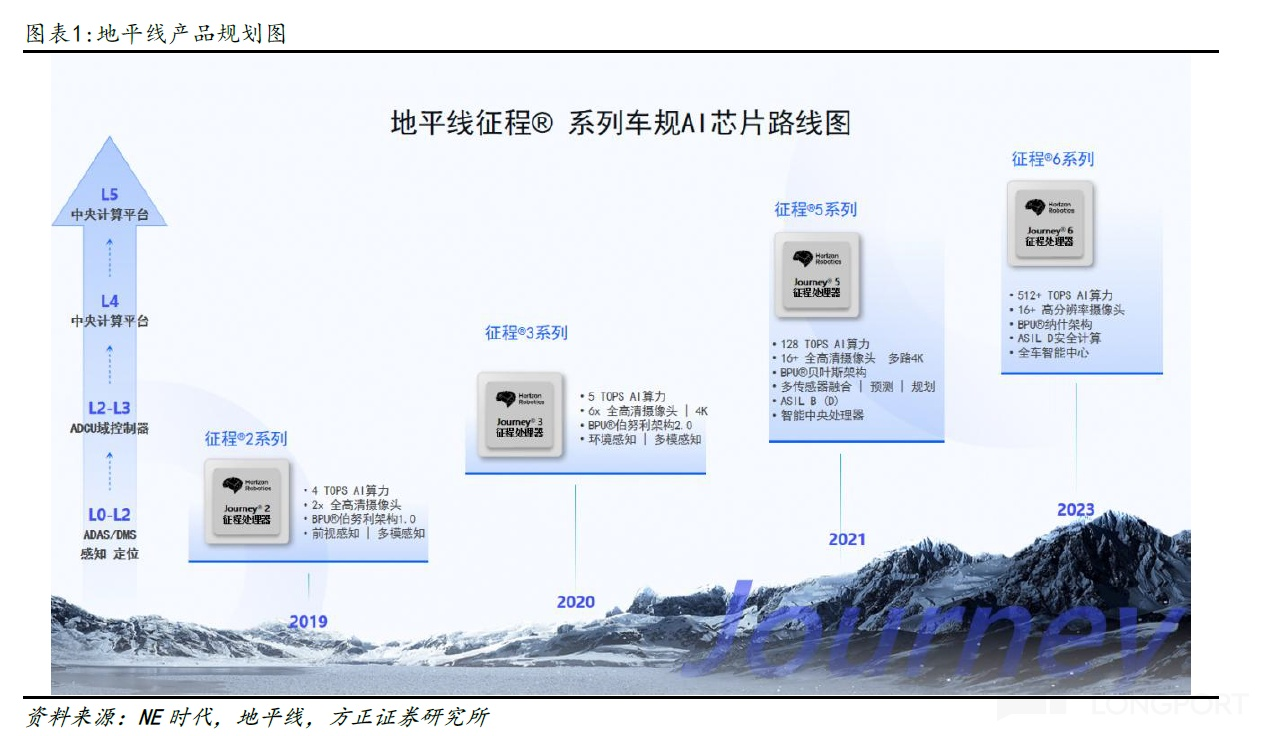

但地平綫為各種場景定制了專用智駕算法,和芯片綁定可以形成軟硬一體化的出貨模式,從智駕能力來說,它除了高速 NOA,還提供了城市 NOA——HSD 方案。

地平綫目前最先進的 J6P 芯片 +HSD 智駕軟硬一體化方案,對缺乏全棧自研能力的車企(尤其傳統車企)基本是開箱可用。

2)地平綫這些差異化是怎麼來的?

地平綫之所以能做到這兩點差異化的優勢,海豚君整理下來,認為主要歸於兩點:

① 設計軟主硬——「算法定義芯片」

智能駕駛芯片的流片周期長達 3-4 年,要確保産品在量産時仍具競爭力,必須在設計之初就精準預判未來主流算法演進方向:當前多數智駕模型的底層架構已轉向 Transformer,如果智駕芯片無法原生支持,很可能無緣於主流供應鏈。

地平綫遵循 「軟件前置倒推硬件」 的軟硬一體化思路,硬件設計全程以最大化自動駕駛算法輸出為目標。

② 賽道專注、路綫專注:

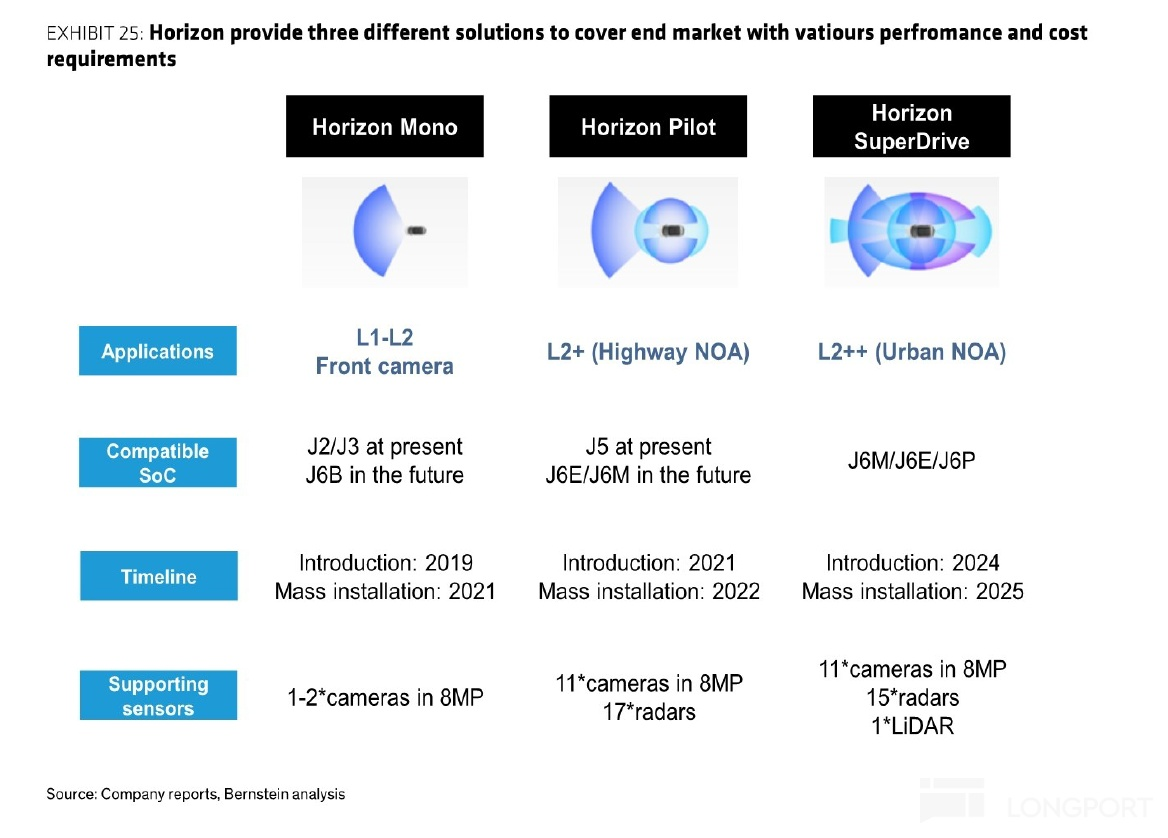

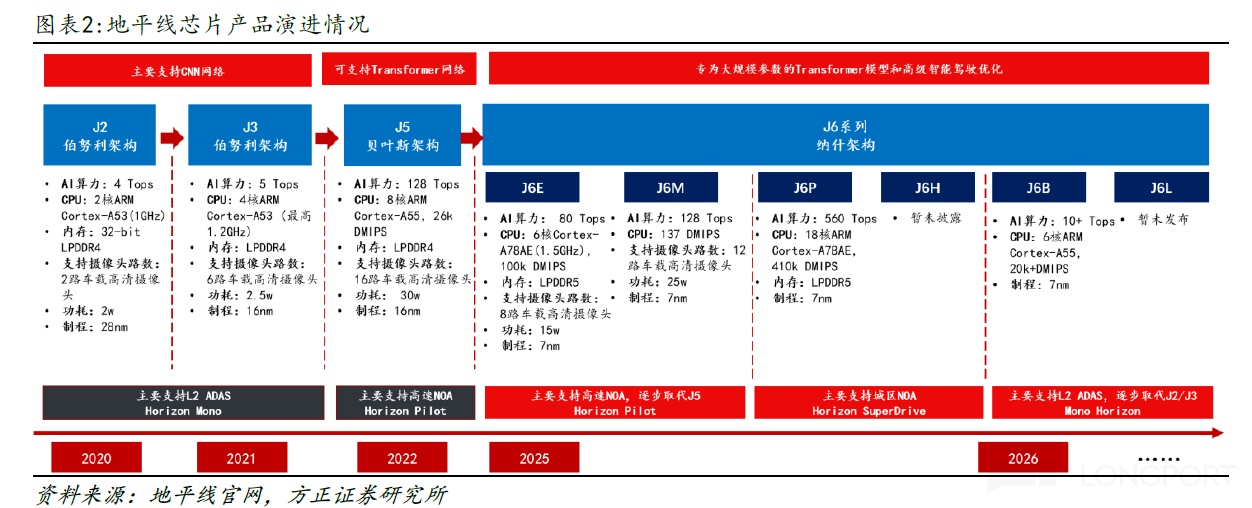

相比國内車芯同行,有的半路切入,有的路綫反復調整,地平綫是入行早且路綫一直比較專注。也因為這樣,芯片架構可以保證持續叠代,芯片自研 BPU 架構(ASIC)是地平綫的技術靈魂,已歷經三次重大叠代:

伯努利架構(奠定基礎)、貝葉斯架構(中算力突破)、納什架構(高算力跨越),第四代黎曼架構預計於 2027 年上半年發佈。

具體參數:

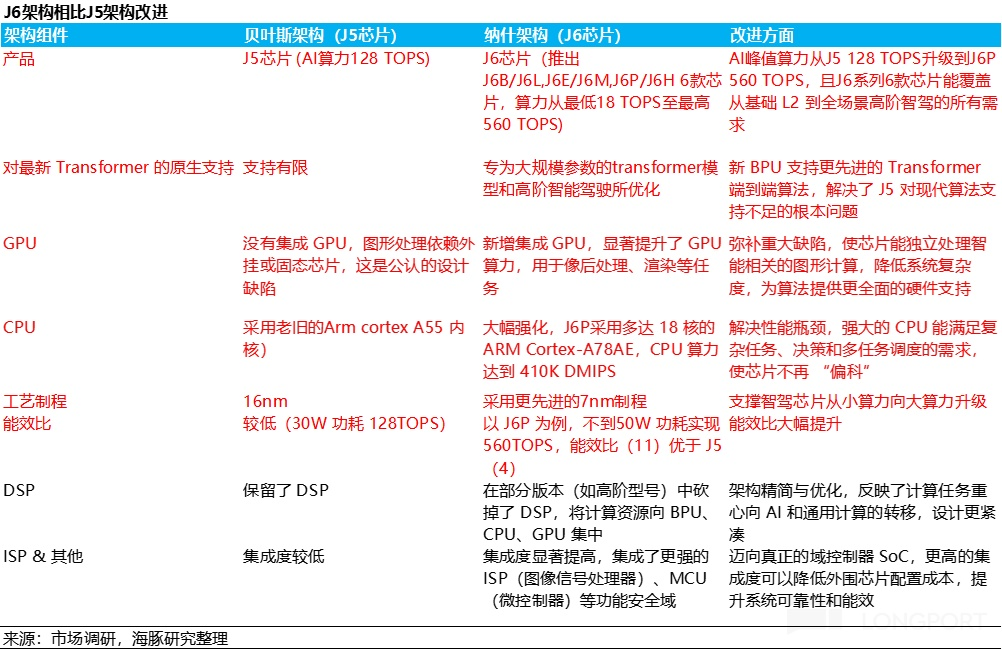

最新納什架構的最核心是一個是算力拉高(J6P 芯片峰值算力 560 TOPS),支持 Transformer(上一代支持不足)、BEV、VLA(視覺 - 語言 - 動作)等高階智駕算法優化。

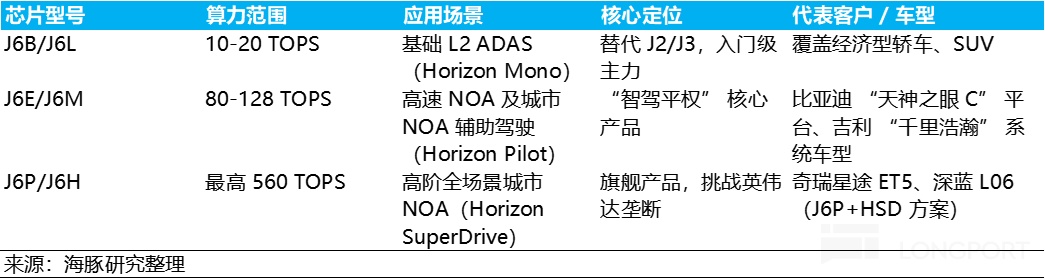

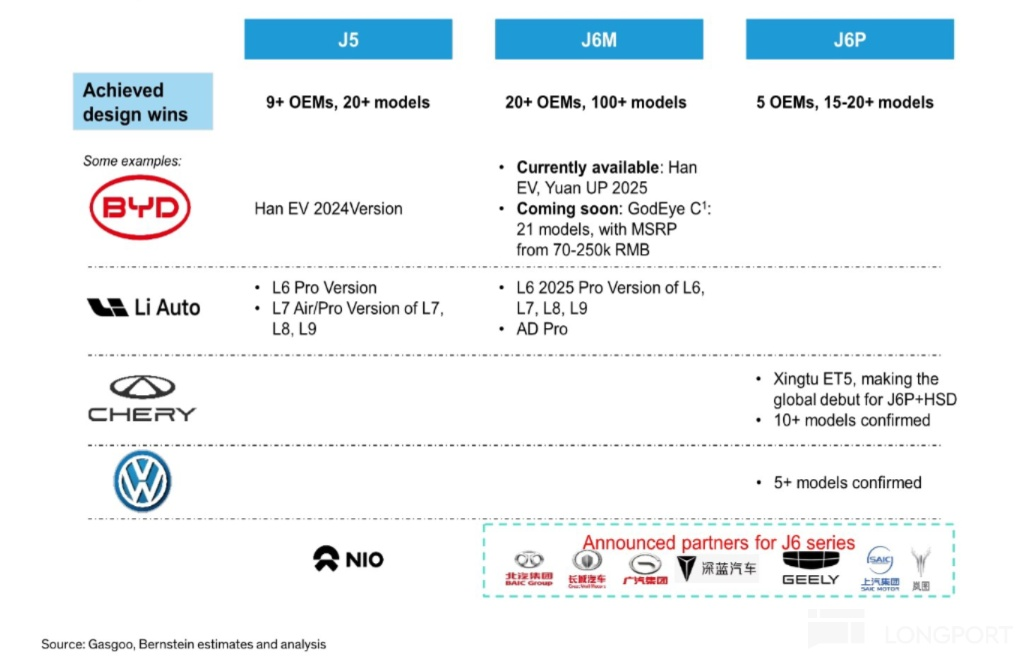

基於納什架構的 J6 係列芯片(1H25 收入佔比接近 50%),因拉高算力(主要是高性能版的 J6P),算是終於有了進入英偉達車芯地盤的資本。

目前 J6P 單價最高(J6E 到 J6P,單價拉高了接近 8 倍),25 年上半年才只有訂單還沒有出貨,下半年才開始小批量出貨,這款産品也是地平綫短期高估的核心原因。

下一代黎曼架構主要是芯片通用——除了汽車,還能用在機器人上。基於黎曼架構的 J7 芯片將於 2027 年底或 2028 年量産上車。

3)差異化定價:英偉達 「平替」

靠著 J6P,地平綫基本算是擠入了英偉達獨享的高端汽車芯片細分賽道,也是海豚君上篇所說未來最有價值的賽道。

它相比英偉達在定價上大概有兩點差異:a. 算力類似,價格更低;b.價格接近,附帶智駕。

比如說客戶單買 J6P(定價 500 美金),大約比英偉達 Thor-U 便宜了大約 20-40%;如果 J6P 再加上城市 NOA 智駕軟件 HSD 的全套 700 美元定價,與 Thor-U 芯片 700-800 美元價格基本類似,但多了一個智能駕駛軟件。

很顯然,這樣的差異化定價,最大的效果,就是能夠把高階智駕下沉到 13-15 萬級別車型上(如奇瑞星途 ET5、深藍 L06),而且這些車企通常也沒有很強的智駕研發能力,這樣全套買來基本拿來即用。

不妨期待 J6P 成為 2026 年國内新能源車城市 NOA 拉滲透率的國産替代利器,這也是地平綫 2026 年走 「量價齊升」 邏輯的核心産品。

二、地平綫:會被車企自研 「掏空」 嗎?

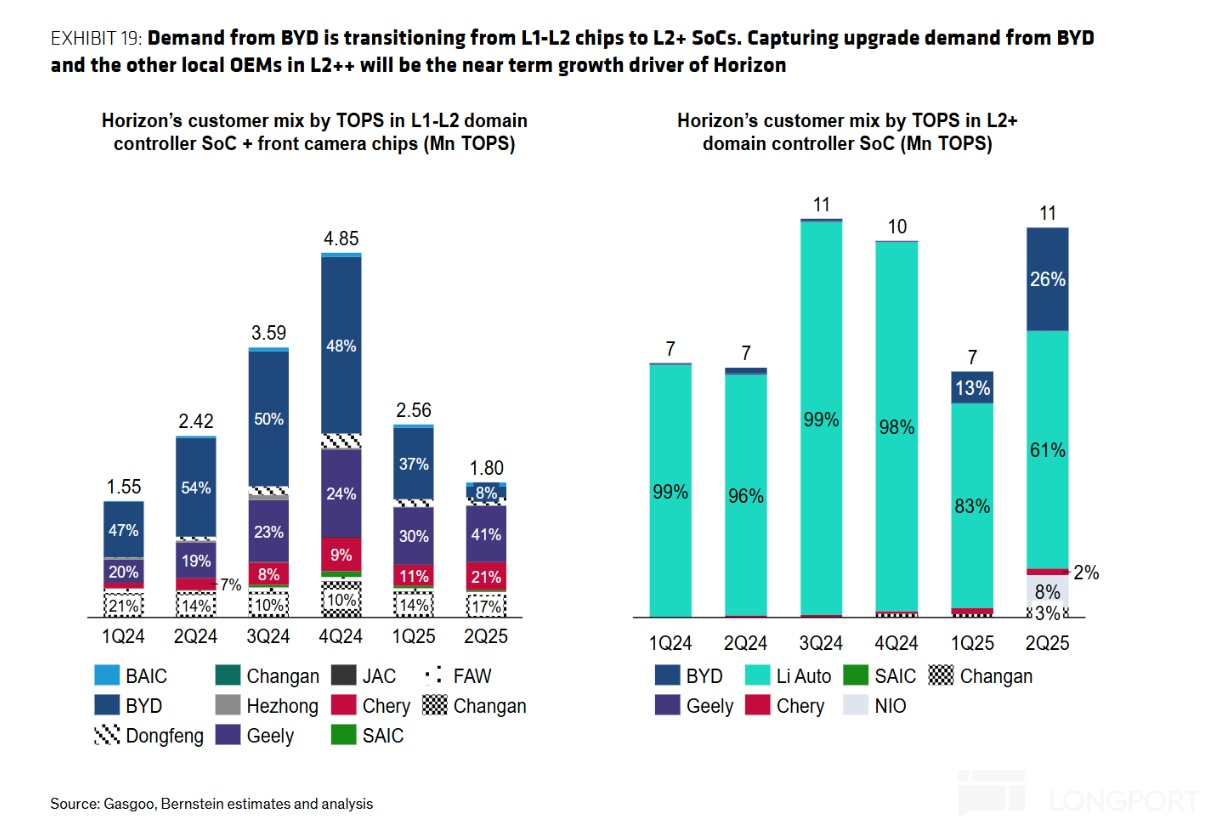

從目前車企自研智駕芯片進度來看:

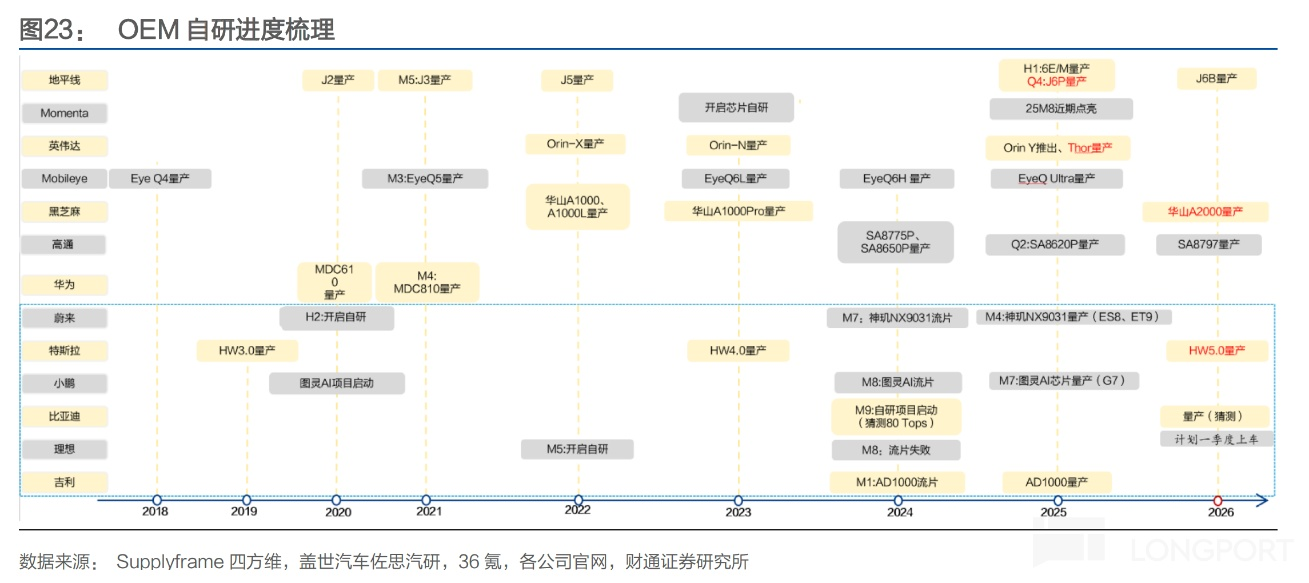

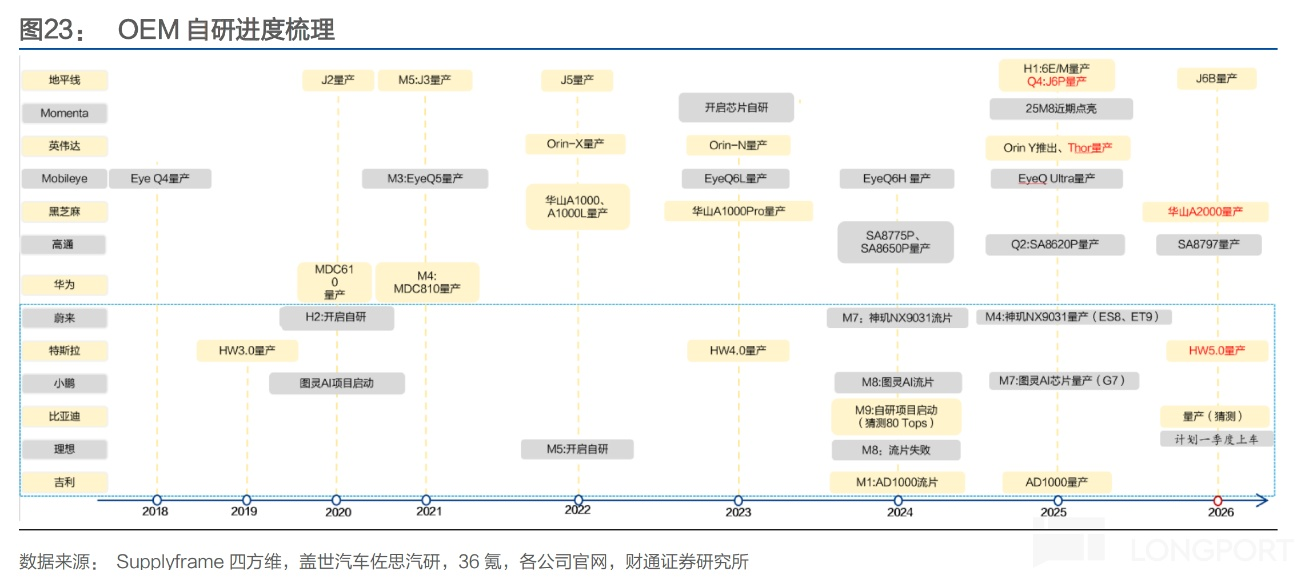

a. 目前已經實現智駕芯片的自研且已經量産上車的車企有: 特斯拉(HW4.0)、華為(升騰 610)、蔚來(神玑 NX9031)、小鵬(圖靈 AI 芯片),均聚焦 500-1000 TOPS 大算力芯片。特斯拉下一代芯片算力峰值預計達 2000-2500 TOPS,直接對標英偉達 Thor-X-Super 芯片,將於 2026 年底量産。

b. 而智能芯片同樣也在自研中但預計 2026 年量産上車的車企有:

理想與吉利:理想(M1 芯片,算力為當前高端芯片 3 倍)、吉利(AD1000 芯片,560 TOPS),均瞄準大算力市場。

比亞迪採取 「從中低端切入」 策略,首款自研芯片算力約 80 TOPS,若量産將直接對標地平綫 J6E/J6M 等中算力産品。

車企自研大致歸於以下四類考慮:

① BOM 降本:當自研芯片出貨量規模臨界點時,車企投入固定的研發費用可以換取長期 BOM 成本的顯著下降。如蔚來通過自研 NX9031 智駕芯片來替代 4 顆英偉達 Orin-X,可以節省單車 BOM 成本將近 1 萬元,來參與價格戰。

② 供應鏈安全:曾經的 「芯片荒」 和依賴英偉達的地緣風險,核心環節自主可控。

③ 軟硬一體化壁壘:硬件為軟件深度定制,如特斯拉 FSD 芯片採用 ASIC 架構,專為神經網絡計算優化,以更低算力功耗實現更流暢的端到端智駕體驗;同時通過 軟件 OTA 快速叠代,形成 「算法 - 芯片 - 數據」 快速叠代閉環,為競爭對手設立高追趕壁壘。

④ 芯片跨界復用:汽車芯片很容易復用到機器人等 AI 領域,開啓訂閱收費等新變現模式。如特斯拉 HW4.0 芯片與 FSD 算法復用至 Optimus 機器人;小鵬 VLA2.0 模型與圖靈芯片供應大眾等外部客戶,復制地平綫模式開辟第三方智駕服務收入。

雖然車企自研好處多多,會擠壓地平綫這種 3P 智駕的生存空間,但車企自研並不是想做就能做:

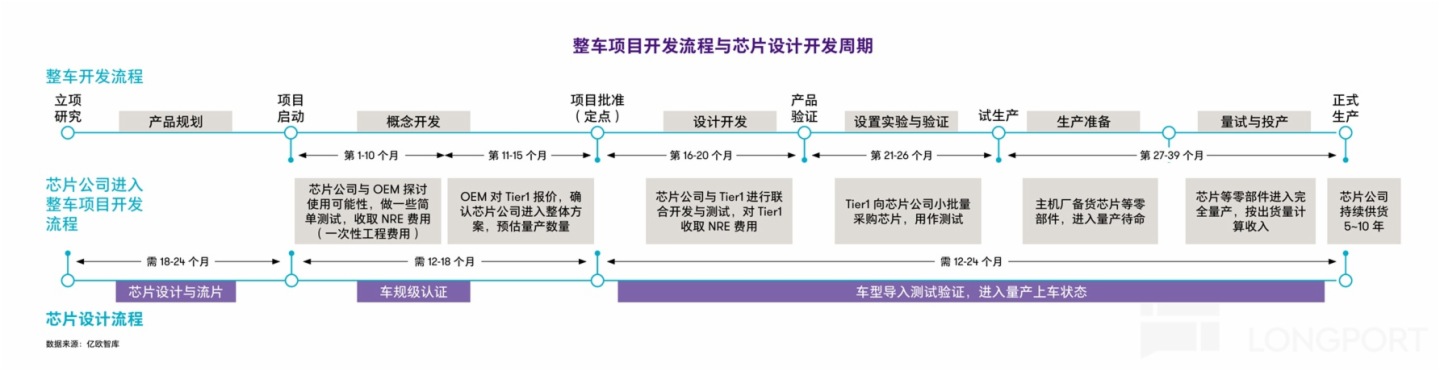

a. 長周期風險

對於車企來說,自研芯片是一項研發周期長,研發投入大,需要極強的規模效應才能攤薄前期高昂的研發與流片成本。

智駕芯片從項目啓動到量産上車需 3.5-5 年,需經歷芯片設計、流片、車規級認證、導入測試驗證、量産等多個環節。小鵬、蔚來自研耗時近 5 年,理想 2022 年啓動自研後遭遇流片失敗,預計 2026 年量産,耗時 4 年。

長周期的一個關鍵風險是軟件技術叠代的適配風險:蔚來自研神玑 NX9031 芯片 2020 年立項,未適配 Transformer 架構,導致兩大問題:① 蔚來世界模型(NWM)需功能閹割,旗艦車型 ET9 智駕能力反而不如舊款 ES6;② 模型叠代調試周期延長,NWM 從 2024 年發佈一再跳票至 2025 年 5 月才推送。

b. 資金 + 規模雙門檻:

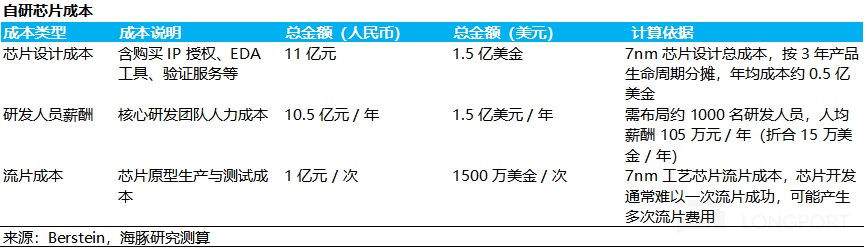

自研芯片並非一次性投資,而是一項需要持續 「輸血」 的長期工程。根據 Berstein 估算,自研智駕芯片每年的固定成本投入就高達約 2.15 億美元(15.3 億元),主要包含芯片設計成本,研發人員薪酬,以及流片成本:

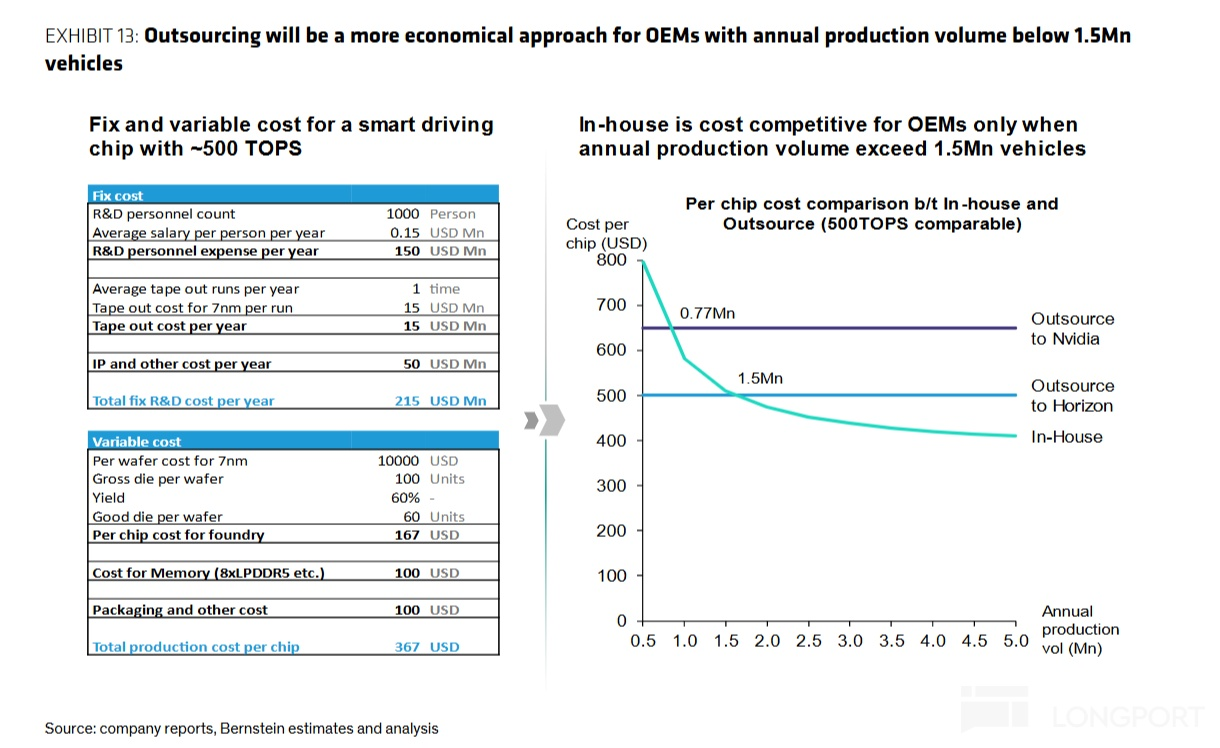

在每年投入 2.15 億美元固定成本的基礎上,芯片本身還有可變制造成本。根據 Berstein 計算,在 60% 良率假設下,每片自研芯片的可變生産成本(含代工、内存、封裝)約為 367 美元,因此,與外部採購相比,自研的經濟性需要極強的規模門檻:

① 對比英偉達:當外購英偉達芯片價格約為 650 美元/片時(約兩顆 Orin-x 售價),車企需要實現每年約77 萬輛的芯片裝車量,自研芯片的 「固定成本 + 可變成本」 才會低於外購總成本。

② 對比地平綫:當外購地平綫同級(J6P 約 560 TOPS)芯片價格約為 500 美元/片時,規模門檻會大幅提升至每年約 150 萬輛芯片裝車量,目前僅比亞迪和吉利達到這一銷量門檻。

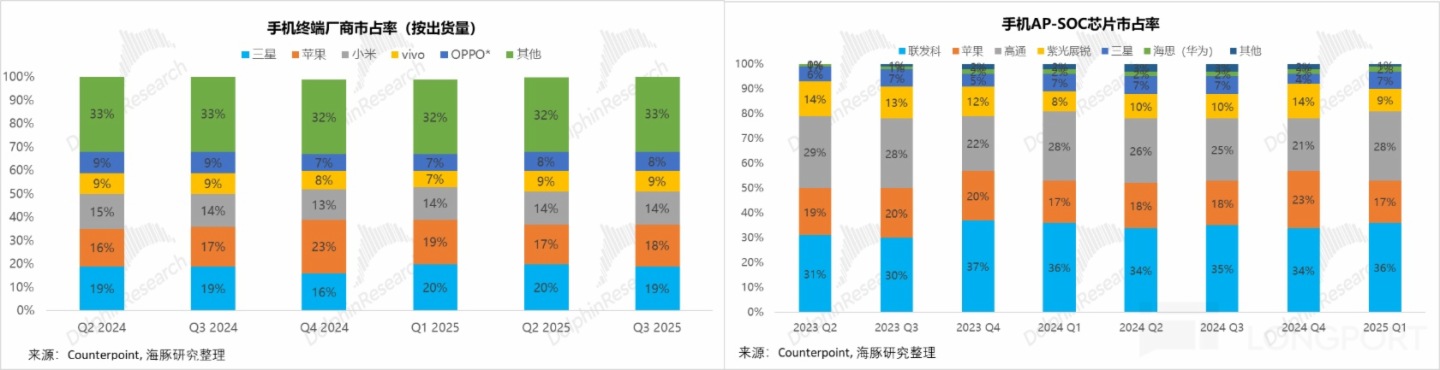

但從智能手機行業的演進來看,終端市場的高度集中也並未催生普遍的芯片自研:

終端市場高度集中:全球前五大手機廠商合計佔據了約 68% 的出貨份額。

但自研並非主流:其中選擇自研手機 AP-SoC 的廠商僅有蘋果、華為、三星三家。根據 Counterpoint 數據,其自研芯片份額僅佔全球市場的 25%-30%。其中,三星 自研 Exynos 芯片因表現不佳,迫使高端機型切換回高通方案,市場份額受沖擊。

專業分工成為基石:更為龐大的市場(50%-60%)由專業第三方供應商聯發科和高通主導,並與開放的安卓係統結合,構成了行業的主流生態。

跨行業對比下來,智能駕駛芯片在規模經濟、試錯成本和替代性上與手機 SoC 高度類似,但終局下車企自研比例可能更高,主要因汽車軟硬件耦合需求更強,且能力可橫向拓展至 「大 AI」 領域:

a. 安卓生態標準化、手機功能趨同,芯片差異化僅體現在性能與能效,這正是高通、聯發科的專長;且手機芯片聚焦移動通信與計算,難以復用到其他形態設備。

b. 智能駕駛是車企核心賣點,算法叠代極快。為實現軟件定義汽車與更強智駕性能,其軟硬件可復用到 Robotaxi、機器人等更大空間的 AI 領域,大幅攤薄前期研發成本,頭部車企因此有更強動力推進軟硬一體垂直整合。

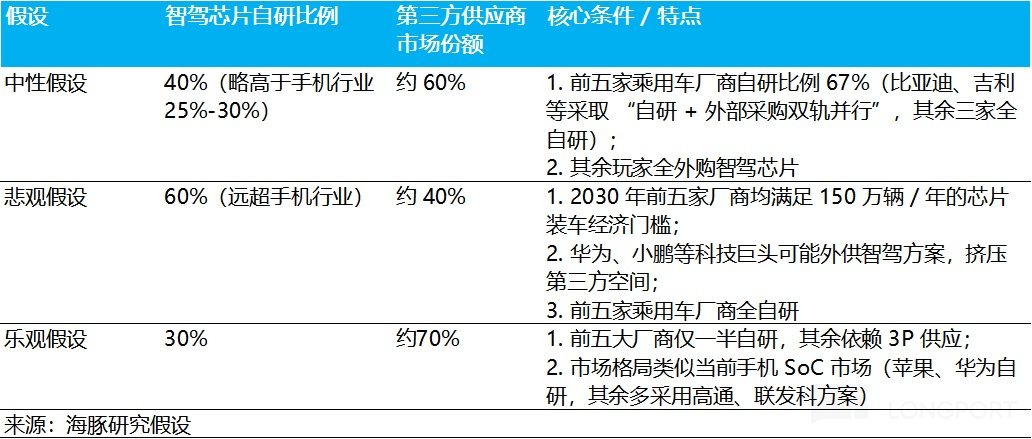

那麼,3P vs 1P:3P 芯片到底能佔多少市場?海豚君結合車企銷量規模、技術能力及商業模式,對 2030 年中國乘用車市場智駕芯片自研比例作出三種情景假設:

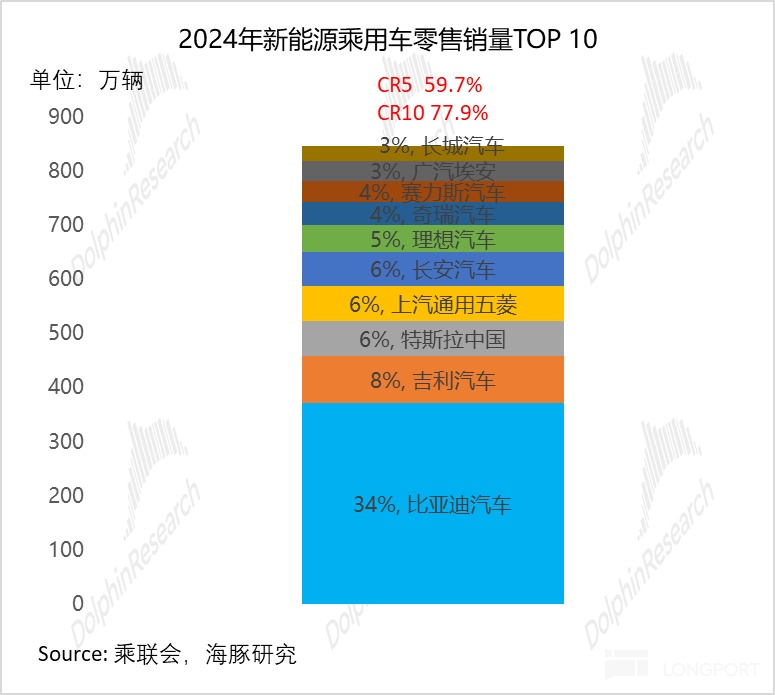

2024 年中國前五大乘用車企市佔率 43%,新能源領域前五大市佔率已達 60%(油電轉換帶來標準化提升、競爭門檻降低,頭部效應更顯著)。海豚君預測,2030 年中國新能源汽車滲透率將升至 90%,智駕功能普及將進一步推高市場集中度,屆時前五大乘用車企市佔率有望升至 60%。

① 中性假設:車企自研芯片動力與條件更強,預計自研比例 達到 40%(略高於手機行業 25%-30%)。前五大乘用車廠商自研比例 67%(比亞迪、吉利採取 「自研與外部採購雙軌並行」 的策略,其餘三家全自研),其餘玩家全外購,第三方供應商剩餘市場約 60%。

② 悲觀假設:車企自研意願與能力極強,自研比例 60%(前五大乘用車廠商全自研),遠超手機行業,主要由於:a. 2030 年前五家廠商均能滿足 150 萬輛/年的芯片裝車經濟門檻;b. 華為、小鵬等科技巨頭可能外供智駕方案,進一步擠壓第三方供應商空間。

③ 樂觀假設:自研比例 30%(前五大廠商僅一半自研,其餘依賴 3P 供應),市場格局類似當前手機 SoC 市場 (蘋果、華為自研,其餘大部分採用高通、聯發科方案),第三方供應商仍佔主導。

三)地平綫收入靠什麼?

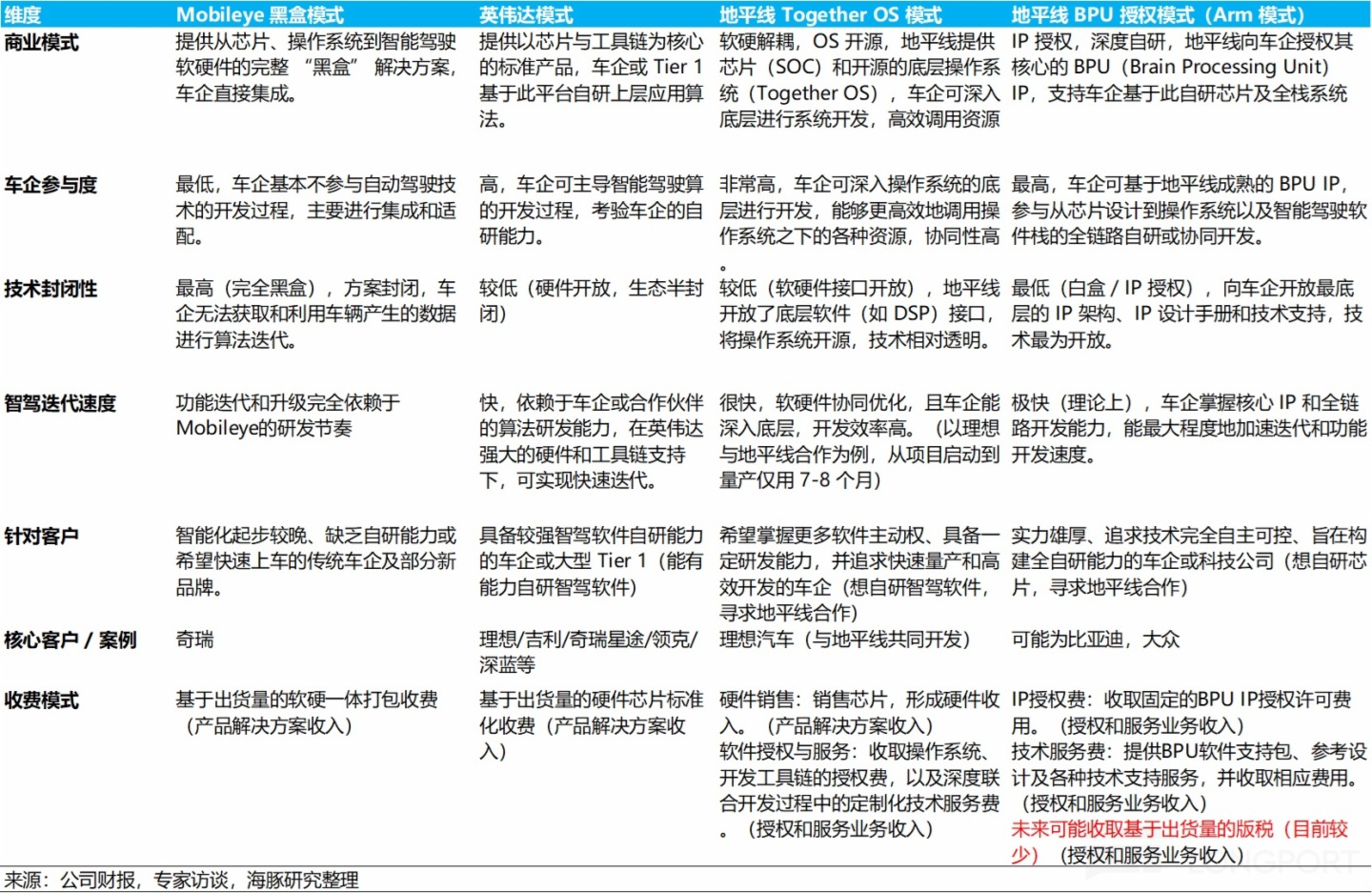

先看地平綫的收入模式,靠全棧覆蓋,公司主要有四種創收模式:

a. 軟硬一體化模式(類似 Mobileye 黑盒):提供 「芯片 + 工具鏈 + 智駕算法」 的完整打包解決方案(如 J6P+HSD),能極大降低開發門檻和周期;

b. 純硬件模式(類英偉達):提供以芯片與工具鏈為核心的標準産品,由車企或 Tier 1 自研或整合算法。

c. Together OS 模式:提供芯片和開源底層車載操作係統,與車企或 Tier 1 合作夥伴共同進行上層智能駕駛軟件係統的開發。

d. BPU IP 授權模式(ARM+Android):向車企授權其自研的 BPU IP 核,支持客戶基於此自研芯片及全棧係統,目前這類模式的主要客戶是大眾。

這種多變現模式,等於是客戶有啥需求,地平綫就用自己的産品來搭積木配合,不過也是話語權不強的體現。

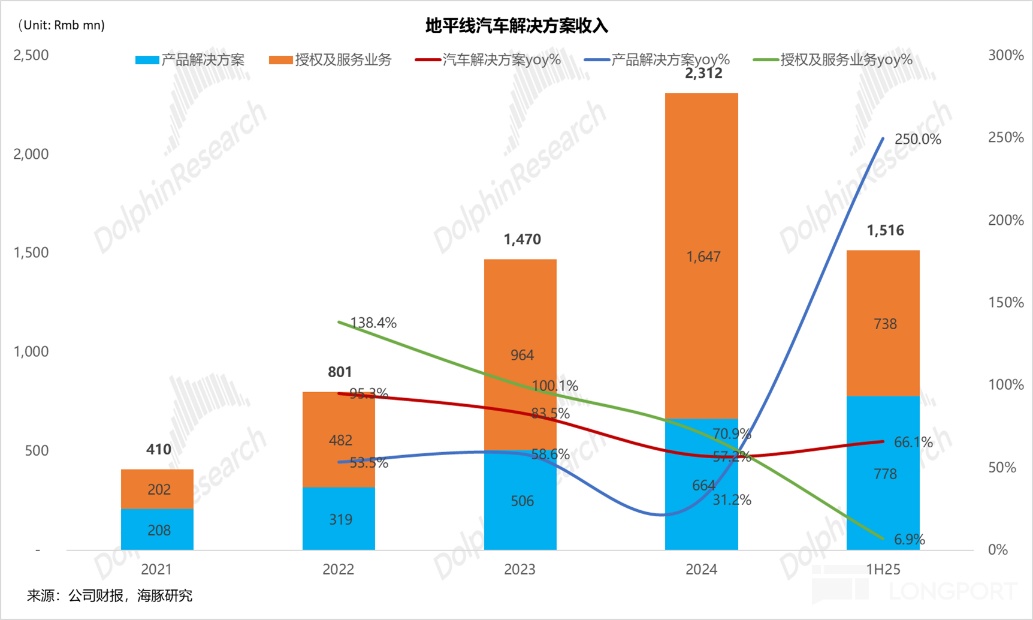

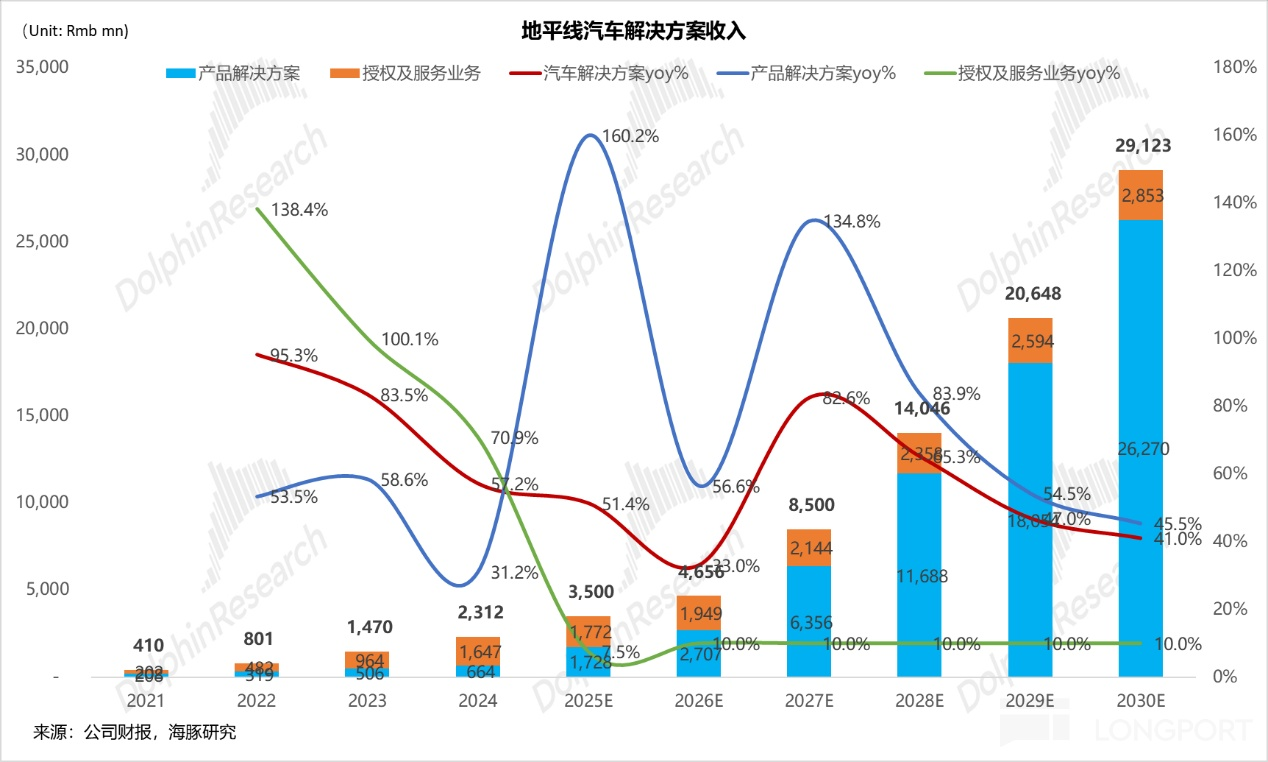

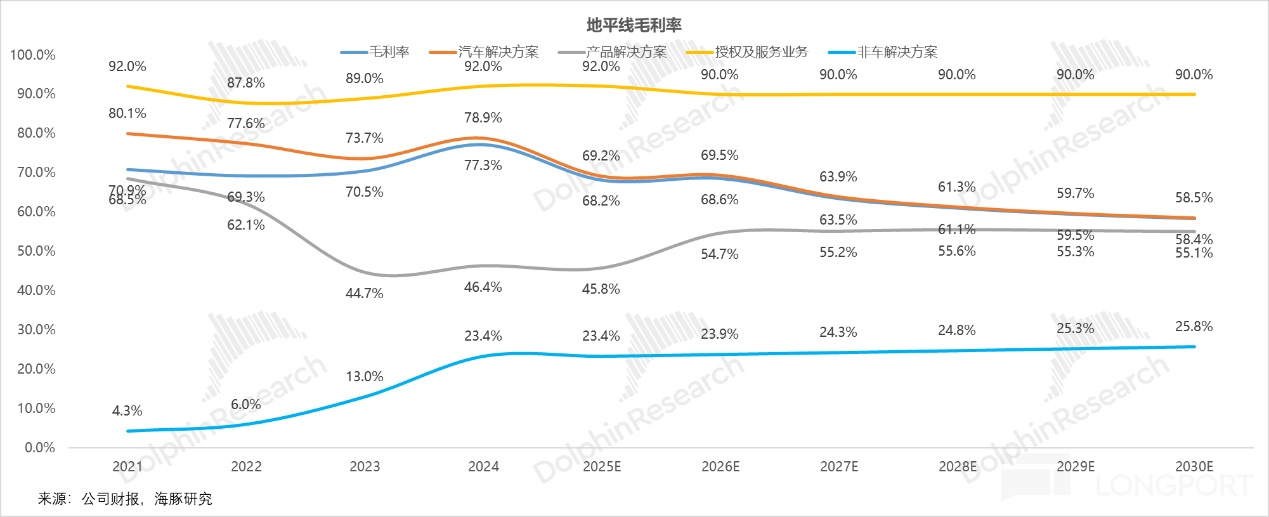

在這四種模式下,汽車解決方案業務收入可以進一步拆分為産品和授權及服務兩類:

① 産品收入:智駕平權帶動 「量價齊升 「

産品收入基本可以理解為基於出貨量的産品交付型收入模式,a.「軟硬一體化模式」(銷售 「芯片 + 智駕算法」 的打包方案); b 「純硬件模式」(僅銷售芯片及工具鏈)兩種商業模式。

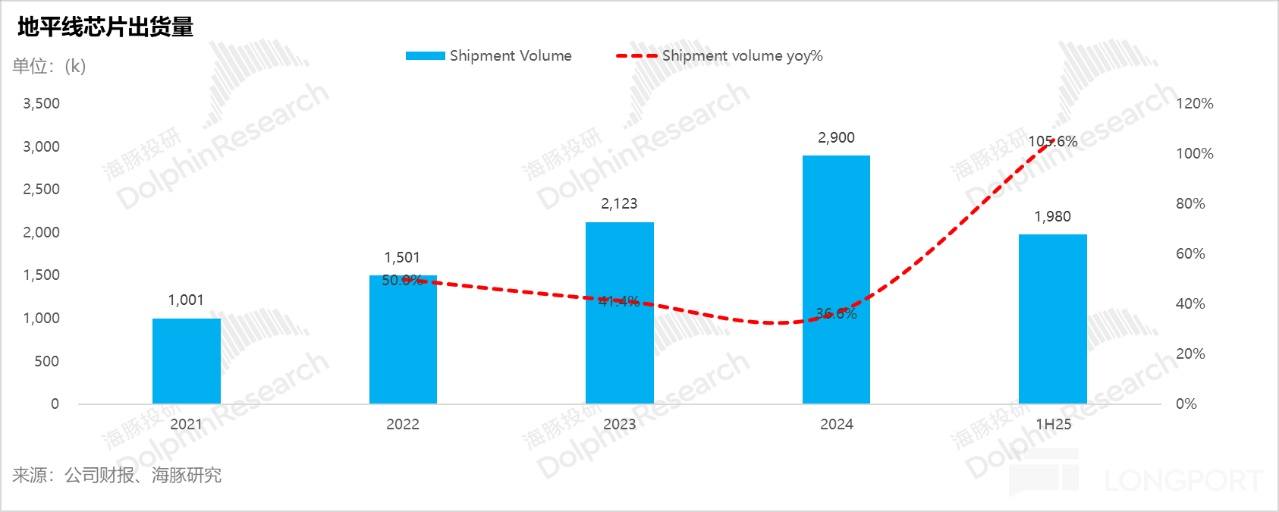

這部分收入增長相對較慢:2021 年 2.1 億、2024 年 6.6 億元,三年復合年增長率(CAGR)47%。25 年才開始有放量苗頭:

2025 年上半年就有 7.8 億,超過去年全年,同增 250%,主要邏輯就是比亞迪、吉利、奇瑞為代表的 「智駕平權」:高速 NOA 下放至 10-20 萬元大眾車型,直接帶動地平綫中算力芯片(如 J6E/J6M)的需求。

1H25 地平綫芯片總出貨量約 198 萬套,同比增長 106%;其中支持中高階智能駕駛的芯片(80+Tops 以上就算)出貨約 100 萬套,佔比達到 50%,同比增長 584%。

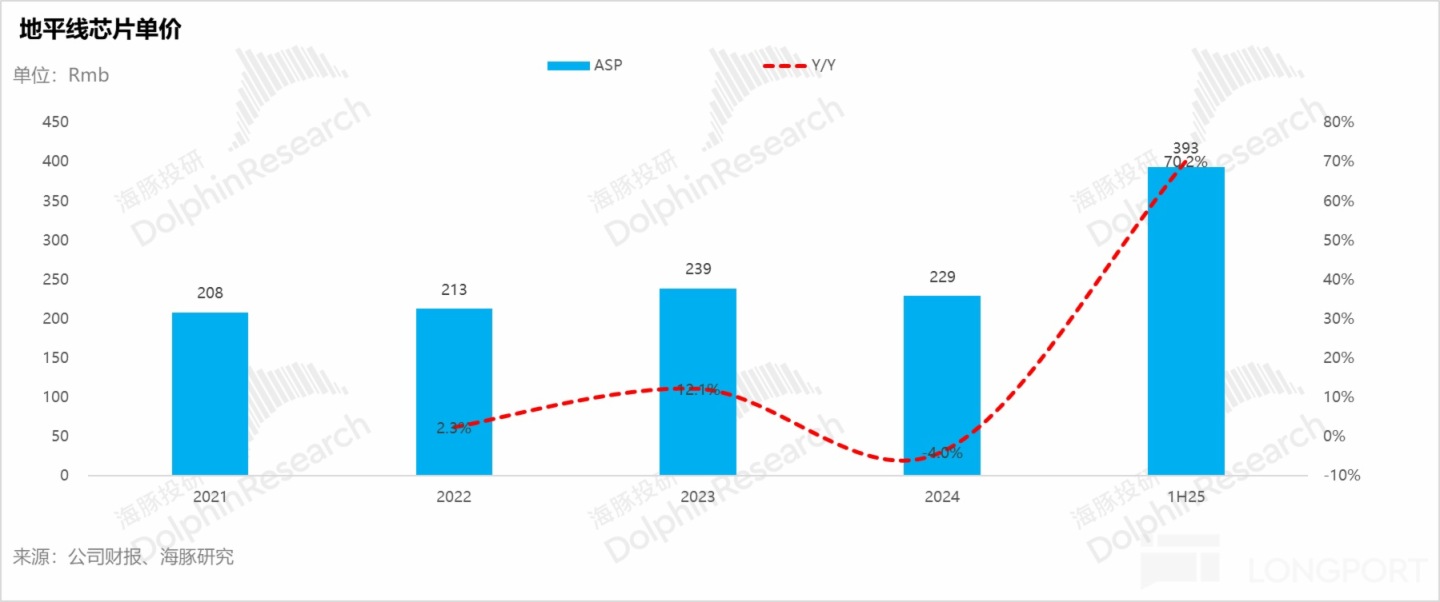

産品結構上單價同增 70% 至 393 元。雖然走高,但很沒有更高單價 J6P(500 美金)的出貨。

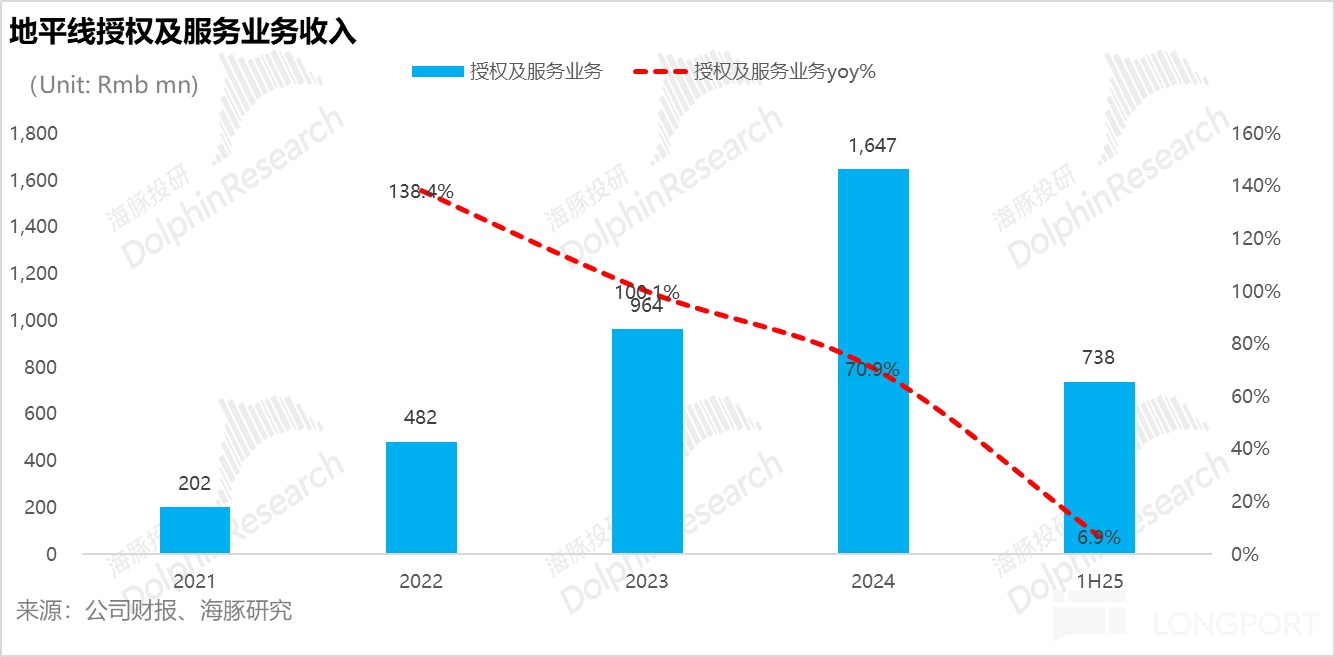

② 授權及服務:持續性是問題

主要是授權算法、軟件及開發工具鏈,並提供相關代碼、設計手冊及定制化技術,對應 「Together OS 模式」 和 「BPU IP 授權模式」 兩種商業模式,通常白盒交付。

創收是一次性授權費和技術服務費(按算法軟件復雜度,工程師投入,開發周期確定金額),因客戶議價權強,基於出貨量的版稅收入目前佔比較少。

目前主要客戶是大眾。地平綫與大眾 CARIAD 成立的合資公司 「酷睿程(CARIZON)」(地平綫持股 40%),向其授權算法、軟件及 IP,並提供深度技術服務。

2023 年及 2024 年,酷睿程分別貢獻了 6.3 億/7.5 億收入,佔整體服務業務收入的比重為 65%/46%。

2021 年收入 2 億元、2024 年 16.5 億元,三年復合 CAGR 高達 101%,過去幾年高增。從項目制創收模式上能看出,這個服務基本類似大客戶的底層研發外包,對大客戶依賴嚴重,雖利潤高(毛利率長期 90%),但持續性存疑。

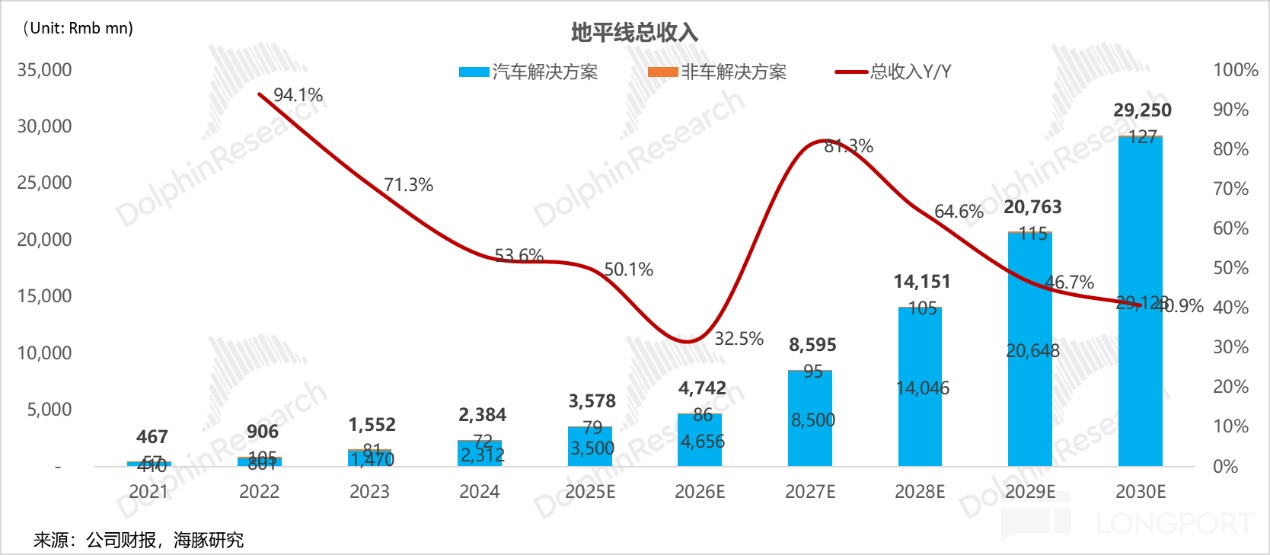

此外,除了汽車,還有一些非車收入(佔比 24 年 3%):主要是子公司地瓜機器人運營,旨在打造第二增長曲綫。該業務主要為 AIoT、消費級機器人及具身智能領域提供 SoC 芯片及開發套件(如旭日係列芯片、RDK 開發者套件)。

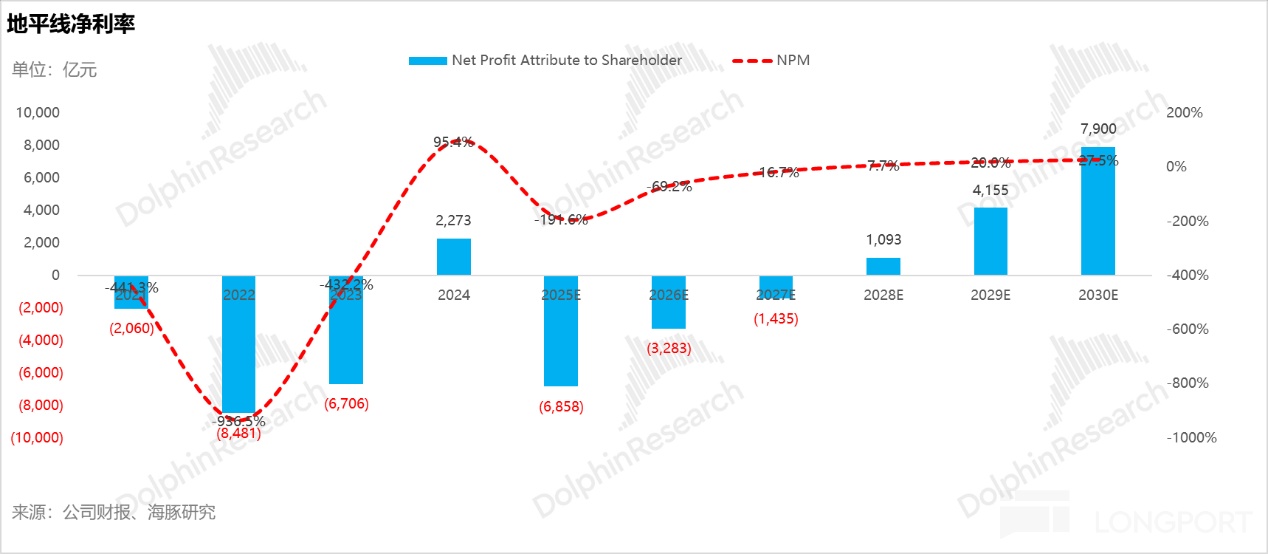

四.、如何看待地平綫的投資價值?

由於高價新品 J6P 尚未入賬,但市場已經給了估值定價,當下核算地平綫時,需要長、短期集合綜合估算。短期看産品,長期靠判斷國産替代空間。

① 短期估值:高 P/S 視角下的高預期

a. 産品解決方案收入:2025 年,假設地平綫維持 2025 年全年出貨量 400 萬套指引不變,預計産品解決方案是收入 17.3 億,同比提升 160%(芯片 ASP 同比提升至 85% 至 423 元)。

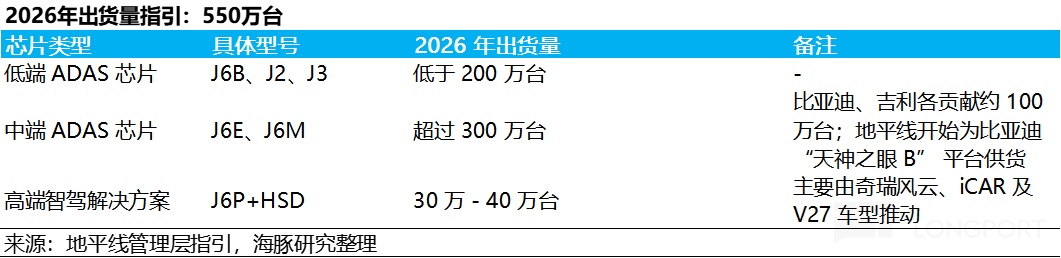

而對於 2026 年全年:管理層指引 2026 年出貨量約為 550 萬台,同比增長 30%:

對於單價端(ASP):管理層將高階 HSD(城市 NOA 算法) 匹配 3 種不同的出貨模式,整體 HSD 出貨為 40 萬台,指引超過一半將由 HSD+J6P 貢獻:

盡管 J6P+HSD 定價約為 700 美元,且 HSD 作為高毛利業務(毛利率預計約 90%),但其對 2026 年芯片單價的拉動相對有限,主要由於:

① 2026 年搭載高階芯片 J6P 的 HSD 方案出貨量預計在 20 萬套左右,僅佔總出貨量(指引約 550 萬套)的 3.6%;也意味著 J6P 在 2026 年仍然沒迎來大規模放量;

② 整體 HSD 出貨量指引 30-40 萬台,也僅佔總出貨量的 5.5%-7.3%,HSD 同樣也尚未放量。

在此結構下,海豚君預計公司芯片平均售價(ASP)將同比提升 16.2% 至 492 美元。基於約 550 萬套的出貨量指引,預計地平綫 2025 年産品解決方案業務收入為 27.1 億元人民幣,同比增長 57%。

b. 授權服務收入

如前述,高度依賴大客戶,而且項目制,未來産品收入才是增長主流。海豚君預計該業務 2025 年全年收入為 17.7 億元,同比增長 7.5%;2026 年收入同比增長 10% 至 19.5 億元。

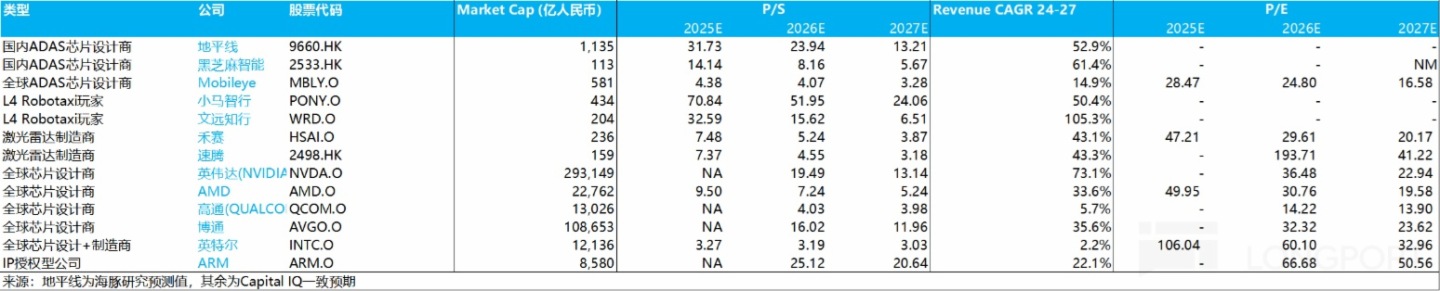

基於此,海豚君預測地平綫 22026 年總收入 47.4 億元,對應地平綫 2026 年 P/S 倍數約為 24 倍。對比同行還在高位(黑芝麻 26 年 P/S 為 8 倍)。

短期可以看出 J6P 量産預期已經打入了不少預期,但 2026 年尚未看到 J6P 被比亞迪、吉利等廠商大批量採用並放量,海豚君認為當前估值水平的安全邊際有限。

② 長期估值:2030 年基準空間不大

長視角來估算,參考手機芯片市場頭部玩家聯發科在第三方市場約 40%-50% 的份額,若大算力芯片推進順利,海豚君做如下估計:

① 中性:

市場份額:預計地平綫在整體市場市佔率約為 31%。假設第三方供應商市場佔總市場的 60%,地平綫在其中佔據 47% 的份額。整體預期海豚君認為屬不悲觀、不樂觀的可能情況。

這樣以 2030 年為穩態年份,對 2030 年利潤以 25 倍 PE, 2030 年估值 1975 億元。以 9.5% 的 WACC 折現至今,對應合理估值約為 1255 億元,較當前股價約有 10% 的上行空間,空間也不誘人。

③ 悲觀:

市場份額:預計地平綫在整體市場市佔率約為 20%。假設第三方供應商市場佔總市場的 40%,地平綫在其中佔據 50% 的份額。

收入預測:對應芯片出貨量 500 萬台,單價 3000 元,産品解決方案收入為 149 億元,總收入為 179 億元。

估值:假設 2030 年淨利率 25%,給予 22 倍 PE,對應 2025 年估值約 625 億元,較當前股價約有 45% 的下行空間。

③ 樂觀:

市場份額:預計地平綫在整體市場市佔率約為 35%。假設第三方供應商市場佔總市場的 70%,地平綫在其中佔據 50% 的份額。

收入預測:對應芯片出貨量 929 萬台,單價 3200 元,産品解決方案收入為 297 億元,總收入為 327 億元。

估值:假設 2030 年淨利率 30%,給予 30 倍 PE,對應 2025 年估值約 1870 億元,較當前股價約有 65% 的上行空間。

小結:短期打滿,長期需要跌下來才有空間

綜上分析,其實可以看出,地平綫是芯片(軟 + 硬)賽道裡的一個 「國産替代」 稀缺資産,且靠著 J6P 高價新品,也有希望看到量價齊升的真正 「英偉達平替」 希望。

只是短期角度,預期已相對飽滿,而長期終局視角來看,在沒有機器人第二曲綫開啓之前,目前估值也是在相對合理的水平,超額收益空間並不高。

但由於本身資産質量相對不錯,海豚君認為,在沒有看到 J6P 大規模放量前,對於地平綫適合的進場點是在悲觀價位下 658 億元(5 港幣上下),對應地平綫 2026 年 P/S 倍數為 14 倍(高於黑芝麻的 8 倍估值)。

内容來源:長橋海豚投研