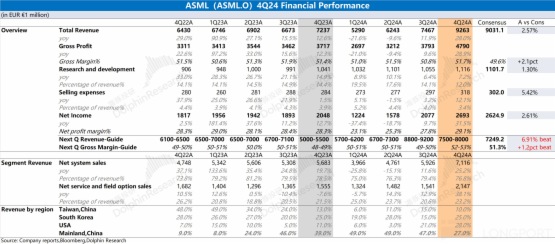

Wolfspeed(WOLF.N)于北京时间 2025 年 1 月 30 日凌晨的美股盘后发布了 2025 财年第二季度财报(截止 2024 年 12 月),要点如下:

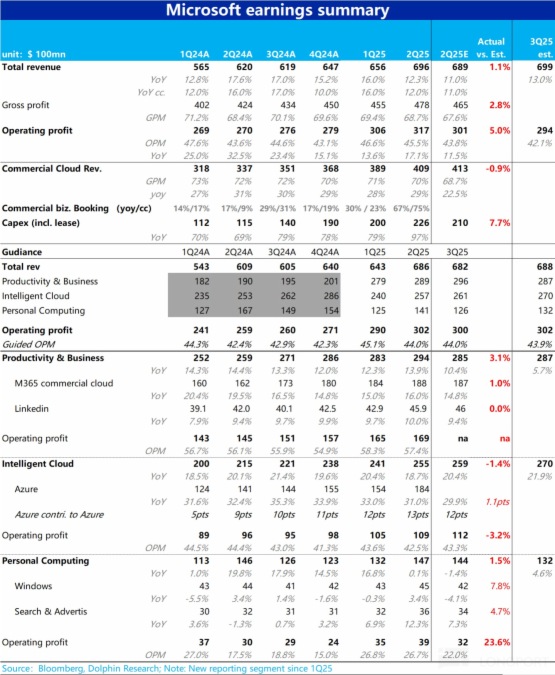

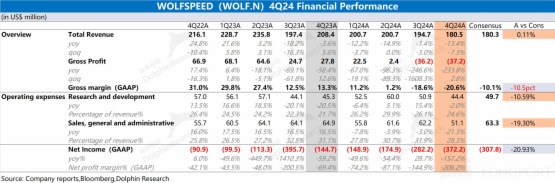

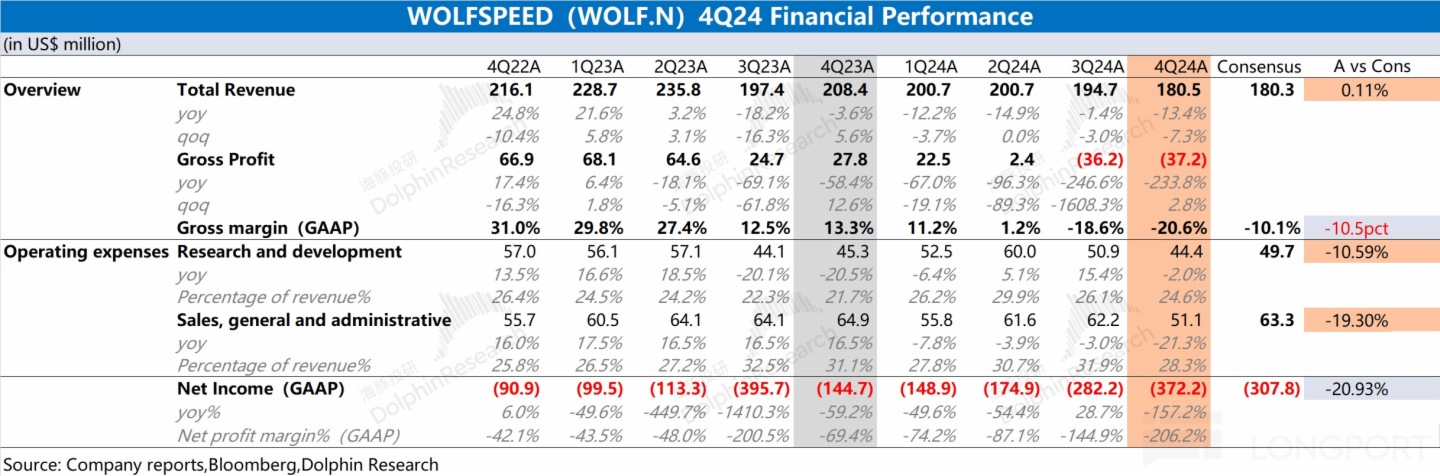

1、核心指标:Wolfspeed 在 2025 财年第二季度(即 24Q4)实现营收 1.81 亿美元,同比下滑 13.4%,基本符合市场预期(1.80 亿美元)。工业及能源终端市场需求疲软的影响及公司产能利用率不足的影响,本季度毛利率继续下滑至-20.8%。

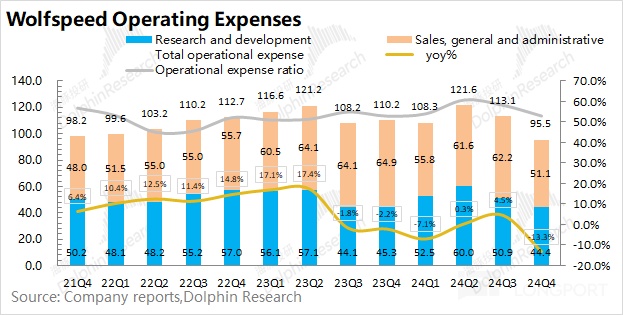

2、经营费用:$Wolfspeed(WOLF.US) 在 2025 财年第二季度(即 24Q4)的经营费用为 0.96 亿美元,同比下滑 13.3%。从上季度开始,公司已经着手裁员、降费的操作。虽然本季度公司的研发费用、销售及管理费用环比均有两位数的下滑,但当前整体经营费用率仍然高达 53%。

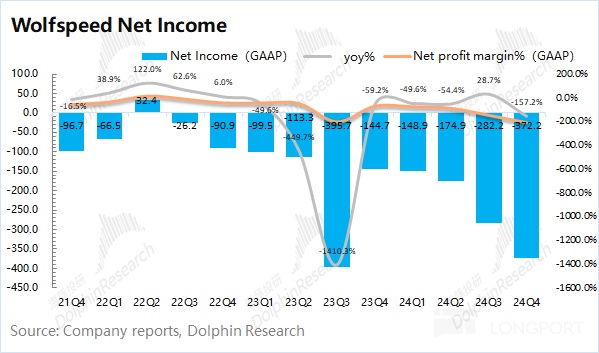

3、净利润:Wolfspeed 在 2025 财年第二季度(即 24Q4)实现净利润(GAAP)为亏损 3.72 亿美元,亏损幅度继续扩大。本季度公司重组相关费用大约为 1.88 亿美元,在剔除该影响后,公司经营面亏损仍然达到 1.84 亿美元。

4、下季度指引:Wolfspeed 对 2025 财年第三季度(即 25Q1)收入指引为 1.7-2 亿美元,区间中枢略低于市场预期(1.93 亿美元)。而公司对净利润(GAAP)净亏损目标为 2.7-2.9 亿美元,剔除 7200 万美元的预期重组费用,区间中枢略低于市场预期(净亏损-1.94 亿美元)。

海豚君整体观点:Wolfspeed 财报整体中规中矩。

公司本季度收入端和毛利率继续低迷,主要是受工业及能源终端市场需求疲软的影响,工厂利用率偏低,进而影响了公司的毛利率表现。公司本季度最终 3.7 亿美元的亏损中,大约有 1.88 亿美元是重组成本带来。而在剔除该影响后,公司经营面利润大约为-1.84 亿美元,也未见明显改善。

正是由于公司部分工厂利用率偏低,公司从上季度着手开始关厂、裁员、降费的操作。虽然短期内会给公司带来一定的成本,但在中长期有望实现经营面的减亏。而在当前业务面未见明显改善的情况下,市场对公司的期待主要在于经营管理方面的优化。

公司总市值从此前近 180 亿美元的高位,已经下滑至 10 亿美元以下。当前市场对公司的预期,已经从 “高成长的弹性” 调整为 “不破产的博弈”。虽然本次财报仍未看到业务面好转的迹象,但本季度的经营费用端环比将近有 2000 万美元的下滑,也能看到公司精简费用的决心。整体来看,Wolfspeed 本次财报不惊不喜,仍然符合公司经营面继续调整的市场预期。

以下是海豚君对 Wolfspeed 的具体数据情况:

一、营收端

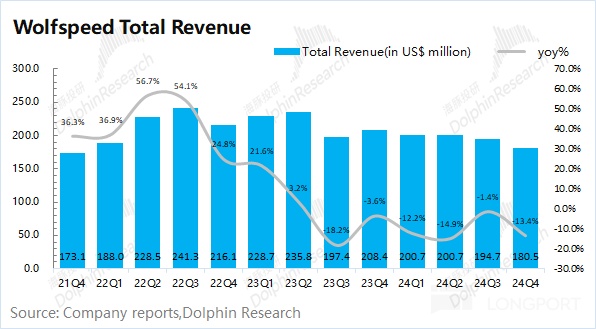

Wolfspeed 在 2025 财年第二季度(即 24Q4)实现营收 1.81 亿美元,同比下滑 13.4%,基本符合市场预期(1.80 亿美元),位于 1.6-2 亿美元的收入目标区间中枢位置。

分产品来看,公司本季度功率器件业务和材料业务环比分别下滑了 6% 和 8%,这主要是受工业及能源终端市场需求疲软的影响。其中公司的莫霍克谷工厂本季度实现营收 5200 万美元。

对于下季度的收入,公司给出了 1.7-2 亿美元的收入指引。从收入指引看,公司当前经营面仍未看到明显的改善,环比保持基本稳定。

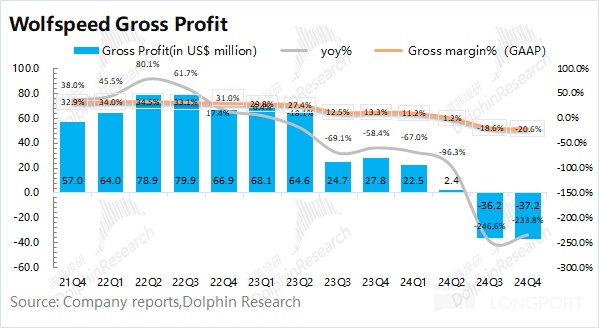

二、毛利端

Wolfspeed 在 2025 财年第二季度(即 24Q4)实现毛利润-0.37 亿美元,同比环比继续下滑。从上季度开始,公司的毛利率已经掉落至负值。本季度公司毛利率再次下滑至-20.6%,低于市场预期(-10.1%)。

在本季度的公司成本项中,大约有 3140 万美元来自于公司的重组相关成本。如果剔除后,公司的毛利率仍为负数。

公司毛利率端的持续下滑,主要是受达勒姆晶圆厂和达勒姆材料业务生产率下降的影响。此外,公司在本季度还进行了一次停机维护,进一步影响了公司的毛利率水平。

整体来看,海豚君认为公司毛利率大幅走低,主要是受下游需求不足影响,从而影响了公司的产能利用率。因而,公司从上季度已经开始着手关闭部分工厂产能,以提升公司的经营效率。

三、经营费用端

Wolfspeed 在 2025 财年第二季度(即 24Q4)的经营费用 0.96 亿美元,同比下滑 13.3%。此前公司在新能源下游等需求赋予的成长性下,市场容忍了公司较高的经营费用率。而今随着公司业务面难见增长,高额的费用率成了公司经营面的负担。

1)研发费用:本季度的费用支出 0.44 亿美元,环比下滑 12.8%。公司作为高科技公司,研发费用费用率长期维持在 20% 以上,具有一定的刚性特征。而随着公司业绩上的持续亏损,公司已经连续两个季度缩减研发规模,以改善公司经营面的状况。

2)销售、一般和管理费用:本季度的费用支出 0.51 亿美元,环比下滑 17.8%。公司在本季度也对销售及管理方面的人员及费用进行精简,销售费用率有所回落至 28.3%。

在公司收入端难见增长,而经营效率的下降直接影响公司毛利率的情况下,公司高额的经营费用成了经营面的负担。虽然公司已经开始降低费用的操作,但当前两项核心费用占比依然高端 50%+,公司的扭亏为盈仍面临很大的压力。

四、净利润

Wolfspeed 在 2025 财年第二季度(即 24Q4)实现净利润(GAAP)为亏损 3.72 亿美元,公司亏损持续扩大。

从 2025 财年开始,公司已经启动部分工厂关闭及整合的计划。而在优化的过程中,公司本季度大约产生了 1.88 亿美元的重组相关成本。在剔除该影响后,公司本季度经营面利润大致为-1.84 亿美元。

在下游需求的影响下,公司部分工厂的产能利用率相对偏低,影响了公司的经营效率。虽然公司在近两个季度已经开始关闭工厂、精简人员,来降低公司经营费用端的压力。

产能关闭及重组的操作,短期会产生较高的相关成本,而中长期有利于公司经营面的减亏。然而进一步的 “扭亏为盈”,仍需要下游需求回暖以及公司业务增长来带动。

对于下季度,公司给出了季度亏损 2.7-2.9 亿美元的利润端预期。由于公司预期下季度的重组相关成本大约为 7200 万美元,则剔除该影响后的经营面亏损仍将在 2 亿美元左右。公司业务面仍未见明显好转,而下季度公司仍将继续进行关厂、裁员、降费的相关操作。

<本篇完>

海豚君关于 Wolfspeed 的相关研究

财报季

2024 年 8 月 22 日财报点评《持续亏损,Wolfspeed 会被卖身吗?》

2023 年 10 月 31 日财报点评《Wolfspeed:电车价格战,碳化硅成了牺牲品?》

2023 年 8 月 17 日电话会《扩产之下,盈利遥遥无期(Wolfspeed FY4Q23 电话会)》

2023 年 8 月 17 日财报点评《Wolfspeed:碳化硅,被撕下了 “高成长” 的外衣》

2023 年 4 月 27 日财报点评《Wolfspeed:再亏上亿,特斯拉击落 SiC 之王》

2023 年 1 月 26 日财报点评《Wolfspeed:功率上的明珠,碳化硅走下神坛?》

2022 年 10 月 27 日财报点评《Wolfspeed:下杀的是短期业绩,还是长期碳化硅信仰?》

深度

2022 年 9 月 23 日《Wolfspeed:碳化硅中的硬通货,太贵是 “原罪”》

2022 年 9 月 15 日《Wolfspeed:特斯拉带火的隐秘 “硬通货”》

直播

2023 年 4 月 27 日《Wolfspeed, Inc. 2023 财年第三季度业绩电话会》

2023 年 1 月 26 日《Wolfspeed, Inc. 2023 财年第二季度业绩电话会》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研