大家好,我是海豚君!

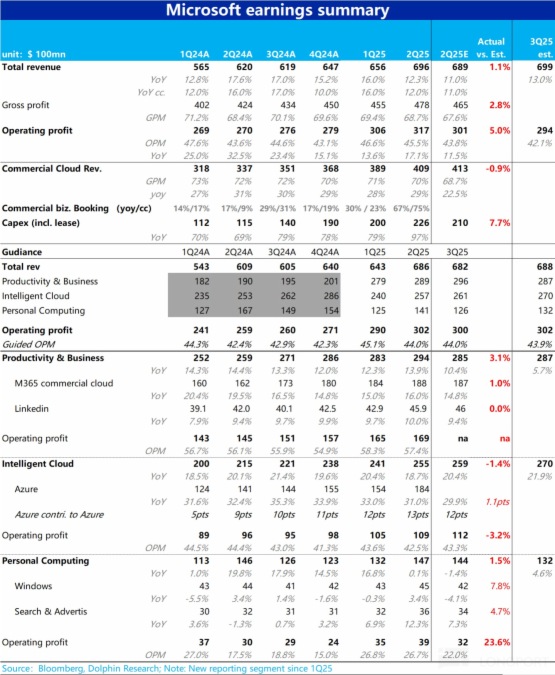

$Meta(META.US) 于美东时间 1 月 29 日盘后发布了 2024 年第四季财报,具体来看核心要点:

1. 指引有争议?没雷,也没糖:站在财年末的窗口,相比于当期业绩,市场一般更关注公司对下一年度的经营规划和业绩指引。甚至一个不错的指引,可以让资金忽略掉当期业绩的 “雷”。因此海豚君先来看指引:

(1)1Q25 收入指引区间在 395~418 亿美元,增速 8%~15%,但这里面有 3 个点的美元高汇率拖累,实际增速是 11%~18%,不变汇率下的收入规模在 405 亿至 430 亿区间。

单看 BBG 的一致预期,妥妥要爆雷。但实际上,市场预期尤其是头部投行、买方预期已经随着广告主的渠道调研情况,有了一些的向下调整。比如部分投行最新预期在 400-410 亿左右。

此外美元走高的汇率影响也不能忽视,尤其是对有着一半以上非北美地区收入的 Meta 来说。而参考投行们对不变汇率下的增速预期,基本也是在 415 亿左右。因此,Meta 的指引虽不是惊喜,但绝无称得上爆雷。

公司这次没有给 2025 年全年的收入指引,海豚君认为,这里可能需要取决于今年管理层对 AI 工具推动变现的节奏。

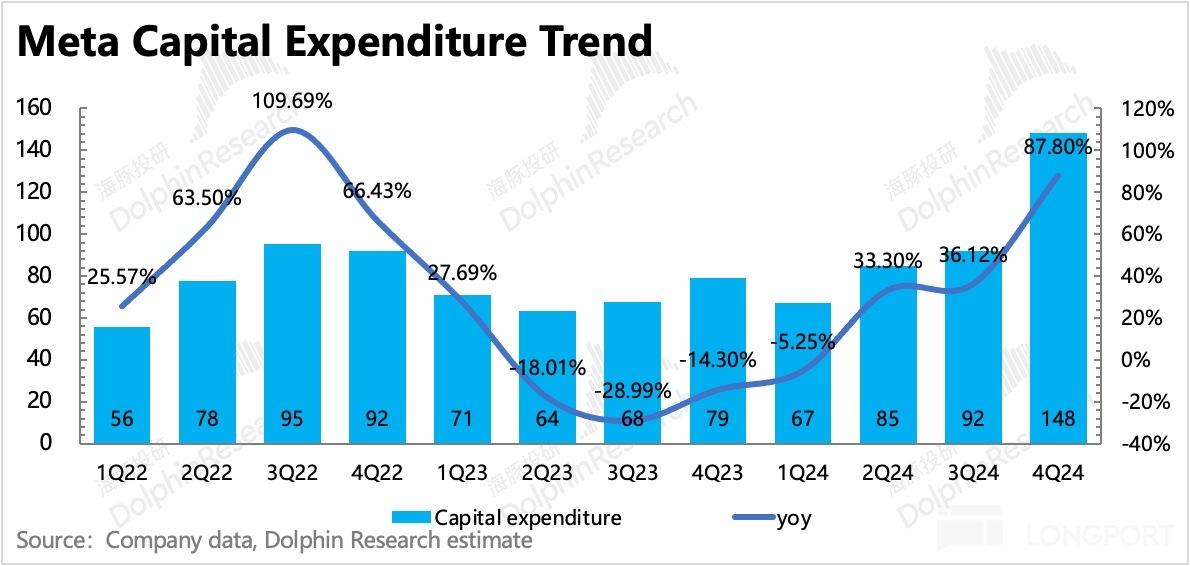

(2)对支出的展望上,管理层指引全年 Opex 在 1140~1190 亿美元,Capex 在 600-650 亿美元。

Capex 前几天扎克伯格刚宣布,因此本身没有预期差。不过在 Capex 上,买卖方实际上是存在比较大的预期差的。卖方预期基本在 600 亿以下,但买方预期是 600-650 亿,和公司指引一样。因此前两天宣布时,才没有被直接解读为利润要大幅度承压的利空。

Opex 指引规模实际上也和市场的最新预期差不多(高于 BBG 一致预期),增长主要来源于前期 AI 基建投入的摊销折旧。值得一提的是,如海豚君上季财报提及的预期:从今年开始,Meta 整体服务器折旧的平均年限开始从 5 年延长至 5.5 年(微软、谷歌等 Mag 7 同行折旧年限是 6 年)。折旧年限的调整给今年 Opex 节省了 29 亿美元的开支。

总体而言,此次市场关注度最高的指引,整体上无惊无喜。虽然全年收入预期没有给,但从 Opex 和 Capex 的增幅来看,如果 AI 上不能带来更多直接性的变现收入,那么今年利润率的提升节奏大概率要停了。

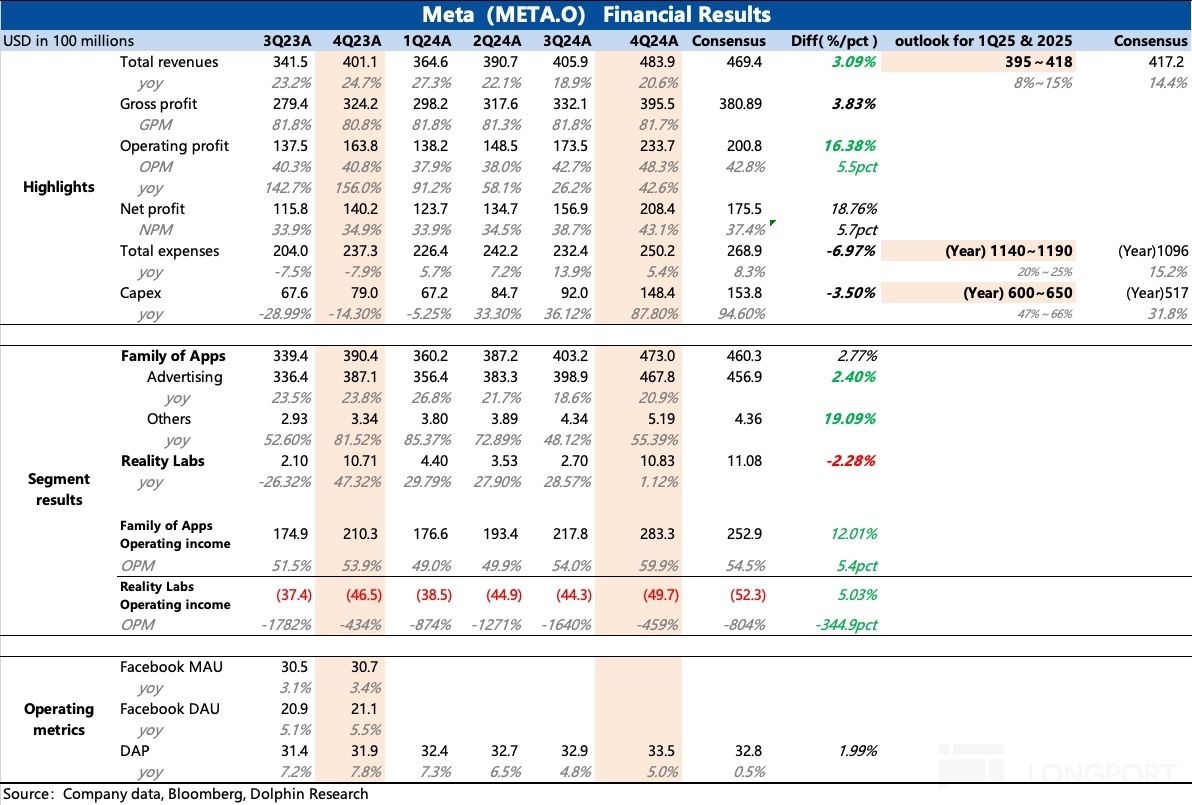

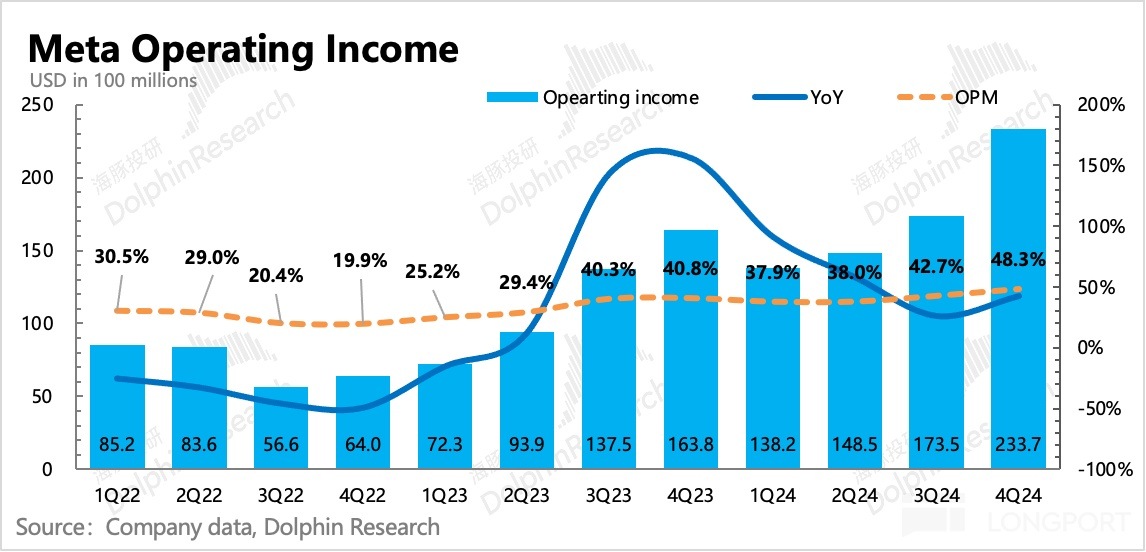

2. 当期亮点?继续提效:四季度当期业绩实际上是超预期的,主要亮点在盈利能力上。

一方面,收入小超预期,主要是四季度渠道调研中,广告主对 Meta 投放一般,只能说基本 inline 的水平。而面对医疗广告的投放监管压力,四季度 Meta 也在平台内部进行了调整,因此医疗保健广告的规模相比去年要受到一些影响,并且会延续到 2025 年全年。

因此 1 月初以来,市场对 Meta 的 Q4 以及 2025 年广告都有了一些向下调整,相比上季度,整体预期是有一些平淡的。

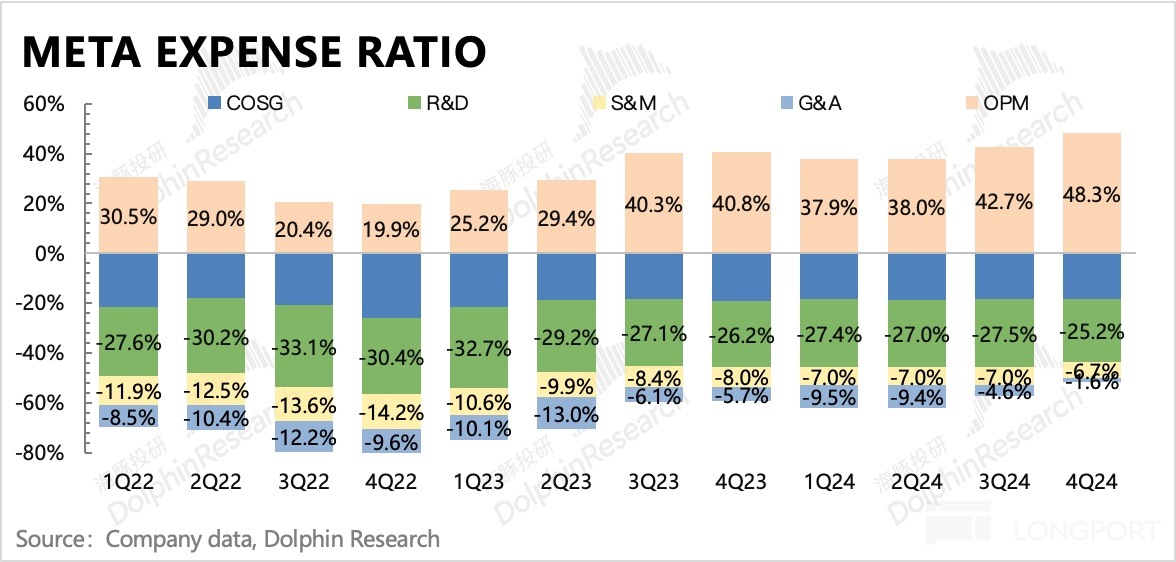

另一方面,Meta 仍然在控制费用。环比上季度来看,如果剔除法务费用计回的影响,Q4 经营费用合计增长了 10%,除了研发费用相对较高外,管理、销售费用都几乎与去年同期持平。最终经营利润率环比提升了 6pct,其中 3pct 来自法务费用计回。

3. 广告增长未见压力?该来还会来:四季度广告增长近 21%,无视更高的基数,依然在飙速。但市场明显是做好了向下放缓的打算的,甚至在渠道调研结果和医疗广告的监管政策影响下,预期会更平淡一些。

海豚君认为,这里的预期差可能源自于中小商家的表现。投行们的渠道调研一般是选择中大型的广告代理进行调研,但 Meta 这一轮 AI 在广告上的应用,除了提高内容推荐的精准度,缓解 IDFA 的影响外,还体现于给商家提供了更多的营销工具,将广告方案制作、活动策划、投放买量等环节尽可能的做到自动化、智能化。

比如公司提及,目前已经有 400 多万的广告主至少用了一个 AI 营销工具。显然,这里面应该是中小商家居多。

那么 Meta 后续收入增速会 “回归” 到放缓通道中吗?海豚君仍然认为概率较大,除了高基数和汇率的影响,更核心的问题可能在用户流量上:

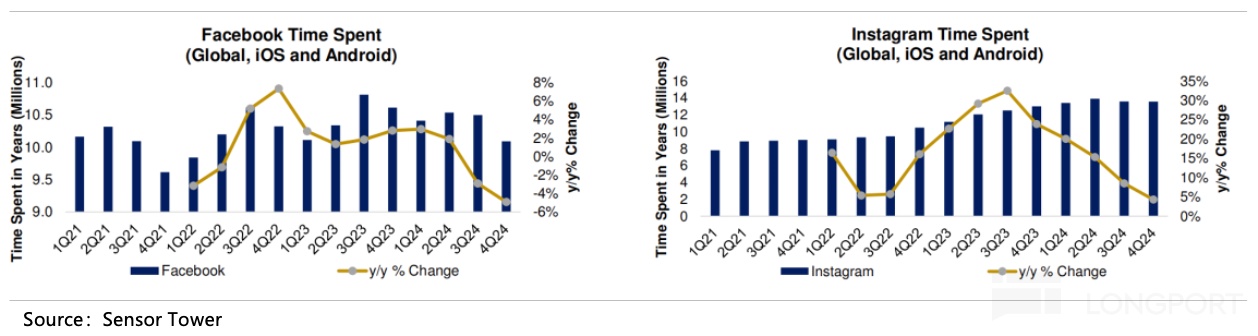

Facebook 和 Instagram 两大主要变现的平台,用户粘性在过去两年的一路拉升下,自三季度起已经明显放缓,甚至 FB 的时长已经连续两个季度负增长。

而原本 TikTok 禁用带来的潜在利好,也因为特朗普的插手开始变得扑朔迷离起来,至少目前来看 TikTok 安全留下的可能性不低。

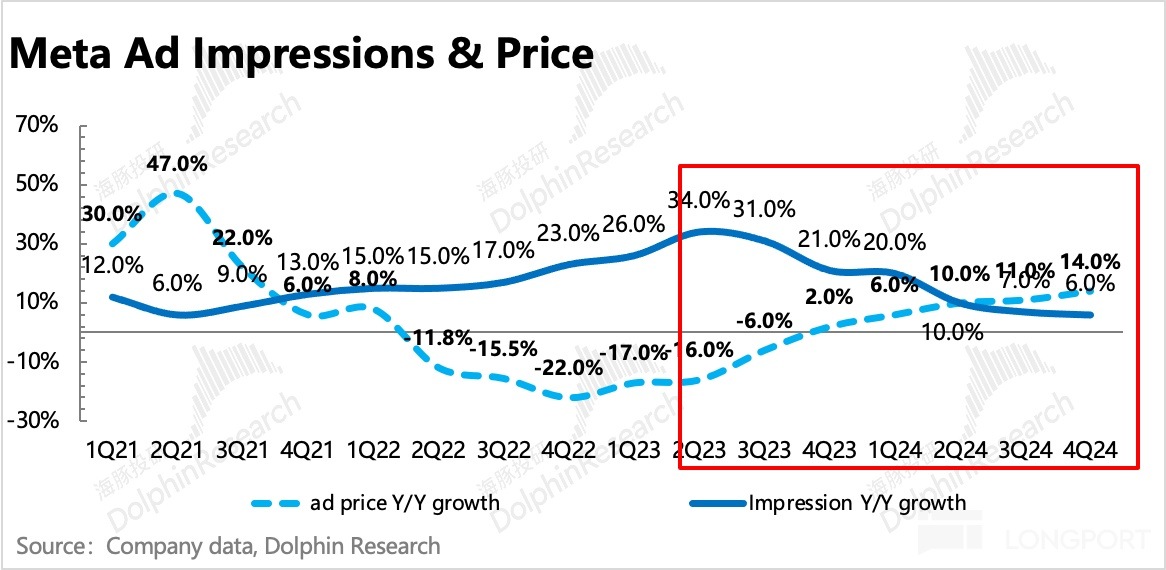

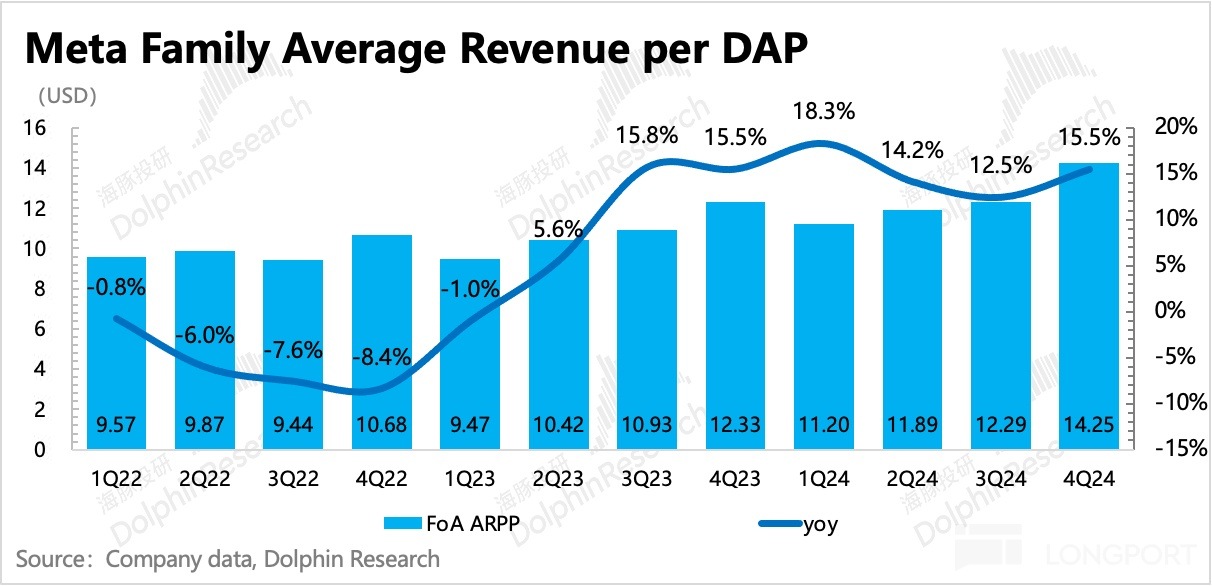

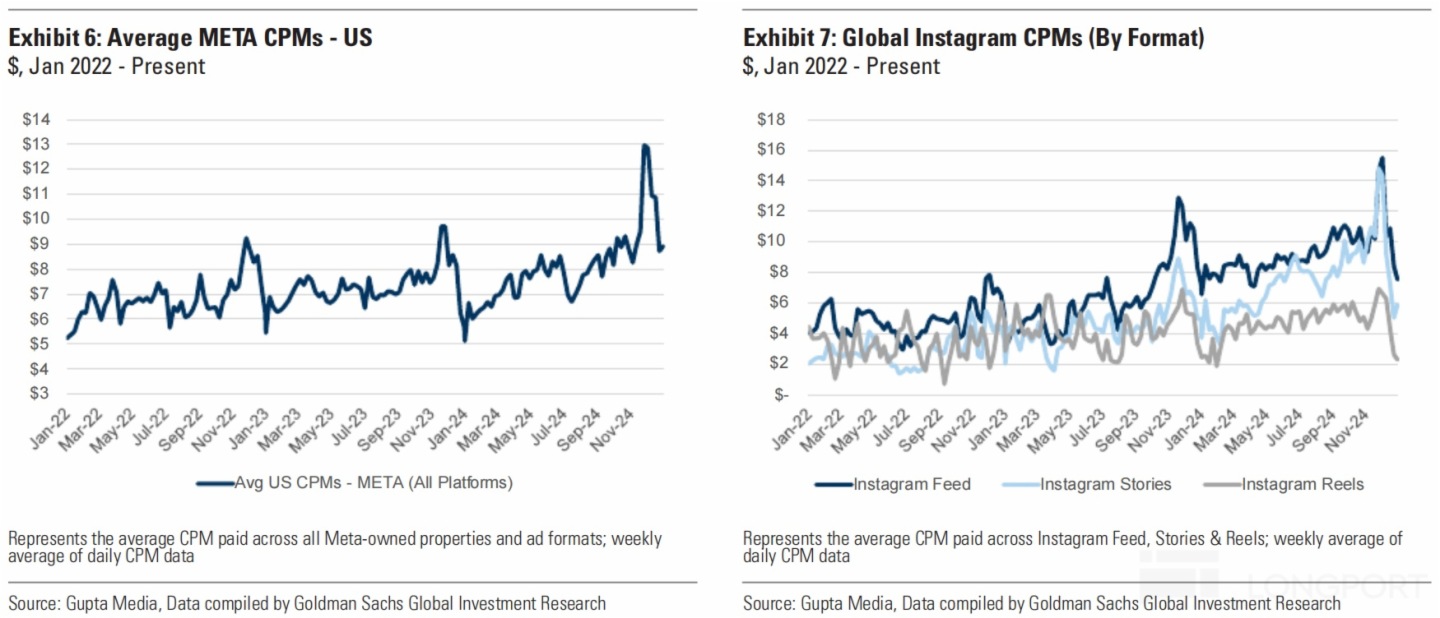

从广告的量价关系也能看出些问题,从 2Q24 开始,已经连续三个季度,广告收入主要靠 CPM 驱动增长,体现了当下美国经济强劲和 Meta 的相对竞争优势(包括 AI 工具的渗透使用)。

而曝光量似乎越来越涨不动了,这其中虽然有公司主动调节的因素,但也不排除,现有平台的广告加载率太高了,已经变相影响到了用户体验。Q4 或因为 TikTok 禁期临近风险加大,但购物季的需求高,因此一些广告主可能出现了平台间的营销预算移动,这里面是否也带来了 Meta 部分临时性的增量?

当然 Meta 也可以通过继续放开 Message、Threads、Marketplace 等产品的广告库存来补上供给,但总体而言,海豚君还是更倾向于广告收入将在今年存在放缓趋势。

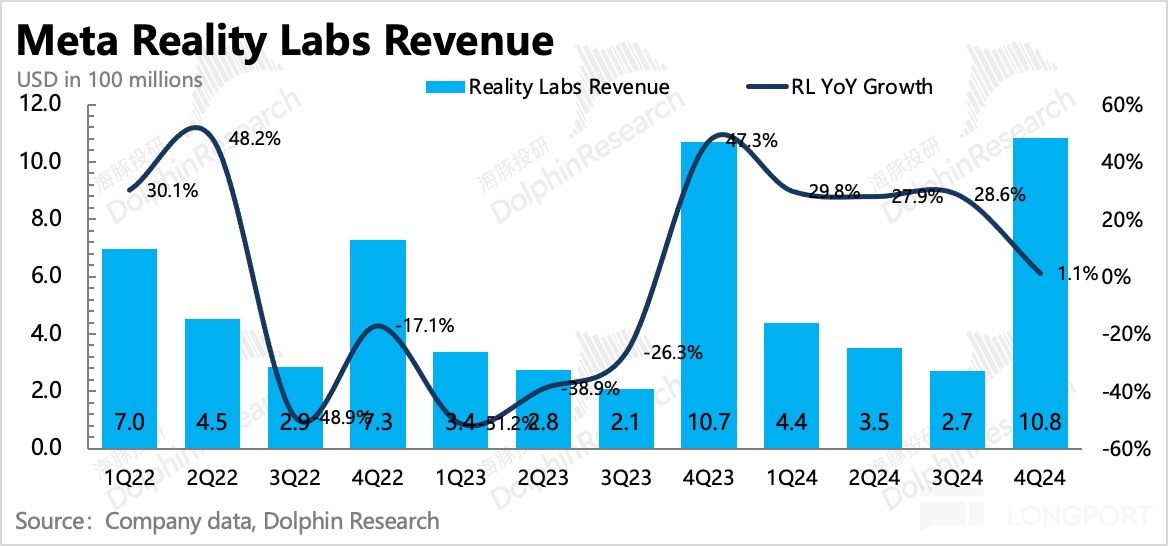

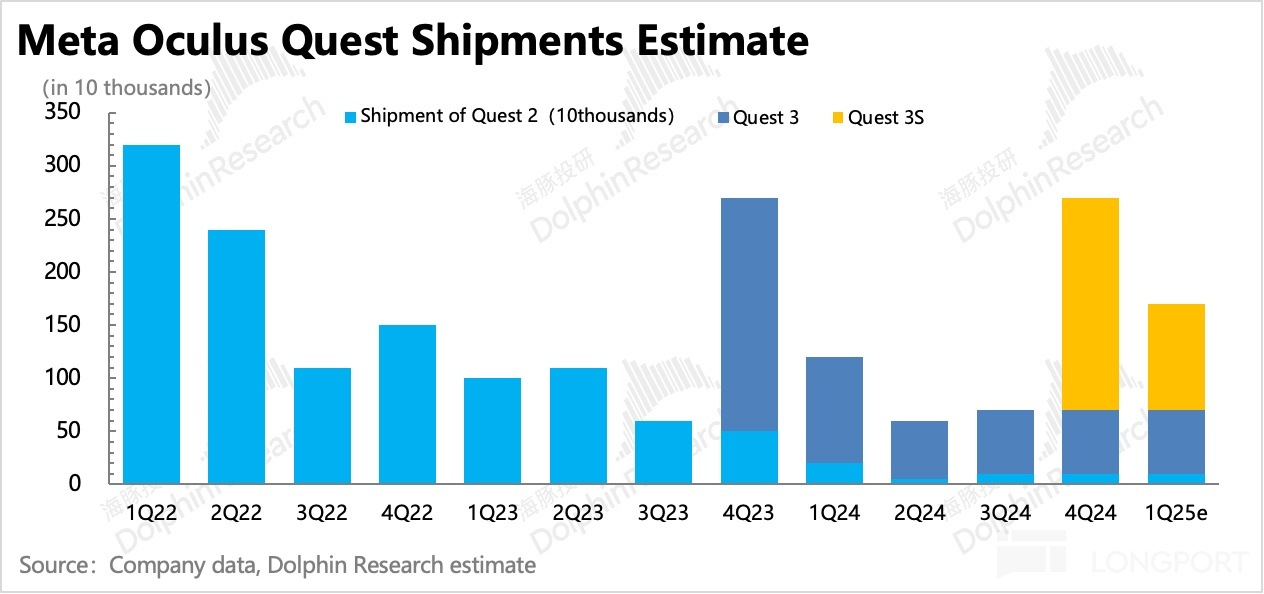

4. 新品 + 购物季,但 VR 表现 “很一般”:VR 相关的 Reality labs 四季度收入 10.8 亿,同比仅增长 1%。实际上 9 月底刚发了新品 Quest 3S,一个性价比更高的 Quest 3,但似乎并未引起太多亮眼的表现,比如刺激到增量用户的需求。更多的是总需求未变下,新旧产品此消彼长的结果。

5. 现金使用与股东回报:四季度末 Meta 账上现金 + 短期投资合计 778 亿美元,扣掉长期借款也还有 490 亿的净现金,环比上季度增加 70 亿。本季度自由现金流 131 亿,派息 12.7 亿,2024 年的股东回报(回购 298 亿 + 分红 51 亿),合计收益率为 2%。

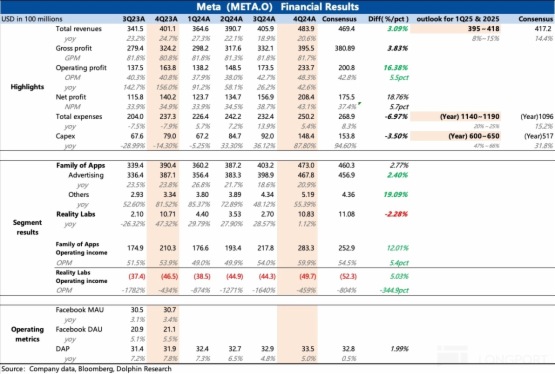

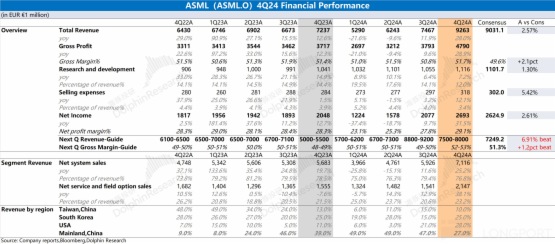

6. 业绩指标一览

海豚君观点

总体而言,Q4 财报是一个无惊无喜的成绩,虽然这次业绩后的市场反应(先跌后涨)与指引争议不无关系。但海豚君认为,指引和预期的博弈主要是带来短期的股价波动,这需要高频数据和更严密的跟踪,对普通投资者而言难度不小。而从中期角度,也就是更偏向基本面拐点的定性逻辑,以及长期角度,则可以说是资金的信仰逻辑。因此,我们也更建议,从中长期角度做一些相对确定性的判断。

Meta 已经吃了两年 AI 提效广告(ROAS)的甜头,包括弥补 IDFA 对广告追踪效果的影响、帮助 Reels 加速做好内容推荐等等。但随着 Q4 核心平台 Instagram 的用户时长增幅逐步接近走平,甚至单用户的时长走负,说明 AI 对存量平台的广告提效,也在慢慢接近尾声。

而特朗普对 TikTok 的 “续命” 让 Meta 又掉了几乎快到嘴的肉(投行预测,如果 TikTok 时长的 10% 被 Meta 拿走,那么预计会对 EPS 提高近 2%),种种迹象表明,TikTok 活下来的希望并不小。

因此,市场对 2025 年 Meta 的增长期待,除了放开新的广告库存外(Threads、Marketplace 等),也开始瞄准了 Meta AI 等 AI 工具的直接变现。目前从 ToB 角度,已有 400 多万广告主接触使用了 Meta 的 Gen-AI 工具。ToC 角度,公司透露暂时不会直接收费变现。截至年初,Meta AI 的月活跃用户已经达到了 7 亿,而今年的目标是 10 亿。也就是说,在 Meta AI 上,2025 年还是一个高投入 + 少产出的产品。

除此之外,市场对利润端的讨论更多。20% 以上增速的运营支出、50% 以上增速的资本开支无疑会对 2025 年的经营利润和现金流产生压力,因此如何高效投资,将钱砸到对(中长期)收入增长最有利的地方,以及管理层如何通过有效的内部组织管理,尽可能的提高人效、缓解高投入的压力,都是市场最关心的地方。前几天 2025 年 Capex 指引公布时,扎克伯格简单提及了几个投入方向(Meta AI、Llama 4.0、AI 工程师等),但更多细节应该会在这次财报会议上进行讨论。

估值角度,当下市场对 Meta 主要围绕在未来一年业绩预期下 25x P/E 的估值线交易,虽然没有明显的泡沫,但不可否认,乐观情绪偏多。

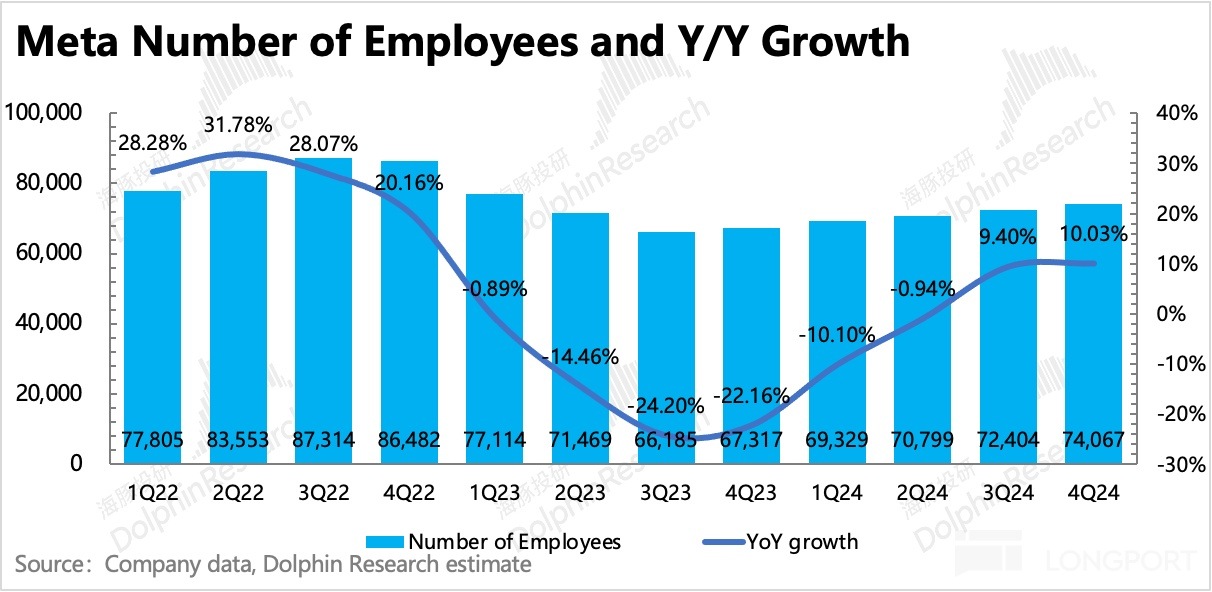

年初 Meta 宣布裁员 5%,2025 年也将对服务器折旧年限进行延长。但增幅 20% 以上的 Opex 指引表明,一年左右的中期视角,Meta 在边际上可能仍然避免不了收入放缓、支出增加下,盈利增长承压的趋势。尤其是上半年还会受到高美元汇率的对增长的拖累。

长期视角,海豚君则偏积极一些。近一周因为 Deepseek 算力减负问题,美科技股遭到重击。对 Meta 而言,走性价比风的 Deepseek 让同为开源大模型的 Llama 的高投入对比起来异常尴尬。不过正由于 Llama 是开源的,那么对于新技术方案的接受度和迭代速度也会更快。而拥有独家用户数据、垄断性的用户社交场景的 Meta,在保持强大流量入口壁垒的情况下,减负算力的训练方案有望给 Meta 带来更高效的产出。

以下为详细解读

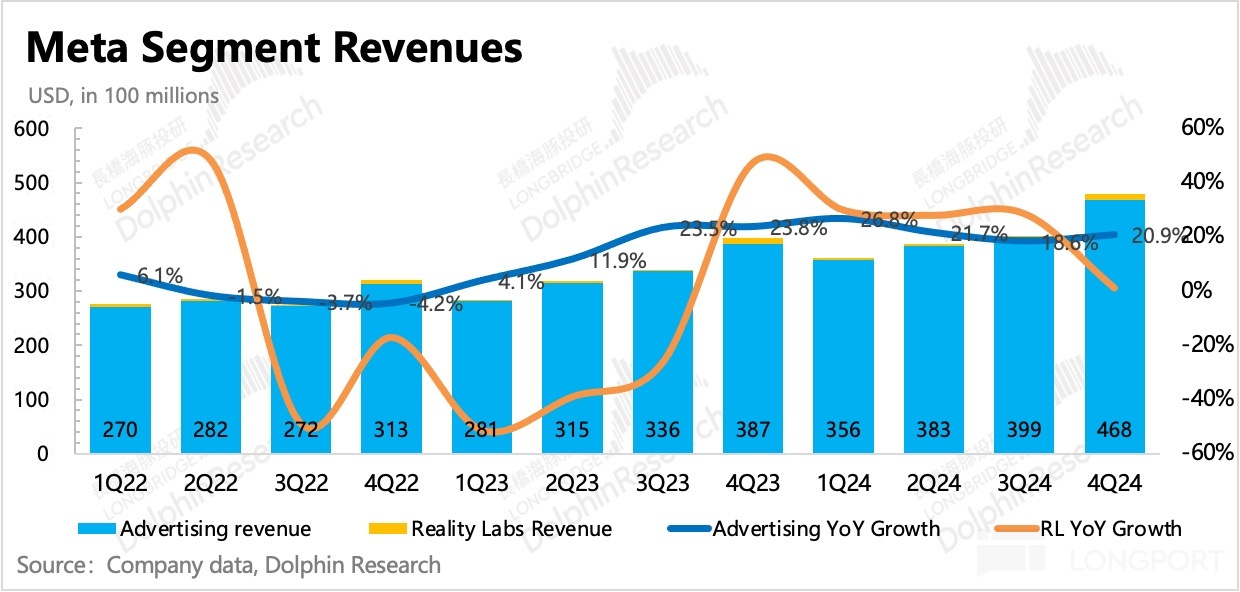

一、广告再次超预期

四季度 Meta 营收 484 亿,同比增长 21%,虽然四季度的基数更高,但 Meta 反而略有加速了。主要超预期的还是占比 98% 的广告业务,VR 在新品 + 购物季双重利好下,表现也只能说一般。

进入 2025 年,公司对 Q1 收入指引:

Meta 管理层预计 1Q25 总营收 395~418 亿区间,对应变动为同比增长 8%~15%,剔除掉汇率影响,增速为 11%~18% 区间,中位数 15% 符合增速自然放缓趋势。

当然,如果 Meta 此次指引继续按照以往保守低调的风格,那么隐含下季度的收入展望有望紧贴指引上限或者直接超预期达到 15% 以上(FX18% 以上),那这个增长表现则是相当不错的。

具体分业务来看:

1. 广告业务:继续主要靠单价增长驱动

对于广告业务,海豚君一贯倾向于拆分当期量、价的增速变动趋势,便于更好的理解当下的宏观环境、竞争等问题。

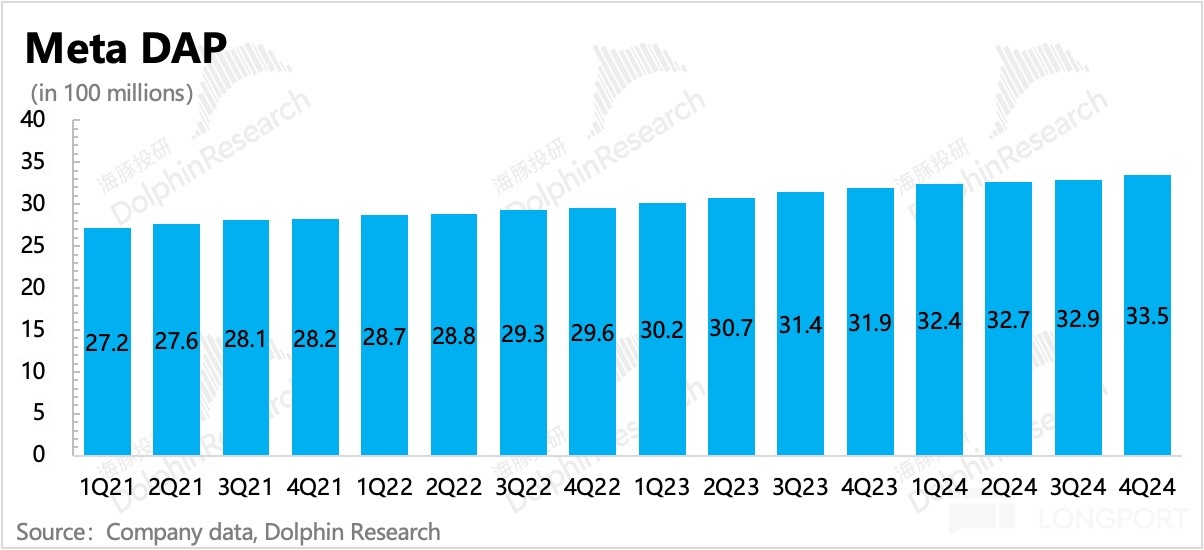

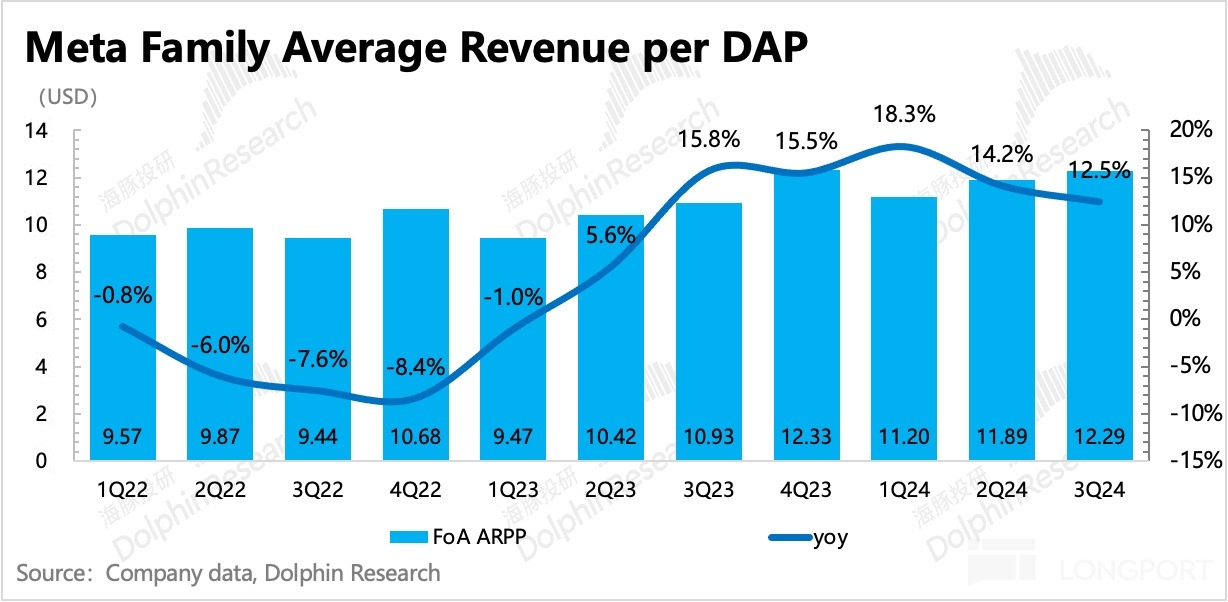

(1)四季度广告展示量增速继续放缓到 6%,但用户规模还在扩大(生态系总日活 DAP 同比增长 5%),这样测算下来平均单个用户展示量仅小幅增长 0.9%。这其中虽然有公司主动调节的因素,但也不排除,现有平台的广告加载率太高了,已经变相影响到了用户体验。

由于从 2024 年 Q1 开始就不再披露 Facebook 主站以及生态系月活的情况,因为海豚君主要参考第三方平台(Sensor Tower)跟踪的用户时长数据来看趋势:

下图现实,IG 的用户时长还在勉强保持正增长,FB 已经连续两个季度转负。

(2)四季度广告单价同比增长 14%,环比上季度加速。海豚君认为,Meta 之所以还能在 CPM 已经非常高的情况下,广告平均单价还能继续增长。

主要原因是:

这里面除了有CPM 维持高报价(宏观环境稳定,数字广告正常增长,其中 CPG 广告主迫于经营压力,有意将更多的预算转向高 ROI 的社媒等,Meta 竞争力稳固)、Reels 填充率提升且随着竞争力提高,Reels 的 CPM 同步提高外,可能还包含了商家使用广告 AI 工具带来的增量。

2. VR:新品 + 购物季,还是不够支棱

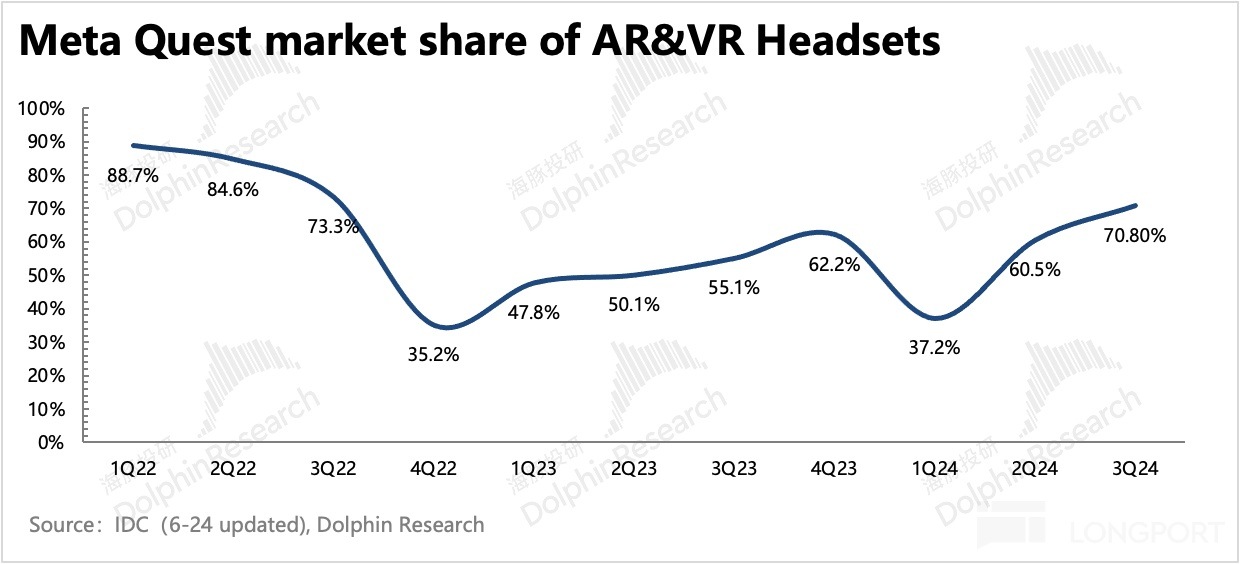

VR 相关的 Reality labs 四季度收入 10.8 亿,同比仅增长 1%。实际上 9 月底刚发了新品 Quest 3S,一个性价比更高的 Quest 3,但似乎并未引起太多亮眼的表现,比如刺激到增量用户的需求。更多的是总需求未变下,新旧产品此消彼长的结果。

但 Quest 的尴尬并非自身原因,放到行业中,Quest 系列仍然是绝对的龙头,并且在新品的拉动下,市占率还在提升,而是整体行业需求太萎靡了。而下季度没新品,纵然有 3S 的热度延续,但总归是要回落到淡季表现上的。(以下 Quest 系列的销量数据为海豚君拆分计算的预测值,并不准确,仅用作观察趋势)

二、盈利承压能避开吗?

四季度在经营开支上,虽然增幅有所加速,仍然并未对利润带来太多拖累,也就是说,Meta 仍然在控制费用。环比上季度来看,如果剔除法务费用计回的影响,Q4 经营费用合计增长了 10%,除了研发费用相对较高外,管理、销售费用都几乎与去年同期持平。

最终经营利润率环比提升了 6pct,其中 3pct 来自法务费用计回。

四季度资本开支达到 148 亿,全年 392 亿,符合之前指引的区间 380-400 亿范围内。但 2025 年,Meta 要进一步大幅增加投入,资本开支同比增长 47%~66%。虽然在市场资金的预期之内,但无疑会增加运营端的控费压力。

和上季度一样,短期看,Q4 经营利润率提升 3 个点(不含法务费用计回),和资本开支(增长 88%)的一正一反变化,仍然是源于成本确认窗口延迟、传统部门降本增效来实现,比如年初宣布的裁员 5%、延长服务器折旧年限。

5% 的员工优化,显然是面对的传统广告部门和运营管理部门来说。对 AI 相关的技术人才,扎克伯格仍然是求贤若渴。因此整体员工成本上,可能并不会将裁员的影响完全体现出来,甚至可能因为 AI 技术人才薪酬显著得高,对员工成本仍然有不小的拉动。

而延长折旧年限,也是上季度海豚君在点评中提到的一个预期,毕竟和微软、谷歌等 Mag 7 同行相比,Meta 的服务器折旧年限自 2022 年之后还未进行新一轮的延长。这次公司宣布,从今年开始,Meta 整体服务器折旧的平均年限开始从 5 年延长至 5.5 年(折旧年限是 6 年)。折旧年限的调整给今年 Opex 节省了 29 亿美元的开支。

但尽管有上述内部优化的操作,公司预计 2025 年 Opex 还是要增加 20%-25%,增长主要来源于前期 AI 基建投入的摊销折旧以及新引入的技术人才的薪酬福利,包括股权激励等。

当然以上增量费用主要体现在研发支出上,但为了稳定整体支出在 20% 左右,对应的是其他费用需要继续保持严格克制:

a. 剔除法务费用计回,管理费用持平

四季度管理费用同比下滑 67%,但主要是有一笔 15.5 亿的法务费用前期多计了现在退回。但加回来之后,管理费用也是持平不增长状态。

b.销售费用略微增长

四季度销售费用增速略微回升至 0.4%,这个可能与 Quest 3S 新品发布的一些营销推广支出有关。整体上仍然是非常克制的。

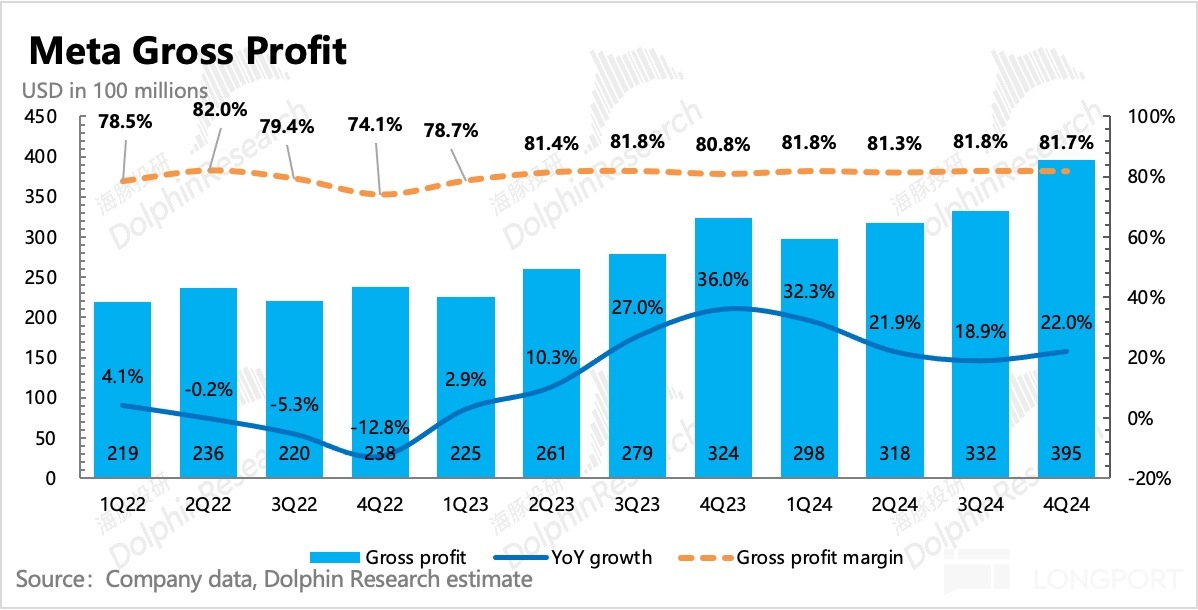

c.毛利率保持稳定

四季度毛利率现在基本保持稳定在 81.7%,AI 成本大部分体现在研发费用上,因此后续毛利率有望继续保持区间稳定。

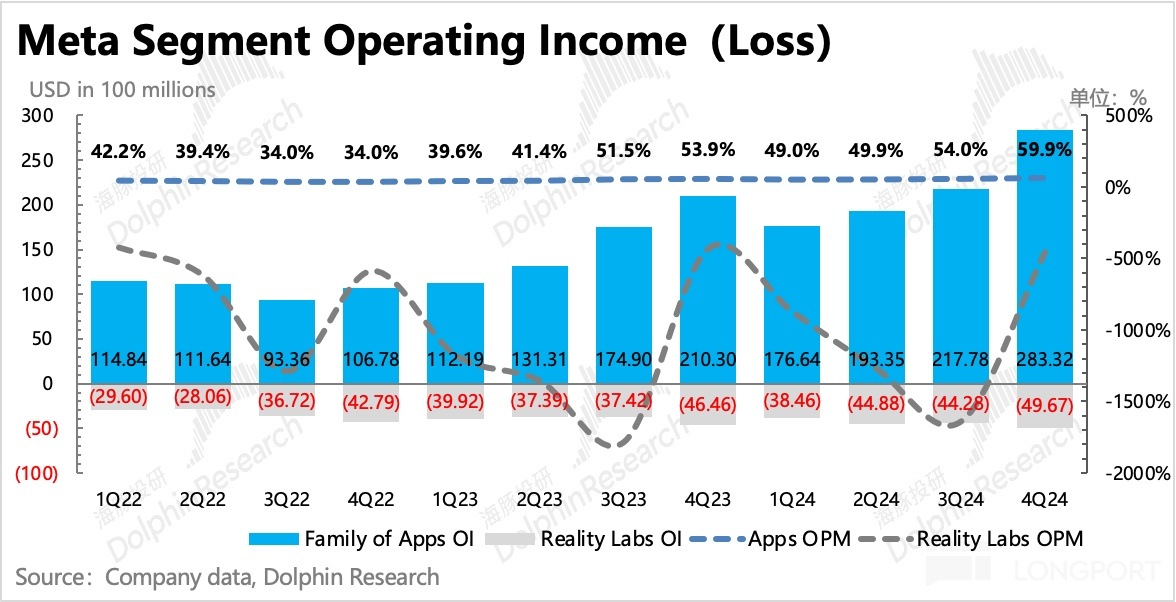

最终四季度 Meta 经营利润率 48%(剔法务费用营销为 45%),按照广告、VR 两大业务细分来看,利润率提升还是主要靠广告。一如公司管理的预期,VR 的亏损同比仍有所扩大,要显著减亏,还需要更多的大单品爆卖。

但一如海豚君去年以来的预期,短期 VR 缺乏足够的内容生态,拉硬件只能靠打性价比。或许换个思路,AI 眼镜或者 XR+AI 的结合等硬件新品类有望成为新的增长动力。

<此处结束>

海豚投研「Meta」部分历史文章:

财报季(近一年)

2024 年 10 月 31 日电话会《Meta: Q4 Capex 的飙升有季节性扰动(3Q24 纪要)》

2024 年 10 月 31 日财报点评《Meta:彻底成 “AI 狂徒”,高成长能架得住高投入吗?》

2024 年 8 月 1 日电话会《Meta:Q3 广告高增长靠什么?(2Q24 纪要)》

2024 年 8 月 1 日财报点评《Mag 7 雷声滚滚,“清流” Meta 真能挺得住?》

2024 年 4 月 25 日电话会《Meta:计划多年投资 AI,不会过多关心短期能否盈利(1Q24 业绩电话会纪要)》

2024 年 4 月 25 日财报点评《Meta:暴跌梦魇又来?惊吓大于惊悚》

2024 年 2 月 2 日电话会《Meta:广告稳定强势,保持持续投入,力争做下一代计算平台(4Q23 电话会纪要)》

2024 年 2 月 2 日财报点评《“狂飙” Meta:中国出海爆棚,小扎豪气 “送大礼”》

2023 年 10 月 26 日电话会《Meta:中国广告主的投放贡献比较多(3Q23 业绩电话会纪要)》

2023 年 10 月 26 日财报点评《Meta:广告强势归来,为何市场不买账?》

2023 年 7 月 27 日电话会《Meta:专注 AI 赋能,而不是单独商业化(2Q23 业绩电话会纪要)》

2023 年 7 月 27 日财报点评《TikTok 失势,Meta 彻底重生》

2023 年 4 月 27 日电话会《“效率年” 执行成果不错,Reels 大展拳脚(Meta 1Q23 电话会纪要)》

2023 年 4 月 27 日财报点评《Meta:渡劫完毕,满血复活》

2023 年 2 月 2 日电话会《满嘴不离 “效率”,小扎已学 “乖”(Meta 4Q22 业绩电话会纪要)》

2023 年 2 月 2 日财报点评《利好叠 Buff,Meta 华丽转身?》

2022 年 10 月 27 日电话会《被质疑 “围攻” 下,小扎仍坚持押注元宇宙(Meta 3Q22 电话会纪要)》

2022 年 10 月 27 日财报点评《头铁的 Meta,失血惨烈下依旧豪赌 “元宇宙”》

2022 年 7 月 28 日电话会《宏观、苹果 ATT、竞争多个逆风,管理层的短期展望很保守(Meta 电话会)》

2022 年 7 月 28 日财报点评《没有 “Google 式” 的预期反转,Meta 颓态难掩》

2022 年 4 月 28 日电话会《为应对竞争,不着急推进 Reels 商业化(Meta 电话会纪要)》

2022 年 4 月 28 日财报点评《暴涨改信仰?Meta 拐点还未到》

2022 年 2 月 3 日电话会《能否期待 Reels 像 3 年前的 Stories 再次激活 Meta 用户增长?(电话会纪要)》

2022 年 2 月 3 日财报点评《雷上加雷,改名 Meta 后 Facebook 变身 “衰神”》

深度

2023 年 12 月 8 日《Meta 与中概出海的 “爱恨情仇”:TikTok 踢馆,Temu 送宝》

2023 年 6 月 27 日《TikTok 跌倒,Meta 吃饱》

2023 年 2 月 21 日《美股广告:TikTok 之后,ChatGPT 要掀起新 “革命”?》

2022 年 7 月 1 日《TikTok 要教 “大哥们” 做事,Google、Meta 要变天》

2022 年 2 月 17 日《互联网广告综述——Meta:战斗力低下是原罪》

2021 年 9 月 24 日《苹果拔刀,第一个 “见血” 的巨头是 Facebook?》

2021 年 8 月 6 日《Facebook:深挖全球头号网民收割机的 “生意含金量”》

2021 年 11 月 23 日《Facebook:重金转身 “Meta”,双压之后拐点不远》

本文的风险披露与声明:海豚投研免责声明及一般披露

内容来源:长桥海豚投研