AMD(AMD.O)於北京時間 2025 年 2 月 5 日上午的美股盤後發佈了 2024 年第四季度財報(截止 2024 年 12 月),要點如下:

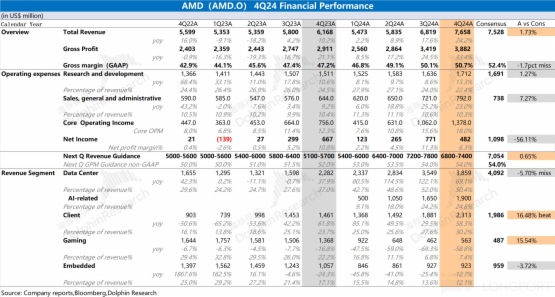

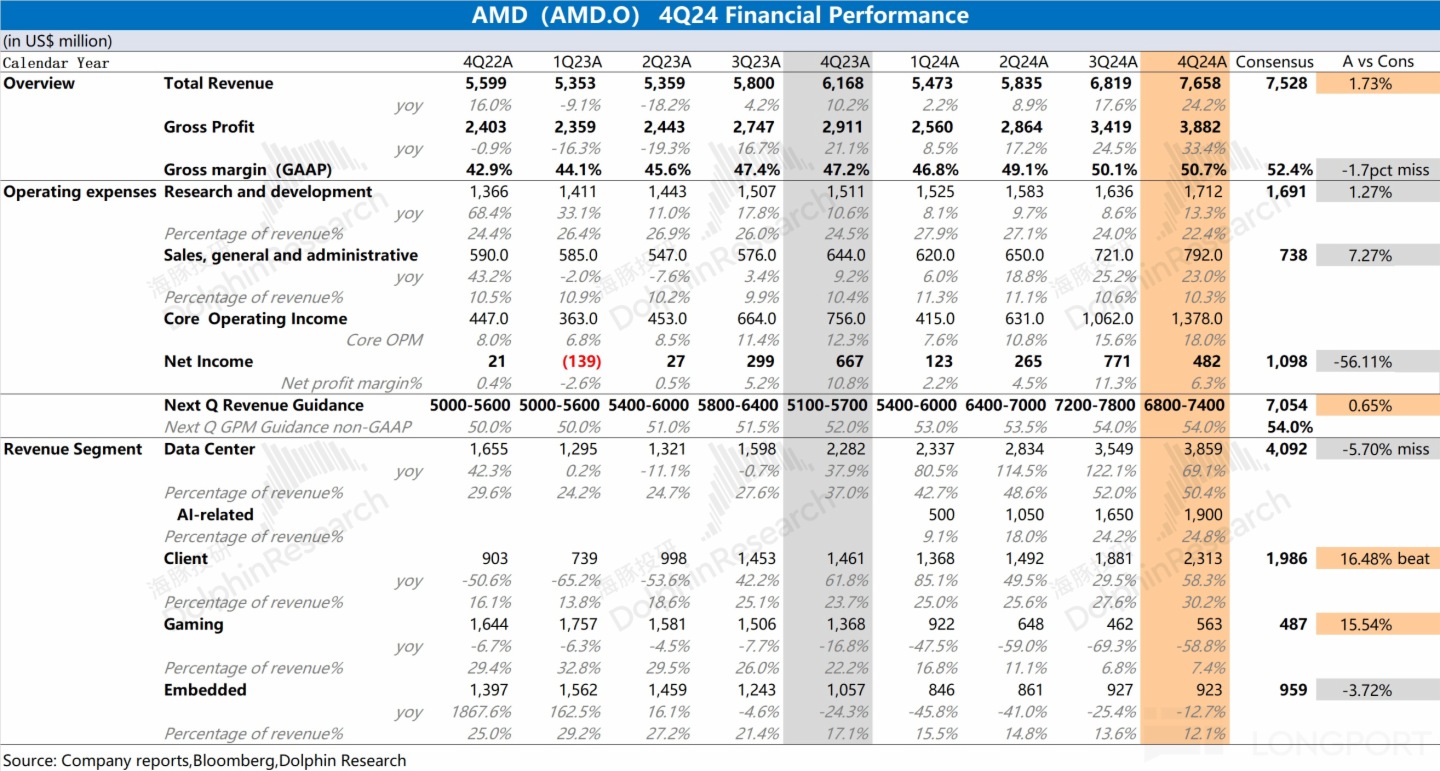

1、整體業績:核心經營利潤,繼續提升。AMD 在 2024 年第四季度實現營收 76.58 億美元,同比增長 24.2%,基本符合市場預期(75.28 億美元)。季度收入增長,主要來自於客戶端業務和數據中心業務的帶動。AMD 在 2024 年第四季度實現淨利潤 4.82 億美元,主要受收購費用及稅項費用的影響。從經營性角度看,公司本季度經營性淨利潤 13.78 億美元,核心經營利潤率提升至 18%。

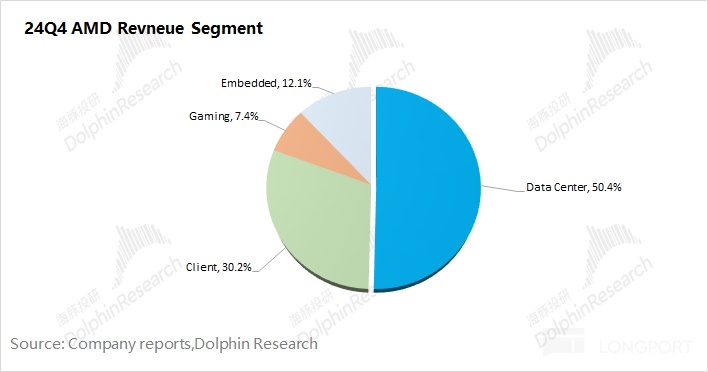

2、各業務細分:客戶端業務搶份額,數據中心現隱憂。$AMD(AMD.US) 在數據中心和客戶端業務增長的帶動下,兩項業務收入合計佔比達到 8 成。

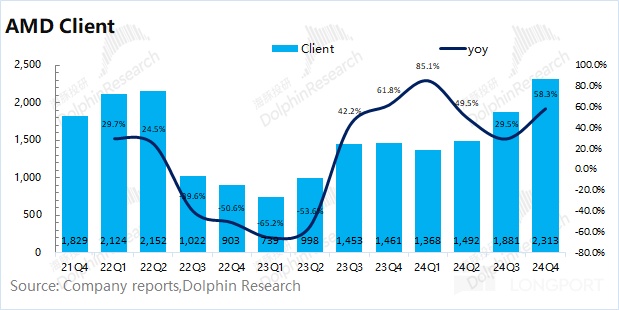

1)客戶端業務搶份額:本季度收入增長至 23.13 億美元,同比增長 58.3%。在 PC 市場緩慢復蘇的情況下,公司客戶端業務實現高增長,主要得益於公司在 PC 市場份額的提升;

2)數據中心現隱憂:本季度收入為 38.59 億美元,環比增長 8.7%。數據中心業務增長,主要是因為公司相關産品(GPU 及 CPU)的出貨增加,根源在於核心雲廠商資本開支的拉動。而當前 Deepseek 的出現和 ASIC 都可能對公司的數據中心業務産生影響。

3、AMD 業績指引:2025 年第一季度預期收入 68-74 億美元(市場預期 70.5 億美元),環比下滑(3.4%-11.2%),公司預期 non-GAAP 毛利率 54% 左右(市場預期 54%)。兩項核心指引數據,基本符合市場預期。

海豚君整體觀點:AMD 本次財報不太理想。

公司本季度營收端如期增長,主要是受數據中心及客戶端業務增長的帶動。在毛利率小幅提升,費用率有所回落的情況下,公司核心經營利潤繼續回升。

細分業務來看,公司當前最主要的核心業務是數據中心業務和客戶端業務:

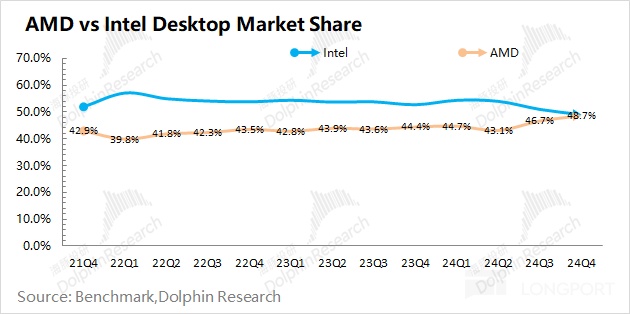

1)客戶端業務:是本季度主要超預期的一項,主要得益於公司 CPU 在 PC 市場獲得了更高的份額。結合行業數據看,AMD 本季度在桌面級市場的份額已經趕上英特爾,並有進一步反超的趨勢。雖然 PC 行業當前處於緩慢復蘇階段,公司在 PC 市場上的份額一直穩步提升,有望繼續帶動業務增長;

2)數據中心業務:這是市場最為關注的一項,本季度卻不及預期。從季度環比增量來看,前兩季度分別是 5 億美元和 7 億美元,而本季度僅增長 3 億美元,增長明顯放緩。此外,結合公司下季度指引看,公司數據中心業務在下季度更是可能出現一定的下滑。

結合當前市場情況,本身就有一些利空因素在:①Deepseek 的出現,可能會影響雲服務大廠的資本開支;②定制 ASIC 芯片,也可能會侵蝕算力芯片的市場份額。而在這雙重沖擊下,公司的下季度指引也 「不溫不火」,環比更是出現一定的下滑,這會放大市場的顧慮。

此外,公司對 ZT Systems 的收購預計將在 2025 年上半年完成,屆時也將對公司業績産生一定的稀釋作用。整體來看,雖然公司在客戶端業務逐漸取得優勢,但數據中心業務的壓力仍然很大。AMD 本身只是在市場中作為 GPU 的第二選擇,如果整體資本開支下滑或定制 ASIC 起量,都將直接對公司的業績帶來沖擊。如果公司不能給出強有力的回應,只會進一步丟失市場的信心。

以下是海豚君對 AMD 財報的具體分析:

一、整體業績:核心經營利潤,繼續提升

1.1 收入端

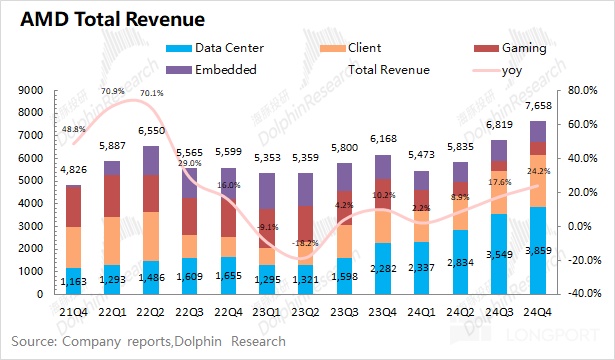

AMD 在 2024 年第四季度實現營收 76.58 億美元,同比增長 24.2%,基本符合市場預期(75.3 億美元)。雖然公司本季度的遊戲業務和嵌入式業務仍有下滑,但公司的數據中心業務和客戶端業務的增長表現帶動了公司整體營收端的提升。

1.2 毛利端

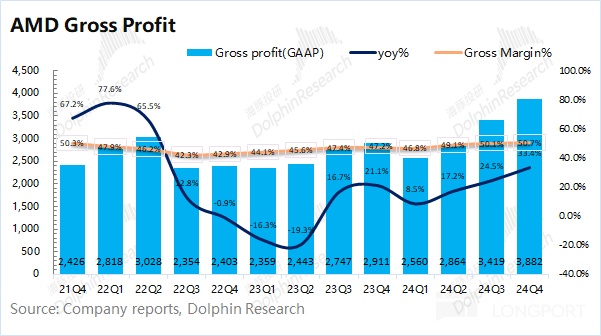

AMD 在 2024 年第四季度實現毛利 38.82 億美元,同比增加 33.4%。毛利的增速超過收入端,主要是因為毛利率也在提升。

AMD 在本季度的毛利率為 50.7%,同比提升 3.5pct,低於市場預期(52.4%)。毛利率環比略有提升,主要得益於業務結構調整。當前公司數據中心業務和客戶端業務佔比提升,從而帶動毛利率的回升。

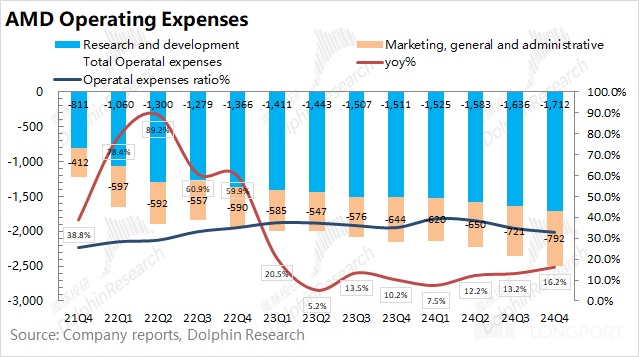

1.3 經營費用

AMD 在 2024 年第四季度的經營費用為 25.04 億美元,同比增長 16.2%。經營費用端環比繼續增加,由於漲幅低於收入增速,經營費用率繼續回落。在本季度中,經營費用端還新增了 1.86 億美元的重組相關費用。

具體費用端,拆分來看:

1)研發費用:本季度公司的研發費用為 17.12 億美元,同比增長 13.3%,研發費用一直都呈現增長的態勢。作為科技公司,公司持續重視研發。同時由於收入的增長,公司本季度研發費用率繼續回落至 22.4%,處於相對合理區間;

2)銷售及管理費用:本季度公司的銷售及管理費用為 7.92 億美元,同比增長 23%。銷售端的費用情況和營收增速相關度較高,本季度兩項增速相對接近。

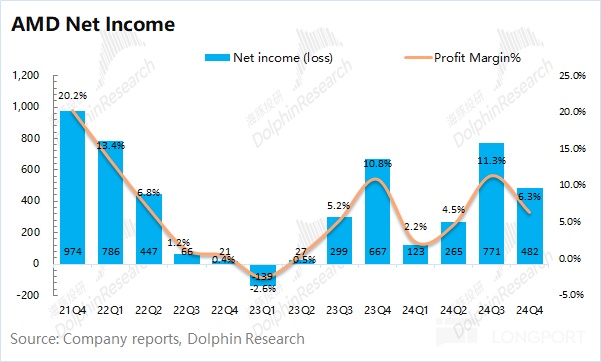

1.4 淨利潤

AMD 在 2024 年第四季度實現淨利潤 4.82 億美元,本季度淨利率 6.3%,再次回落。

由於 AMD 持續對 Xilinx 的收購産生了較大的遞延費用,因此未來一段時間都將對侵蝕利潤。而對於本季度的實際經營狀況,海豚君認為 「核心經營利潤」 更加貼近。

核心經營利潤=毛利潤 - 核心經營費用合計

在剔除收購費用等影響後,海豚君測算 AMD 本季度的核心經營利潤為 13.78 億美元,環比增長 29.8%。

本季度公司經營面業績的增長,主要得益於數據中心業務和客戶端業務增長的帶動。此外,毛利率略有提升,相關核心費用率有所回落,最終實現公司經營面利潤的繼續增長。

二、各業務細分:客戶端業務搶份額,數據中心現隱憂

從公司的分業務情況看,數據中心和客戶端業務是公司當前的核心業務,兩者佔比達到 80%。其中隨著 AI 需求的增長,數據中心業務的佔比已經提升至 5 成,對公司業績起到舉足輕重的作用。

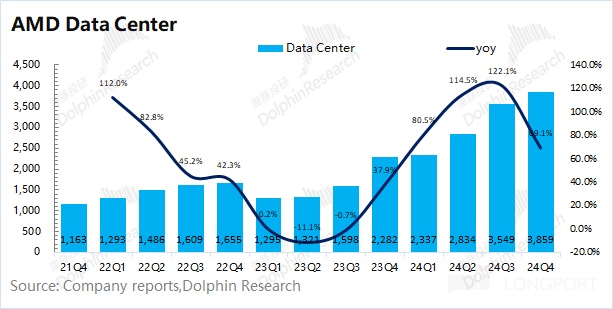

2.1 數據中心業務

AMD 的數據中心業務在 2024 年第四季度實現收入 38.59 億美元,同比上升 69.1%,低於市場預期(40.9 億美元)。本季度的增長,這得益於 AMD Instinct GPU 以及第四代和第五代 AMD EPYC CPU 銷售的拉動。

公司核心的 CPU 及 GPU 産品:1)在雲服務提供商中,AMD EPYC 處理器的市場份額已超過 50%,並且在企業客戶中的採用率顯著增加;2)AMD Instinct GPU 已被全球超過 12 個雲服務提供商採用,預計 2025 年這一數字將繼續增長。

對於市場關注的 MI 係列産品進展:

MI325x:已於 2024 年第四季度開始量産,預計 2025 年上半年將有更多客戶採用。

MI350 係列:原計劃在 2025 年下半年推出,但因産品表現優異且客戶需求強勁,提前至 2025 年中期量産。MI350 係列預計將帶來顯著的性能提升和市場競爭力。

MI400 係列:正在開發中,預計 2026 年推出,將支持大規模數據中心級解決方案。

雖然 AMD 的 MI350 産品量産提前,但這點利好不足以消除市場的擔心:①Deepseek 的大熱,可能會對雲服務大廠的資本開支産生影響;②部分大廠已經開始定制 ASIC 芯片,對 GPU 市場産生一定的競爭關係。前者會影響市場總量,後者又會影響市場份額的分配。然而公司的本次財報,並沒有給出很有力的回應,可能進一步丟失市場信心。

2.2 客戶端業務

AMD 的客戶端業務在 2024 年第四季度實現收入 23.13 億美元,同比增長 58.3%,是本季度明顯好於市場預期(19.86 億美元)的一項。客戶端的增長,主要得益於第五代銳龍 CPU 銷量的增長。

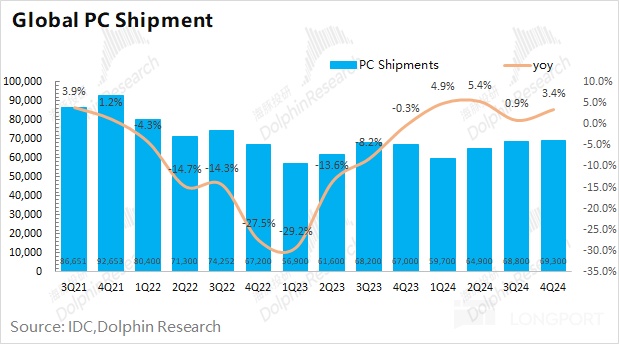

結合行業數據看,2024 年第四季度全球 PC 出貨量 6930 萬台,同比增長 3.4%。與此同時,AMD 的客戶端業務卻能取得近 58.3% 的同比增長。相比來看,英特爾的客戶端業務同比下滑 9.4%。在整體市場小幅增長的情況下,海豚君認為 AMD 本季度在 PC 市場中取得了更大的市場份額。

AMD 在桌面級和筆電市場的份額都在提升,其中雖然英特爾仍在筆電市場處於領先位置,但 AMD 本季度在桌面級市場的份額已經趕上英特爾,有望進一步實現反超。

公司預計 2025 年 PC 市場將同比增長 5% 左右,而 AMD 有望憑借産品能力,提升份額的同時,獲得超額的增長表現。

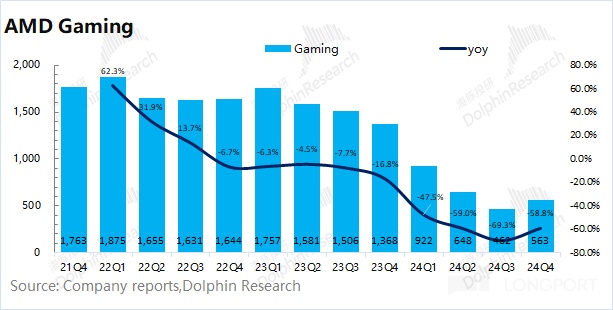

2.3 遊戲業務

AMD 的遊戲業務在 2024 年第四季度實現收入 5.63 億美元,同比下滑 58.3%,好於市場預期(4.87 億美元)。半定制銷售因微軟和索尼減少渠道庫存而下降,預計 2025 年恢復正常。遊戲顯卡業務為推出下一代産品加速清庫存,RDNA 4 架構産品將提升性能。

公司本季度遊戲業務的環比回升,主要是受索尼推出 PlayStation 5 Pro,AMD 為其提供半定制 SoC。而遊戲顯卡業務依舊處於清理庫存階段,並沒有明顯的改善。

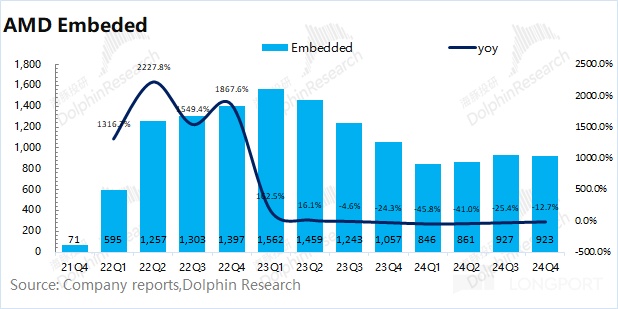

2.4 嵌入式業務

AMD 的嵌入式業務在 2024 年第四季度實現收入 9.23 億美元,同比下滑 12.7%,略低於市場預期(9.59 億美元)。公司的嵌入式業務以此前收購的 Xilinx 為主,終端整體需求仍顯低迷。但公司擴展了自適應計算産品組合,支撐住嵌入式業務的營收表現。

<本篇完>

海豚投研關於 AMD 的相關研究

AMD深度

2024 年 3 月 8 日《持續暴漲的英偉達和 AMD,有泡沫嗎?》

2023 年 6 月 21 日《AMD 的 AI 夢:MI300 能狙擊英偉達嗎》

2023 年 5 月 19 日《AMD:千年 「老二」,能有逆襲嗎?》

AMD 財報季

2024 年 10 月 30 日電話會《AMD:明年 MI350 才能去追趕英偉達的 Blackwell(24Q3 電話會紀要)》

2024 年 10 月 30 日財報點評《AMD:「膽小」 的指引,AI 落地等於 AI 下坡?》

2024 年 7 月 31 日電話會《AMD:MI350 將與 Blackwell 形成競爭(24Q2 電話會紀要)》

2024 年 7 月 31 日財報點評《AMD: 大廠瘋狂囤貨,AI 指引再上移》

2024 年 5 月 1 日財報點評《AMD:「雞肋」 般的指引,給 AI 澆了盆冷水》

2024 年 1 月 31 日財報點評《AMD:PC 已低頭,AI 只剩三分熱?》

2023 年 11 月 1 日財報點評《沒有英偉達的爆發力,AMD 回血太 「蝸牛」》

2023 年 11 月 1 日電話會《AI PC,一項生産力的新浪潮 (AMD23Q3 電話會)》

2023 年 8 月 2 日財報點評《AMD:爬過谷底,PC 率先回暖》

2023 年 8 月 2 日電話會《數據中心持續增長,毛利率再回升(AMD2Q23 電話會)》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研